Блог им. Filimon

Обзор портфеля от 11.08.18

- 11 августа 2018, 16:49

- |

С сегодняшнего дня запускается новая ежемесячная рубрика с обзор моего портфеля, в которой будет разъясняется логики принятия решений по портфелю.

Инвестиционный срок портфеля составляет 2-3 года, т.е. по моим соображениям большинство идей из портфеля в данный промежуток времени существенно вырастут в цене. Срок 2-3 года я выбрал из за ожиданий что мировая экономика к этому времени как раз перейдет из стадии «завершения роста» к стадии «начало рецессии», но если я оказался не прав, и переход произойдет быстрее, «подушка безопасности» из ОФЗ сбережет часть портфеля.

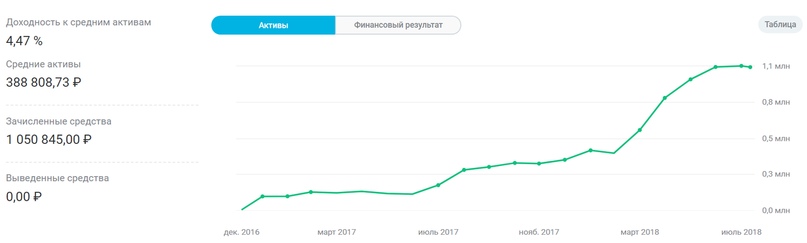

На сегодняшнее число портфель выглядит следующим образом.

Начало формирования портфеля пришлось на начало 2017 г. Это было не самое лучшее время для покупки Российских акций. Рынок вовсю отыгрывал разочарования от осознания что Трамп не наш и санкции не снимут. Так же масла в огонь подкинули гос компании которые не выполняли поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды.

На доходность портфеля в 2018 г. не лучшем образом сказались санкции направленные на Русал, который занимал на тот момент 10% портфеля.

Сейчас доходность к средним активам составляет 4,47% что чуть хуже доходности по банковским ставкам.

В последние недели на рынке много паники, что так же не лучшем образом отражается на доходности. Но в то же время паника дает возможности «подзакупиться» подешевевшими бумагами, в пятницу прикупил немного ФСК, МРСК Волги, МРСК Центра и Приволжья, АФК Система. В сентябре-ноябре возможно увидим развязку по санкциям, после этого будет видно что делать дальше. Панику вокруг письма Белоусова считаю излишней. Если анализировать сектор черной металлургии, то главные события происходят в Китае, который прикрывает сталелитейные заводы из-за плохой экологии. В связи с этим я пока не вижу негатива для производителей стали, скорее наоборот.

Что же касается новых приобретений в портфель. МРСК были приобретены исключительно как доходные идеи. Финансовые показатели компаний продолжают расти, а значит и дивидендная база.

АФК Система сейчас пытается решить свою главную проблему — большая закредитованность, по мере сокращения закредитованности дивиденды, а так же капитализация компании будут расти.

Более подробно о каждой компании будет написано или в следующих выпусках обзора портфеля или в отдельных статьях.

vk.com/finzdir — следить за новостями портфеля

теги блога ФИНДИР

- FCF)

- 3D-печать

- 5G-сети

- Deloitte

- En+

- IMOEX

- PMI

- Roisfix

- SFI

- Акции

- Алроса

- антикризис

- АФК Система

- башнефть

- бедные

- богатые

- ВСМПО-АВИСМА

- Газпром

- Газпром энергохолдинг

- Газпромнефть

- Глобалтранс

- ГМК Норникель

- грааль

- ГЭХ

- делистинг

- Дивиденды

- доллар

- ДПМ

- ДПМ-2

- Дэниел Ергин

- Евраз

- ИИ

- инвестиции

- Инвестиционный портфель

- ИНТЕР РАО ЕЭС

- Инфляция

- Квадра

- Китай

- Книги

- коронавирус

- Ленэнерго

- ленэнерго ап

- Ли Куан Ю

- Лукойл

- Макростатистика

- Макроэкономика

- Максим Орловский

- Мечел

- Минфин

- ММК

- МРСК Центра и Приволжья

- МТС

- Нефть

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норильский Никель

- Норникель

- обзор рынка

- ОГК-2

- операционные результаты

- ОФЗ

- Полюс Золото

- портфель

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- Ростелеком

- русал

- Русгидро

- Рэй Далио

- сбербанк

- свободный денежный поток (СДП

- Северный поток-2

- Северсталь

- Сегежа

- Сегежа групп

- Система

- смартлаб

- Совкомфлот

- сталь

- сургутнефтегаз

- Татнефть

- тгк 1

- ТГК-1

- ТГК-2

- Теле2

- удобрения

- Финансовая модель

- ФИНДИР

- Фосагро

- ФСК Россети

- фундамент

- фундаментальный анализ

- цветные металлы

- цмт

- Чёрная металлургия

- ЭсЭфАй

- ЯТЭК