SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. excell84

Шок. Бакс по 100 руб уже через 5 лет.

- 29 сентября 2019, 10:17

- |

Почитал аналитику за последнюю неделю. Это реально шок. Все срочно закупаемся рублями.

Еще один взрыватель мозга, Кречетов вещает о том что в акции вкладываться ни хера не выгодно.

В целом я с ним согласен.

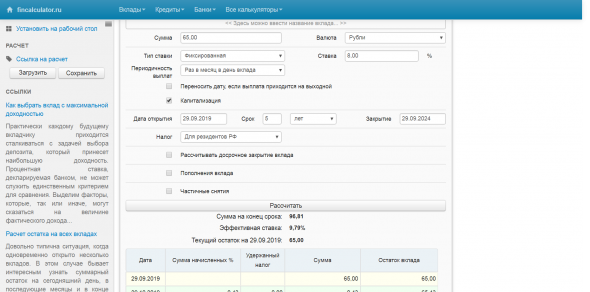

Веду потенциальный 10 летний портфель от октября 2009 года, 30% сбер по 74 руб, дивиденды 59 руб, стоит сейчас 288 руб (при курсе 229 руб) и принес целых 13,5% годовых.

Одержав героическую победу над вкладами в банках на целые 12-13,5% = 1,5% годовых.

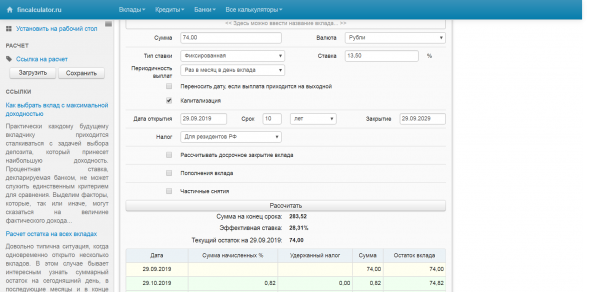

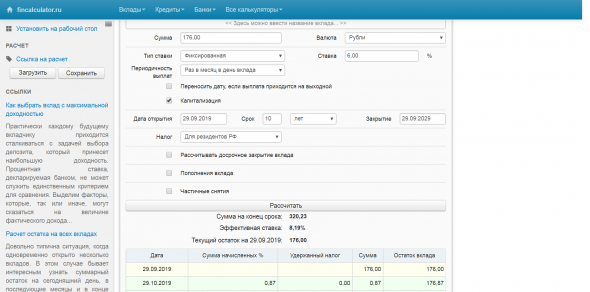

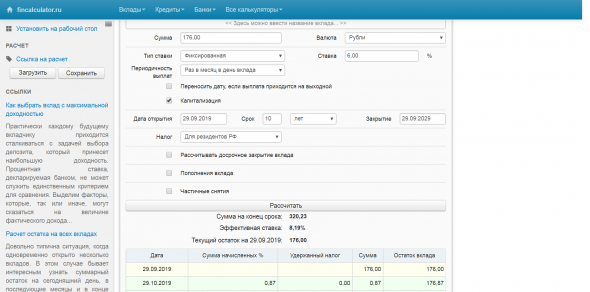

30% Газпром по 176 руб, дивиденды 90 руб стоит сейчас 319 руб (при курсе 229 руб) и принес целых 6% годовых.

Проиграв вкладам в банках 12-6% = 6% годовых.

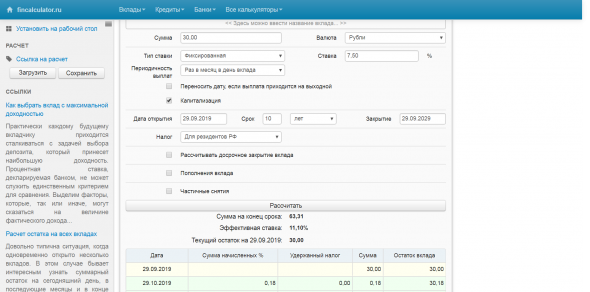

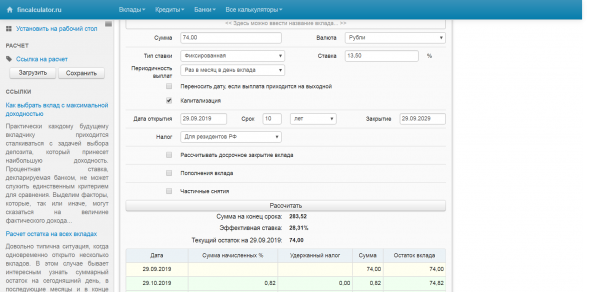

30% Наличный бакс по 30 руб стоит сейчас 64 руб и принес 7,5% годовых.

Проиграв вкладам в банках на 12-7,5% = 4,5% годовых.

В общем зачете одержали победу, значительно выбившись вперед на 9% годовых, вклады в банках

(12*3) = 36 -27% = 9%

дивиденды без капитализации, т.к

1. До 15 года они были копеечные.

2. Комиссии, налоги и форс мажоры не учтены.

Например, простое повышение комиссии за депозитарии в 17 раз напрочь убивает желание реинвестировать, ибо не рентабельно.

3. Мне тупо сейчас лень вбивать в таблицу лишние данные, с учетом что разница будет незначительная.

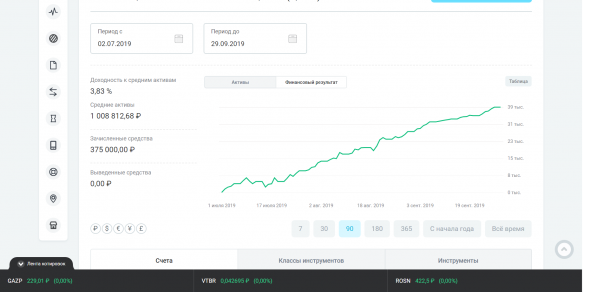

Мои последние итоги по спекуляции баксом https://smart-lab.ru/blog/558596.php

ТС, закупка наличного бакса по 10 лотов каждые 50 коп по шкале вниз на 25 руб. Продажа от 3 руб к себестоимости. Себестоимость (цена закупки) +30 коп в месяц к цене. Баксы размещены на расходных вкладах под 2,5% годовых.

От 50 тыс баксов размещу либо на не расходных годовых вкладах в РСХБ по 3,3% либо в рус 28 (при доходности +1% к ставке вклада).

Прекращаю закупку при достижении разницы ставок свыше 5% годовых до минимумов (58 руб).

Далее, при разнице ставок не выше 7% начну закупку ниже 58 руб.

От разницы свыше 8% продам баксы по себестоимости (30 коп в месяц к цене закупки). Причина — себестоимость бакса к рублю не отбивается на долгосроке.

Сейчас разница ставок 3,9% годовых считая от текущей доступной доходности по рублевым инструментам.

Попутный шорт фьюча евро от цены закупки каждые 30-60 коп вверх по 1 лоту с продажей вниз от тех же 30-60 коп (в зависимости от общего количества нала). Керри (фора) по евро 15 пунктов в день или 45 коп в месяц. Максимально 30 лотов на срочке по шкале вверх на 13 руб.

Евро выбран за счет более высокого керри (7,5% против 4% по сишке) и более высокой воле. Фора керри к сишке 3,5% годовых или 2,5 руб в год.

Основное условие — количество фьючей евро = количеству наличного бакса (включая замороженные под фиксам неполные лоты), т.е чистый хедж позы под гарантированные 11% годовых.

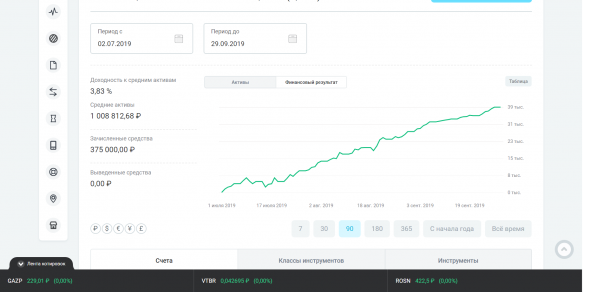

Итоги пока средние 15% годовых на срочке, но ТС всего 3 месяца, учусь пока.

Нал закупка от 63,8 руб продам от 66,8 с попутным закрытием позы по фьючу.

По рублю инструменты.

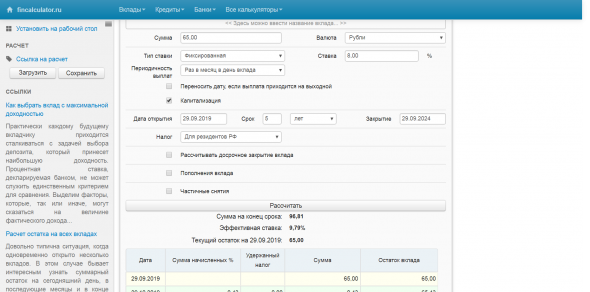

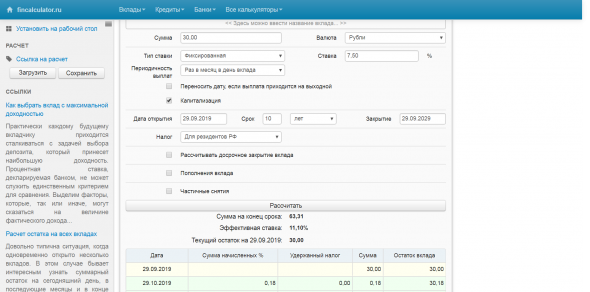

1. Вклады, доходность сейчас около 8% годовых.

2. 4 ИИСа под вычет с муни (от 1% к ставке ОФЗ), доходность 12-18% годовых с учетом вычета и в зависимости от срока.

3. ОФЗ 3 летки, от 1% к ставке вклада.

Пока сижу в ОФЗ на 3 млн от сентября 18 года, тогда ставка по вкладам в госах была 7%, а доходность ОФЗ 8,2% годовых. Повторится подобная ситуация снова зайду в ОФЗ на большие суммы.

4. Займы под залог 12-15% годовых.

По финансовому планированию.

С учетом что конца и края этому накоплению не будет и чем больше сумма тем сложнее и рискованней ее размещать под вменяемые проценты.

Даже синдром такой есть — «синдром отложенной жизни.»

Принял решение оставить не снижаемый капитал в эквиваленте 500 тыс баксов. Все что свыше буду тратить.

И если честно, ппц это сложно, начать тратить деньги.

Из лимита в 100 тыс руб (500 тыс *0,3 = 150 тыс идет на повышение себестоимости (закупки) курса бакса) с трудом удалось за месяц потратить 65 тыс.

Вот такая она пенсия.

Еще один взрыватель мозга, Кречетов вещает о том что в акции вкладываться ни хера не выгодно.

В целом я с ним согласен.

Веду потенциальный 10 летний портфель от октября 2009 года, 30% сбер по 74 руб, дивиденды 59 руб, стоит сейчас 288 руб (при курсе 229 руб) и принес целых 13,5% годовых.

Одержав героическую победу над вкладами в банках на целые 12-13,5% = 1,5% годовых.

30% Газпром по 176 руб, дивиденды 90 руб стоит сейчас 319 руб (при курсе 229 руб) и принес целых 6% годовых.

Проиграв вкладам в банках 12-6% = 6% годовых.

30% Наличный бакс по 30 руб стоит сейчас 64 руб и принес 7,5% годовых.

Проиграв вкладам в банках на 12-7,5% = 4,5% годовых.

В общем зачете одержали победу, значительно выбившись вперед на 9% годовых, вклады в банках

(12*3) = 36 -27% = 9%

дивиденды без капитализации, т.к

1. До 15 года они были копеечные.

2. Комиссии, налоги и форс мажоры не учтены.

Например, простое повышение комиссии за депозитарии в 17 раз напрочь убивает желание реинвестировать, ибо не рентабельно.

3. Мне тупо сейчас лень вбивать в таблицу лишние данные, с учетом что разница будет незначительная.

Мои последние итоги по спекуляции баксом https://smart-lab.ru/blog/558596.php

ТС, закупка наличного бакса по 10 лотов каждые 50 коп по шкале вниз на 25 руб. Продажа от 3 руб к себестоимости. Себестоимость (цена закупки) +30 коп в месяц к цене. Баксы размещены на расходных вкладах под 2,5% годовых.

От 50 тыс баксов размещу либо на не расходных годовых вкладах в РСХБ по 3,3% либо в рус 28 (при доходности +1% к ставке вклада).

Прекращаю закупку при достижении разницы ставок свыше 5% годовых до минимумов (58 руб).

Далее, при разнице ставок не выше 7% начну закупку ниже 58 руб.

От разницы свыше 8% продам баксы по себестоимости (30 коп в месяц к цене закупки). Причина — себестоимость бакса к рублю не отбивается на долгосроке.

Сейчас разница ставок 3,9% годовых считая от текущей доступной доходности по рублевым инструментам.

Попутный шорт фьюча евро от цены закупки каждые 30-60 коп вверх по 1 лоту с продажей вниз от тех же 30-60 коп (в зависимости от общего количества нала). Керри (фора) по евро 15 пунктов в день или 45 коп в месяц. Максимально 30 лотов на срочке по шкале вверх на 13 руб.

Евро выбран за счет более высокого керри (7,5% против 4% по сишке) и более высокой воле. Фора керри к сишке 3,5% годовых или 2,5 руб в год.

Основное условие — количество фьючей евро = количеству наличного бакса (включая замороженные под фиксам неполные лоты), т.е чистый хедж позы под гарантированные 11% годовых.

Итоги пока средние 15% годовых на срочке, но ТС всего 3 месяца, учусь пока.

Нал закупка от 63,8 руб продам от 66,8 с попутным закрытием позы по фьючу.

По рублю инструменты.

1. Вклады, доходность сейчас около 8% годовых.

2. 4 ИИСа под вычет с муни (от 1% к ставке ОФЗ), доходность 12-18% годовых с учетом вычета и в зависимости от срока.

3. ОФЗ 3 летки, от 1% к ставке вклада.

Пока сижу в ОФЗ на 3 млн от сентября 18 года, тогда ставка по вкладам в госах была 7%, а доходность ОФЗ 8,2% годовых. Повторится подобная ситуация снова зайду в ОФЗ на большие суммы.

4. Займы под залог 12-15% годовых.

По финансовому планированию.

С учетом что конца и края этому накоплению не будет и чем больше сумма тем сложнее и рискованней ее размещать под вменяемые проценты.

Даже синдром такой есть — «синдром отложенной жизни.»

Принял решение оставить не снижаемый капитал в эквиваленте 500 тыс баксов. Все что свыше буду тратить.

И если честно, ппц это сложно, начать тратить деньги.

Из лимита в 100 тыс руб (500 тыс *0,3 = 150 тыс идет на повышение себестоимости (закупки) курса бакса) с трудом удалось за месяц потратить 65 тыс.

Вот такая она пенсия.

теги блога удалено

- акции

- Альфа-Банк

- аналитика

- бакс

- банк открытие

- банки

- банки ру

- бетон

- бизнес

- биржа

- бкс

- Благотворительность

- Брокер

- брокер втб

- брокер Открытие

- Брокер Сбербанк

- брокеры

- валюта

- вангование

- вклады в банк

- воскресное

- ВТБ Брокер

- гуру

- деньги долг

- Доллар рубль

- золото

- иис

- инвестиции

- Инвестиции в недвижимость

- картинка

- КОНКУРС

- кризис

- ММВБ

- Мособлбанк

- мошенники

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- Нефть

- Облигации

- открытие

- открытие брокер

- ОФЗ облигации

- Промсвязьбанк

- религия

- сбербанк

- Сбербанк брокер

- смартлаб

- Совкомбанк

- срочный рынок

- судебная практика

- тинькофф

- Тинькофф Инвестиции

- трейдинг

- УК РФ

- юмор

1. Дивиденды от Сбера реинвестируются, а не просто прибавляются в цене

2. Наличный бакс никто не мешает положить под проценты. В 2009 году у меня были вклады по 10 годовых в валюте. Меньше 5 годовых В ВАЛЮТЕ никогда и не размещал. Это сейчас у нас новая реальность

3. Дивиденды по акциям обычно были меньше процентов по вкладам. Сейчас спред почти схлопнулся.

4. Таких низких ставок не было вообще никогда. Что в рублях что в долларах

Плюс ребалансировка. Когда доллар прыгнул вдвое, его долю можно/нужно было вернуть на изначальную, а на кэш натарить дешёвых акций, они ещё не отыграли девальвацию на тот момент.

шок, это если б бакс стал по 35 обратно, вот это да — действительно шок)

а по 100 через 5 лет, это обычное дело

Откуда 11% годовых на хеджировании? Я так понимаю где-то должен быть замешан фьюч евробакса? Или на это абсолютно плевать и принимаются условно-равными, что пара не улетит куда-то на 1,3 или 0,9, а будет вечно в районе 1,1?

Ну долго сидеть в лонге евро грустно, да. Лонг фьюча бакса тоже достаточно хорошо будет жрать. Но это и надо рассматривать только в ожидании крупных движений.