SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. borodainvest

Лукойл и ножницы Кудрина

- 14 марта 2020, 16:43

- |

Лукойл отчитался за 4 квартал и 2019 год по МСФО. На фоне вторничного апокалипсиса чтение отчетности слегка теряет свой смысл, но мы все равно посмотрим данные, что бы иметь опору под ногами.

Эти и другие полезные материалы у нас в Telegram

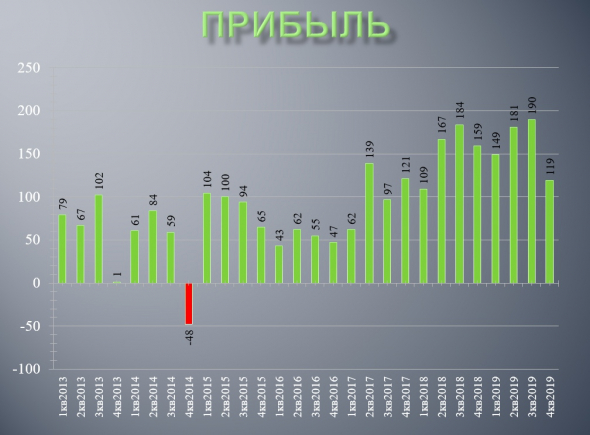

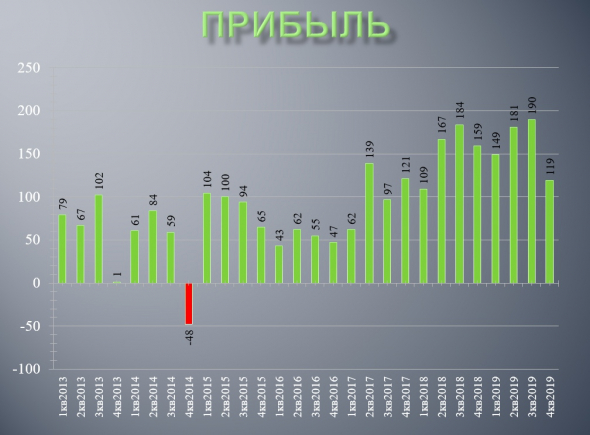

Последний квартал года у компании вышел довольно слабым, а ведь рублебочка была выше 4000 рублей! EBITDA и выручку удалось сохранить, но на фоне роста инвестиций сильно снизился FCF.(сразу на 30%, но его поддержало сокращение оборотного капитала, в следующем квартале такого бонуса не будет) Рублевый баррель по ценам среды идет уже всего по 2500 р… То есть обвал котировок в какой-то степени был логичным. и при сохранении цен падение EBITDA и FCF неизбежно.

Насколько сильным оно может быть? Примерно сопоставимая рублевая цена нефти была в 1 квартале 2019 года. Если показатели будут сопоставимы, то компанию ждет снижение EBITDA на 35-40%, мизерный FCF и маленькие дивиденды. То есть относительно возможных будущих показателей падение котировок оправдано даже не смотря на летнюю промежуточную отсечку с ДД в 7,5%!!! Форвардные показатели под давлением и рынок это дисконтировал. Но есть несколько факторов, которые все равно заставляют меня считать, что Лукойл по текущим нужно только покупать. Вот они:

— ножницы Кудрина при снижении цены начинают работать в обратную сторону. Спад показателей все равно будет, но снижение налогов его частично демпфирует;

— слабость российской экономики оставляет нашему правительству всего два варианта: ждать отскока или девальвировать валюту. Если нефть останется на текущих низких значениях более 6 месяцев девальвацию можно считать практически неизбежной. В этом случае рублевые показатели нефтяников практически восстановятся сами собой.

— из за ситуации в России и нагнетания в СМИ может показаться, что апокалипсис практически повсюду. Но это совсем не так! Китай вирус практически поборол, США еще в активной стадии, но правительство инициирует беспрецедентные меры поддержки экономики! Ситуация очень близка к стабилизации. Отложенный спрос, стимуляция экономики, да еще и низкие цены на нефть скорее всего приведут к мощному ралли в не сырьевых экономиках в среднесрочном горизонте. (то есть 2-4 года) Рано или поздно этот рост приведет к росту спроса на сырье и цен на него.

— низкий долг и высокий капекс в 2020 году. Тут нужно внимательно слушать менеджмент на конференц звонке. Почти наверняка инвестиции будут сокращены, а дивиденды сохранены на некоем «достаточно высоком» уровне с выплатой в долг;

Все выше перечисленный тезисы не отменяют рисков, которые тоже нужно назвать:

— неизбежная девальвация приведет к рост инфляции;

— рост инфляции может вынудить ЦБ повысить ставку, что мгновенно приведет к переоценке всех активов на рынке;

— производство электромобилей стремительно нарастает, а это давление на спрос на нефть. Цены могут оставаться очень низкими еще несколько лет;

— переход вирусной паники в полноценный кризис и рецессию, отток капитала и прочие вытекающие. (я в такое не верю, но вероятность 0,01% конечно имеется)

Итого: российский рынок на 90% состоит из нефти. (даже если это Магнит или Ленэнерго, ни тоже косвенно связаны с нефтью) Обрушение цен на черное золото значительно ухудшает перспективы, повышает риски и снимает «розовые очки». Но акции Лукойла упали так сильно, что в моем понимании будущая доходность перевешивает возможные текущие риски.

Если сейчас очень страшно покупать, (а так и должно быть) можно просто посмотреть на исторический график котировок и вспомнить, какие мощные кризисы были в прошлом. Акции падали, а потом вырастали выше, чем были раньше. И чем более страшен был текущий момент, тем мощнее был рост потом. С вероятностью 99% подобный сценарий повторится в этот раз. Нам лишь остается набраться терпения и покупать упавшие акции.

Апдейт после конференцкола: как я и ожидал, менеджмент предпринимает максимальные усилия для поддержания капитализации. Байбэк теперь будет идти на заемные и уменьшать FCF для расчета дивидендов не будет. Логичное и напрашивавшееся решение. Акции на нем подскочили на 10%.

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Эти и другие полезные материалы у нас в Telegram

Последний квартал года у компании вышел довольно слабым, а ведь рублебочка была выше 4000 рублей! EBITDA и выручку удалось сохранить, но на фоне роста инвестиций сильно снизился FCF.(сразу на 30%, но его поддержало сокращение оборотного капитала, в следующем квартале такого бонуса не будет) Рублевый баррель по ценам среды идет уже всего по 2500 р… То есть обвал котировок в какой-то степени был логичным. и при сохранении цен падение EBITDA и FCF неизбежно.

Насколько сильным оно может быть? Примерно сопоставимая рублевая цена нефти была в 1 квартале 2019 года. Если показатели будут сопоставимы, то компанию ждет снижение EBITDA на 35-40%, мизерный FCF и маленькие дивиденды. То есть относительно возможных будущих показателей падение котировок оправдано даже не смотря на летнюю промежуточную отсечку с ДД в 7,5%!!! Форвардные показатели под давлением и рынок это дисконтировал. Но есть несколько факторов, которые все равно заставляют меня считать, что Лукойл по текущим нужно только покупать. Вот они:

— ножницы Кудрина при снижении цены начинают работать в обратную сторону. Спад показателей все равно будет, но снижение налогов его частично демпфирует;

— слабость российской экономики оставляет нашему правительству всего два варианта: ждать отскока или девальвировать валюту. Если нефть останется на текущих низких значениях более 6 месяцев девальвацию можно считать практически неизбежной. В этом случае рублевые показатели нефтяников практически восстановятся сами собой.

— из за ситуации в России и нагнетания в СМИ может показаться, что апокалипсис практически повсюду. Но это совсем не так! Китай вирус практически поборол, США еще в активной стадии, но правительство инициирует беспрецедентные меры поддержки экономики! Ситуация очень близка к стабилизации. Отложенный спрос, стимуляция экономики, да еще и низкие цены на нефть скорее всего приведут к мощному ралли в не сырьевых экономиках в среднесрочном горизонте. (то есть 2-4 года) Рано или поздно этот рост приведет к росту спроса на сырье и цен на него.

— низкий долг и высокий капекс в 2020 году. Тут нужно внимательно слушать менеджмент на конференц звонке. Почти наверняка инвестиции будут сокращены, а дивиденды сохранены на некоем «достаточно высоком» уровне с выплатой в долг;

Все выше перечисленный тезисы не отменяют рисков, которые тоже нужно назвать:

— неизбежная девальвация приведет к рост инфляции;

— рост инфляции может вынудить ЦБ повысить ставку, что мгновенно приведет к переоценке всех активов на рынке;

— производство электромобилей стремительно нарастает, а это давление на спрос на нефть. Цены могут оставаться очень низкими еще несколько лет;

— переход вирусной паники в полноценный кризис и рецессию, отток капитала и прочие вытекающие. (я в такое не верю, но вероятность 0,01% конечно имеется)

Итого: российский рынок на 90% состоит из нефти. (даже если это Магнит или Ленэнерго, ни тоже косвенно связаны с нефтью) Обрушение цен на черное золото значительно ухудшает перспективы, повышает риски и снимает «розовые очки». Но акции Лукойла упали так сильно, что в моем понимании будущая доходность перевешивает возможные текущие риски.

Если сейчас очень страшно покупать, (а так и должно быть) можно просто посмотреть на исторический график котировок и вспомнить, какие мощные кризисы были в прошлом. Акции падали, а потом вырастали выше, чем были раньше. И чем более страшен был текущий момент, тем мощнее был рост потом. С вероятностью 99% подобный сценарий повторится в этот раз. Нам лишь остается набраться терпения и покупать упавшие акции.

Апдейт после конференцкола: как я и ожидал, менеджмент предпринимает максимальные усилия для поддержания капитализации. Байбэк теперь будет идти на заемные и уменьшать FCF для расчета дивидендов не будет. Логичное и напрашивавшееся решение. Акции на нем подскочили на 10%.

*Не является индивидуальной инвестиционной рекомендацией.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- Белуга Групп

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Коршуновский ГОК

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- ритейл

- Росгосстрах

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания

Так фактически весь нефтегаз так упал. Росту быть.