SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | Почему EURUSD может вырасти до 1.25? Фактор ротации в европейские ETF

- 05 августа 2020, 15:42

- |

Доходность 10-летних казначейских облигаций США нарисовала новый минимум во вторник — 0.505%, т.к. ФРС внезапно сигнализировала о склонности продолжать надувать пузырь в обмен на стабильность кредитных рынков.

После неожиданного замечания президента ФРБ Сан-Франциско Мари Дэли, что экономике потребуется больше поддержки, чем предполагалось ранее, значительно выросли шансы нового раунда монетарного смягчения. Например, в виде перехода к управлению долгосрочными процентными ставками начиная с сентября (т.н. таргетирование кривой доходности) или отрицательных процентных ставок начиная с лета 2021. Доллар, дериваты на ставку, золото, как мы видим, начали учитывать в цене эти ожидания и я подозреваю, что это только старт тренда.

Шансы нового смягчения монетарной политики растут так как экономическая перспектива в США становится все более туманной, что нельзя сказать об основных оппонентах (например ЕС). Розничные продажи в Еврозоне выросли на 1.3% в июле (прогноз -0.5%), предыдущий показатель пересмотрен вверх. Высокочастотные индикаторы по американской экономике трубят о том, что данные за июль будут не очень удачными в плане восстановления двух основных показателей — уровня занятости и потребительских расходов. В то же время республиканцам и демократам в США не удается договориться об агрессивной фискальной поддержке, переговоры о продлении повышенных пособий провалились в прошлую пятницу. Выход слабых ADP может усилить продажи доллара сегодня, так как вероятность агрессивных действий ФРС в сентябре вырастет. Основное движение разумеется будет в пятницу на NFP, на котором можно попробовать заработать (без риска).

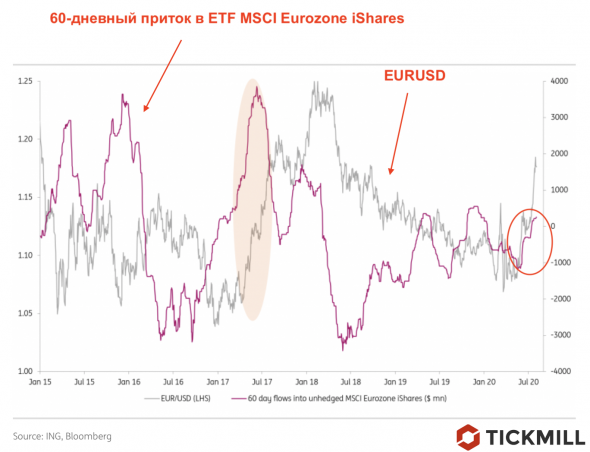

EURUSD перешел в рост раньше чем предполагалось, так как ФРС сообщила о новом этапе дивергенции политики с другими ЦБ, в частности с ЕЦБ. Рост валютной пары выглядит еще менее исчерпанным если учесть, что евро росло без соответствующей ротации (перетока) из американских активов в европейские, т.е. ставки на то что европейские активы покажут лучшую доходность чем американские. Если посмотреть на динамику (приток/отток средств) одного из самых крупных «европейских» ETF (MSCI Eurozone iShares) видно, что до настоящего момента инвесторы предпочитали американские активы европейским (особенно защитные акции техсектора):

То есть весь эпизод роста EURUSD до уровня 1.19 сопровождался нетто оттоком из европейских активов (ETF)(обведено красным кружочком).

В сравнительной перспективе, Еврозона выглядит экономически более многообещающей, что может в конечном итоге стимулировать приток в европейские ETF, наподобие того, что произошло в 2017 году. На графике видно, что тогда соответствующий приток усилил волну роста EURUSD до уровня 1.25. Сейчас же, как мы видим, этот фактор остается неисчерпанным.

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал