Блог им. Division_by_zero

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

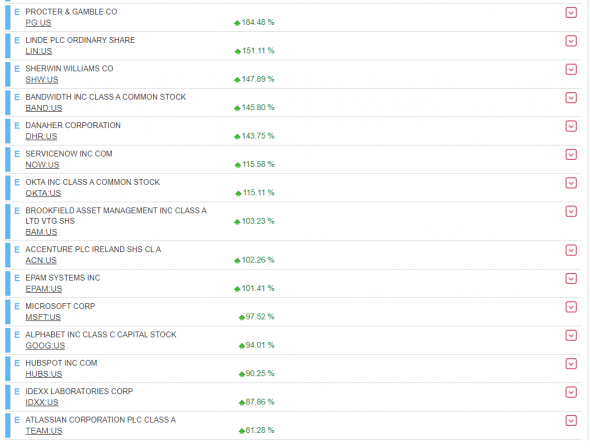

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

Sherwin Williams 147% — купленная всего лет 6 назад мной контора, которая традиционно показывает колоссальный рост для такого унылого бизнеса. Они продают краску любого цвета и типа в сети специализированных магазинов. У таких специализированных сервисов в Штатах практически дуополия, другим конкурентом – Benjamin Moore – владеет контора Баффета

Это супер бизнес на самом деле, и супер инвестиция, надо еще к позиции добавить со временем.

Bandwidth Inc – 145%

Это опять таки в тему продажи лопат на золотом прииске. Это контора, которая владеет своей собственной физической сетью для VOIP протоколов и продает услуги конторам типа Ring Central, Twilio и прочим провайдерам голосовых коммуникаций в интернете. Куплена буквально пару лет назад, и уже выросла огого

Danaher 143%

Нуу,это самая моя любимая компания, которая также составляет самую большую долю моего портфеля. Рост не такой уж большой, потому что я добавляю все время деньги в эту позицию, что увеличивает среднюю cost base.

Service Now 115% и Atlassian 81% (ниже по списку) – это два близнеца брата, которые делают облачные инструменты для ITSM и Devops. Опять таки, лопаты на прииске тех, кто разрабатывает и поддерживает корпоративный софт. По Jira слышали? Это вот он, Atlassian. Jira кстати — полное говно, но лучше ничего нет на рынке, сам ей пользуюсь в своем бизнесе для отслеживания стадий выполнения заказов.

Okta 115% — еще один провайдер услуг в IT секторе, продает интегрированные услуги идентификации пользователей в корпоративных системах. Чтобы вы, войдя в Windows например, под одним пользователем, потом автоматически под тем же логином входили во все другие ваши корпоративные системы. Рынок огромный, и практически неокученный. В большинстве контор, даже крупных, полный бардак с access provisioning

Купил тоже года 2 назад

Brookfield asset management 103% — еще одна моя любимая контора с отличным управлением. Это тоже большая доля в моем портфеле, которая постепенно покупалась последние лет 10

Accenture 102% — это IT консалтинг, благодатная тема, сидит у меня в портфеле лет 5 наверное

EPAM systems 101% — продукт белорусского сумрачного гения, окопавшийся в штатах. Тоже IT consulting. Куплена года 3 назад.

Microsoft 97% — купил тоже года 3 назад, когда решил перепрофилировать свой портфель на облачные продукты. Майкрософт надо покупать и покупать. У них все будет хорошо. Олигополия, сэр !

Alphabet 94 % — вот и второй игрок этой олигополии облачных сервисов, а третий (Amazon) – был в предыдущей части. Я набирал эту позицию последние лет 7, и, если честно, разочарован ростом. Ну это и понятно, гугл постоянно просирает капитал на всякие moon shots несмотря на офигительную прибыльность бизнеса.

Hubspot 90% — такой рост меньше чем за 2 года – это хорошо. Опять тема облачных продуктов. Это CRM, достаточно примитивный по сравнению с Salesforce или Dynamics, но зато простой в применении и на 100% облачный. На фоне остального зверинца из CRM систем выглядит достойно.

IDEXX Labs 87% — продают диагностическое оборудование и расходники для ветеринаров. Домашние животные – это хорошая, годная тема. Некоторым людям заменяют детей. Купил их лет 6 назад. Будут расти медленно но верно, процентов 10 в год

Ну вот и все в этой части. Еще осталось около 30 эмитентов неописанных в моем портфеле

Плюсуйте если понравилось и если хотите увидеть следующую часть

теги блога Гуру Хренов

- Amazon

- ASML

- bitcoin

- ChatGPT

- Danaher

- DeepSeek

- etf

- eToro

- Evergrande

- GameStop

- general electric

- IBM

- linde

- microsoft

- Midjorney

- Nikola Corporation

- nvidia

- S&P

- S&P500

- S&P500 фьючерс

- Solana

- spacex

- SpaceХ

- Starship

- Tesla

- акции

- акции США

- Александр Шадрин

- американские акции

- американский рынок

- Американский Шадрин

- афк система

- биткойн

- Вася

- Все пропало

- гуру хренов

- Джефф Безос

- долгосрок

- долгосрочное инвестирование

- доллар рубль

- Дональд Трамп

- ЗОЖ

- ИИ

- инвестиции в недвижимость

- искусственный интеллект

- итоги 2021

- итоги года

- йумор

- коронавирус

- космос

- кризис 2020

- криптовалюта

- машинное обучение

- мобильный пост

- Москва

- Нефть

- неэффективность

- новости рынков

- оффтоп

- политсрач

- прогноз по акциям

- Разумный инвестор

- рецензия

- рецензия на книгу

- Русский Баффет

- Русский Баффетт

- СССР

- стратегия

- сэр

- Тимофей Мартынов

- трейдинг

- уроки инвестиций

- фармакология

- форекс

- фундаментальный анализ

- Шадрин

- экономический дайджест

Человек всегда должен иметь какой то долгосрочный план, несмотря на весь шум, который привносят внешние обстоятельства. Даже если этот план приходится все время корректировать.

В инвестициях, в особенности — очень важно начать пораньше, лет в 20. И иметь горизонт в 20-30 лет.

Тогда в 50 лет, вы будете финансово независимы, то есть будете работать только если это вам хочется и нравится, а не потому, что иначе будет нечего есть

При этом очень полезно иметь профессию или бизнес, которые позволят вам много и быстро зарабатывать конечно, чтобы откладывать на инвестиции побольше. При таком раскладе горизонт может быть снижен до 10-20 лет

Общий рост составил 488% без учета дивов

Шучу, интересно читать, спасибо, что делишься.

Что то продавать и покупать другие позиции имеет смысл, когда то, что есть — перестало нравиться, и появились другие, более интересные идеи.

Конечно, даже компания с р/е 50 удвоится, если удвоит прибыль и найдутся новые инвесторы, готовые покупать р/е 50, но это все же большой риск в долгосрочном портфеле, особенно сейчас, когда ставки упали до 0 и не могут дальше снижаться.

Я скептически отношусь к замене фундаментального анализа коэффициентом P/E из за того, как сильно компонент E зависит от разных факторов

Я конечно читаю балансовые отчеты и кеш флоу стейтменты, но мне гораздо важнее понять, как работает бизнес и как он собирается расти и отбиваться от конкурентов

у меня в блоге где то есть пост про то, как я подхожу к исследованию компаний

вот он, нашел

https://smart-lab.ru/blog/566122.php

это первичный фильтр так сказать, потом еще хорошо почитать финансовые отчеты и познакомиться с продуктом

1. Смотришь капу

2. Смотришь на теперяшний и потенциальный размер рынка

3. Пытаешься понять, насколько компания защищена от конкуренции и сколько она зарабатывает хотя бы gross margin

Андрей Л. (Гуру Хренов), ну п.п. 2 и 3 я уложил в вопрос

а что под этим понимать каждый решает сам))

1. Есть ли у вас индексный портфель?

2. Если нет, то не планируете ли на них переходить?

3. Если нет, то почему?

Буду благодарен, если прокомментируете:)

Но на это требуется много времени, поэтому для среднестатистического долгосрочного инвестора проще использовать индексные фонды, ага

какие?

Большинство IT компаний в моем портфеле — я либо использую их продукты, либо хорошо понимаю их value proposition

Спасибо, надёргал идей в шорт лист, ознакомлюсь на досуге поближе.

P.S. не лучше ли было для ранжирования юзать CAGR?

CyberArk — тоже у меня есть в портфеле, правда он не очень растет что то

Snowflake — просто пока не смотрел на них, только слышал

SPLK стоит держать?

Про зеленую энергетику у меня очень пессимистическое мнение, и я немного в теме. У меня был небольшой проект по работе, связанный с ветроэнертегикой, и я уяснил для себя одну печальную вещь: вся зеленая энергетика, может быть, за исключением гидроэлектростанций, страдает от основной проблемы — нерентабельности — и поэтому держится только на субсидиях от государства. Это очень тухлая тема, я бы ее трогать вообще не стал

нас интересует стратегическое преимущество компаний, в которые мы инвестируем, и возможность компании извлекать сверхприбыль

вся зеленая энергетика — это один большой commodity безо всякого стратегического преимущества над тысячами конкурентов

если уж так хочется — купите Теслу с их Solar City или Brookfield renewables partners