Блог им. gofan777

МТС, разбор отчета и перспектив

- 19 ноября 2020, 14:52

- |

Практически сразу после Ростелекома (разбор здесь) вышел отчет за 3 квартал у МТС.

Выручка выросла на 4,9% г/г до 129 млрд. руб. Основными драйверами роста стали телеком сегмент, финтех и медиасервисы.

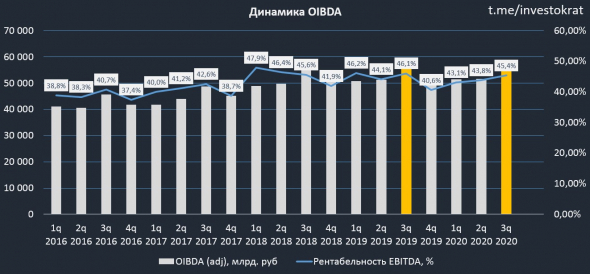

OIBDA(adj) выросла на 3,3% г/г до 58,5 млрд. руб. Позитивный вклад вносит финтех сегмент (МТС банк) и рост объемов использования мобильных и фиксированных сервисов. Под давлением оказался роуминг, доход от которого снизился на (2,2 млрд. руб).

Чистая прибыль выросла на 2,3% г/г до 18,8 млрд. руб.

Чистый долг составил 302,4 млрд. руб, практически не изменился г/г, но снизилась стоимость его обслуживания с 7,6% до 6,1%.

ND/OIBDA = 1,4 — долговая нагрузка в пределах нормы

Доля цифровых сервисов продолжает расти, что поддерживает растущую динамику финансовых показателей. Но пока их влияние на общую выручку крайне незначительное, основа по прежнему за мобильной и фиксированной связью.

Компания продолжает сокращать свои оффлайн точки продаж, за год их количество сократилось с 5857 до 5188 шт. Все больше пользователей предпочитает совершать покупки товаров и услуг через онлайн сервисы компании, в том числе через мобильное приложение, число пользователей которого выросло почти на 4 млн. человек за год или до 23,3 млн.

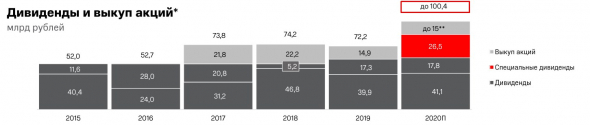

МТС в очередной раз нас порадовала своей доходностью для акционеров, с учетом разовых дивидендов от продажи украинской дочки и обратного выкупа акций было распределено почти 100 млрд. руб. Потенциальный эффект составил около 50 рублей на акцию, что при текущей цене дает около 15,7% годовых.

Если брать потенциальный дивиденд за 2021 год, то он может составить 28-29 рублей, что дает около 9% ДД. Так же в перспективе мы можем увидеть долгожданное гашение квазиказначейского пакета акций, что увеличит EPS (прибыль на акцию) в перспективе.

Есть и минусы, МТС продолжает платить не по средствам, за последние 2 года, с учетом штрафа по Узбекскому делу в 2018 году, чистый долг вырос почти на 100 млрд рублей, капитал за тот же период сократился со124 до 30 млрд. руб. Правда на капитал в моменте оказывают влияние выкупленные акции (60 млрд. руб), после гашения которых, эта сумма высвободится.

Если брать историю последних 4 лет, то прибыли компании хватает на выплату дивидендов в размере 28-30 рублей, без ущерба для капитала. FCF тоже достаточный для таких выплат. На серьезный рост дивиденда на акцию в ближайшие годы я бы не рассчитывал, если только не будет каких-то очередных разовых продаж активов (по аналогии с Украиной).

МТС хорошая компания с точки зрения рублевой доходности, во всяком случае, пока Система активно качает дивиденды. В целом, цифровые сервисы через пару лет могут дать неплохой прирост, как по выручке, так и по прибыли, если продолжат расти двузначными темпами. С учетом потенциального сокращения количества акций через пару лет можно будет рассчитывать на более щедрые дивиденды, если политика компании не изменится.

По мультипликаторам бизнес оценивается около своих средних значений, сильной переоценки или недооценки нет.

Я продолжаю держать данные акции, средняя цена покупки 267 рублей. В последнее время немного их разбавляю зарубежными аналогами (AT&T, Verizon) для снижения эффекта девальвации. Див. доходность у них примерно сопоставимая с учетом долгосрочного ослабления рубля. Ниже 300 рублей задумался бы о покупках, по 270 рублей и ниже точно бы купил, выше 400 руб. часть точно зафиксирую.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- LKOH

- MOEX

- MTSS

- mvid

- Ozon

- PLZL

- ROSN

- RTKM

- Sber

- SBERP

- SIBN

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- золото

- ИИС

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс

потому и не смотрю «это». После выхода Системы его судьба более чем печальна…