Сумма активов в доверительном управлении ИК Иволга Капитал за первую половину августа увеличилась на 38 млн.р. до 641 млн р. Прирост с начала 2023 года – 303 млн р. Количество счетов – 92. Средняя сумма счета – 6,9 млн.р. Все счета прибыльны.

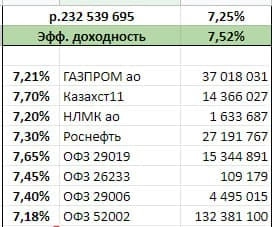

90% активов управляются по стратегии ВДО. 10% — по стратегиям денежного рынка. Соотношение медленно, но однонаправленно смещается в сторону денежного рынка. Есть стратегия акций и денег, денег на которой за 1,5 года ведения так и нет.

Оценка средней доходности всех счетов ДУ вне зависимости от стратегии и даты открытия счета (рассчитывается для счетов, открытых с начала 2020 по февраль 2023 года) – 16,5% годовых. С одной стороны, она снизилась за 2 последние недели (на конец июля – 17,1). С другой, остается заметно выше доходности нашего публичного портфеля PRObonds ВДО. Его среднегодовая доходность за 2020-23 годы – 12,5% годовых. Причем в расчете доходности ДУ учтены не только комиссии, но и в основной массе НДФЛ. И это средняя доходность для всех стратегий, включая стратегии денежного рынка, где результат по определению максимально консервативен.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций