Блог компании АО ИК "ФОНДОВЫЙ КАПИТАЛ" | Как повышение ключевой ставки скажется на рынках?

- 22 апреля 2021, 15:31

- |

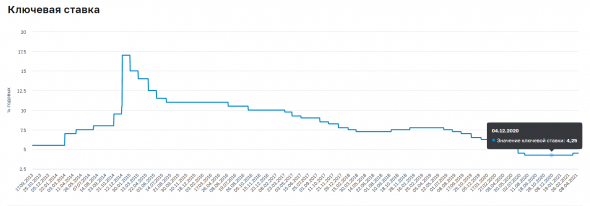

В пятницу 23 апреля 2021 года состоится опорное заседание Совета директоров Банка России, на котором решится дальнейшая судьба ключевой ставки. По итогам прошлого заседания 19 марта Совет директоров принял решение повысить ставку на 0,25%. Своим решением Центральный Банк завершил период исторической минимальной ставки в 4,25%, который продлился с 24 июля 2020 года

График 1. Траектория ключевой ставки Банка России. Источник: Банк России

Причиной изменения курса регулятора стала ускорившаяся инфляция выше заявленных целей в 4%. В конце марта 2020 она разгонялась до 5,8% однако на 5 апреля по данным Росстата она замедлилась до менее 5,7% за счет более высокой базы прошлого года.

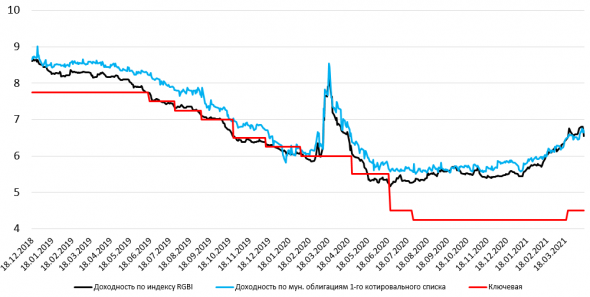

Текущий уровень инфляции является максимальным с 2016 года. По данным Росстата за период 2013-2021 год инфляция была выше только в 2014 и 2015 годах.

График 2. Индексы потребительских цен на все товары и услуги 2013-2021. Источник: Росстат

Развития событий, с ускоряющейся до 5,7-5,8% инфляцией, были предусмотрены Центральным Банком в одном из четырех сценариев. Название этого сценария- рисковый и такой сценарий подразумевает ужесточение Денежно-Кредитной Политики. Попробуем разобраться, как это повлияет на рынки.

Влияние на курс рубля

Повышение ключевой ставки влечет повышение интереса к валюте и к ее удорожанию. Однако сейчас против курса рубля играют американские санкции против государственного долга РФ. Президент США Джозеф Байден в четверг 15 апреля подписал новый пакет. Ожидание санкций оказалось страшнее факта и рубль сумел укрепиться уже на следующий день после объявления.

График 3. Курс доллара к рублю. Источник: tradingview

Зеленой стрелкой на графике обозначен день, когда Байден назвал Путина убийцей- после этого курс доллара пошел расти. Красной стрелочкой указан день, когда санкции были официально объявлены. Можно судить, что определенность по данному вопросу послужила позитивным фактором, однако все еще продолжает немного давить на курс рубля.

Если в пятницу ставка будет повышена, то с высокой долей вероятности это послужит умеренно позитивным фактором для курса рубля.

Как изменение ставки повлияет на банковские депозиты и кредиты

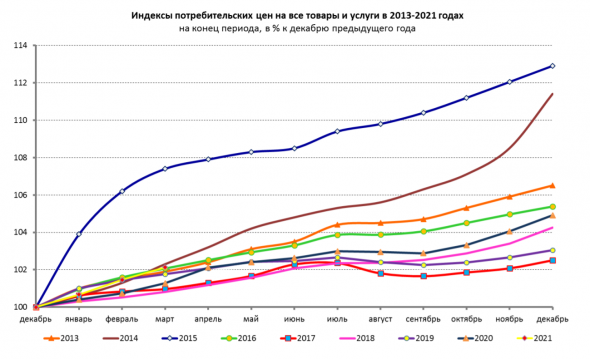

Для начала посмотрим на максимальные процентные ставки по вкладам от 10 крупнейших кредитных организаций.

График 4. Максимальные процентные ставки по вкладам 10 кредитных организаций, привлекающих наибольший объем депозитов физических лиц. Источник: Банк России

Исторически максимальная ставка по вкладам находилась несколько ниже ключевой ставки, но в условиях пандемии и экстремально низких ключевых ставок не смогла уйти ниже 4,33% (начало октября 2020). Отсюда делаем вывод, что при повышении ключевой- сильных изменений в максимальных ставках не ожидается, скорее будут меняться в среднем.

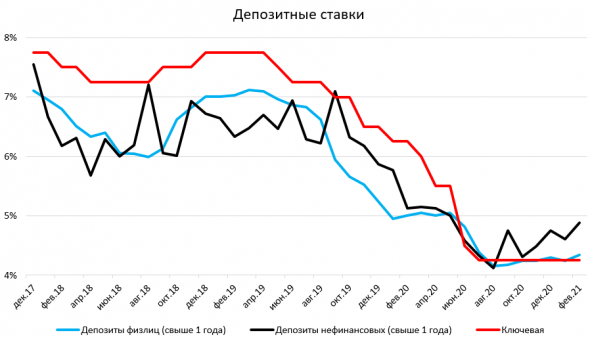

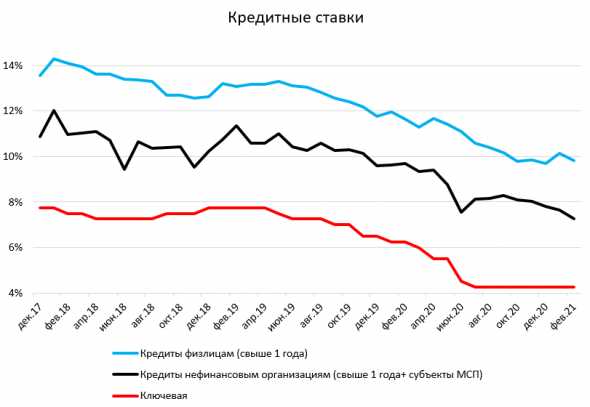

График 5. Средневзвешенные процентные ставки по депозитным операциям в рублях без учета ПАО Сбербанк. Источник: Банк России

График средних доходностей по депозитам физических лиц обычно проходит ниже траектории ключевой ставки, однако по состоянию на конец февраля 2021, средние доходности по вкладам оказались чуть выше ключевой. Грядущее вероятное повышение ставки не должно оказать существенного влияния на ставки по депозитам физлиц, так как эта доходность уже выше ключевой. Несмотря на это, банки испытали небывалый отток средств с депозитов за последний год и им придется повышать ставки по депозитам, чтобы вернуть интерес к банковским продуктам, да еще и во время небывалого всплеска интереса к фондовому рынку.

Депозиты нефинансовых организаций растут после августовского минимума и уже успели сформировать разрыв с ключевой ставкой в 0,63% при средней в -0,61% за последние 39 месяцев. В случае с депозитами нефинансовых организаций будем наблюдать интересную ситуацию — при повышении ключевой ставки вероятнее всего будет снижение доходности по таким депозитам в связи с высокой «перегретостью».

График 6. Средневзвешенные процентные ставки по кредитным операциям в рублях без учета ПАО Сбербанк. Источник: Банк России

Кредитные ставки в России традиционно находятся выше ключевой ставки и реагируют на изменение сильнее депозитных ставок. Значит, повышение ключевой ставки вызовет изменения на рынке кредитов.

Стоимость кредитов физлицам находится около среднего значения по премии к ключевой ставке — 5,57% при средней в 5,77%. Если регулятор повысит ставку — можно ожидать эквивалентного повышения в стоимости кредитов для физлиц, причем довольно скоро после объявления решения.

Стоимость кредитов нефинансовым организациям по состоянию на конец февраля 2021 снизилась до минимума в 7,27%. Разрыв между ставкой по кредитам бизнесу и ключевой меньше, чем у физических лиц и равняется 3,02% при средней в 3,31%. При повышении ключевой ставки до 4,75% стоимость кредитов вырастет в среднем до 7,6-7,8%.

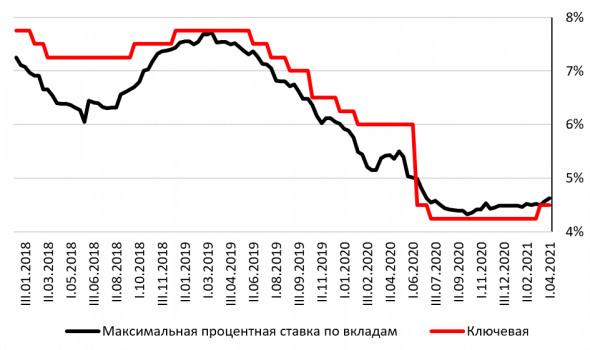

Влияние на государственный и муниципальный долг

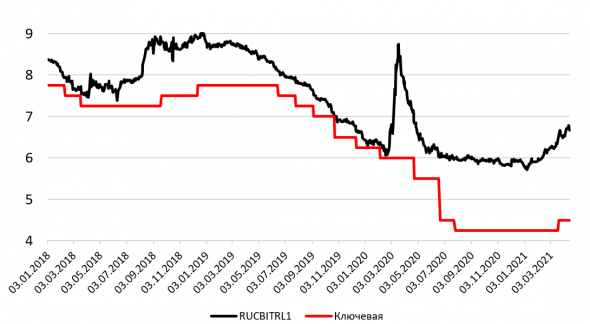

Доходность по государственным облигациям традиционно следует за траекторией ключевой ставки, но в условиях пандемии и экстренных мер по снижению ставки до исторического минимума успел образоваться существенный разрыв.

График 7. Сравнение доходностей индекса RGBI, муниципальных облигаций 1го котировального списка и ключевой ставки РФ. Источник: Московская Биржа

Доходность по государственным облигациям традиционно следует за траекторией ключевой ставки, но в условиях пандемии и экстренных мер по снижению ставки до исторического минимума успел образоваться существенный разрыв. С начала года доходность по индексу RGBI выросла на 18% и сейчас равняется 6,54% вместо изначальных 5,5%. На прошлой неделе гэп достигал таких же размеров, как и при мартовском пандемийном падении стоимости облигаций: 2,22 базисных пункта при среднем значении 0,53 за последние 3 года. На наш взгляд, повышение ключевой ставки в условиях санкций сократит этот гэп и облигации немного вырастут в цене.

В доходности по муниципальным облигациям возникла такая же аномально высокая премия к ключевой ставке. Разрыв не такой сильный, как у ОФЗ, но существенный: 2,1% при средней в 0,9%.

При такой похожей ситуации с государственными и муниципальными облигациями можно выдвинуть гипотезу о том, что доходность по облигациям немного просядет из-за роста стоимости этих облигаций.

График 8. Доходности по ключевой ставке и корпоративным облигациям 1го котировального списка. Источник: Московская Биржа

Корпоративные доходности исторически имеют больший разрыв с ключевой ставкой и резче реагируют на ее изменения, в отличие от государственных и муниципальных.

В качестве сравнения возьмем индекс доходностей корпоративных облигаций 1-го котировального списка, который в среднем за последние 40 месяцев превышал ключевую ставку на 1%. Текущий спред между доходностями составляет 2,17%, что эквивалентно одному из самых высоких спредов за 3 года. В таком случае повышение ставки сократит этот спред на размер повышения, но в дополнение мы можем увидеть медленный рост стоимости облигаций.

Итог:

На прошлом заседании Банк России прервал цикл экстремально низких ставок. Если регулятор 23 апреля еще раз поднимет ключевую ставку — это окажет положительное влияние на рубль и депозиты физлиц. Доходность по государственному и корпоративному долгу уже успела учесть возможное повышение ставок и не покажет сильной динамики в случае изменения ставок.

P.S. Для рынка акций повышение ставки- это НЕГАТИВ!

P.P.S. А вы как думаете- что будет со ставкой?

Новости тг-канал

Новости тг-канал

НЕ БУДЕТ, ставку понижать нужно

3% годовых на ближайшие 15 лет

aea_neon, простите, это троллинг какой-то? ставку понижать не будут, пока на это не будет причин. именно эти причины описаны в «сценариях ЦБ», опубликованные на сайте. график тоже взят из официальных данных ЦБ, именно на эти данные регулятор опирается при принятии решений, поэтому не понимаю претензию по поводу «оторванности от реальности».

а причем тут Владимир Владимирович при выдвижении прогноза по ставке я тем более не понимаю, вроде Председатель Центрального Банка Эльвира Сахипзадовна на прошлом заседании «намекнула» об окончании мягкой дкп или я неправ?

2. Да повышение это негатив, но скорее всего он уже заложен

новотр1р2 сегодня разместили

я взял