Блог компании Иволга Капитал | Рынки и прогнозы. Отечественные акции и рубль вблизи дна, американский рынок - на излете предвыборного ралли

- 26 октября 2020, 07:31

- |

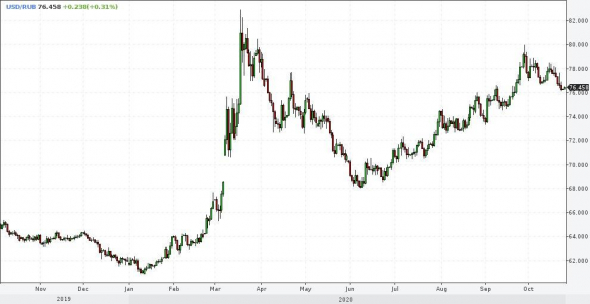

Рубль. Не думаю, что тренд ослабления уже завершился. Полагаю, что либо доллар и евро к рублю останутся вблизи нынешних значений (76-77 и 90-91 соответственно), либо несколько подорожают. Это более вероятно, но без утверждения. В целом, куда бы не ушли котировки, рубль в моем понимании вблизи дна своего ослабления. Т.е. 80 рублей за доллар возможны, 85 – теоретически, тоже да. Но воспринимал бы их как последние рубежи рублевого снижения.

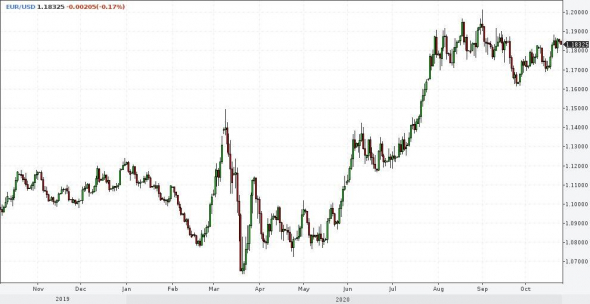

EUR/USD. При этом сам доллар, хоть и терял к евро на прошедшей неделе, вероятно, стабилизируется или вернется к укреплению. Целевой диапазон 1,16-1,18 в силе.

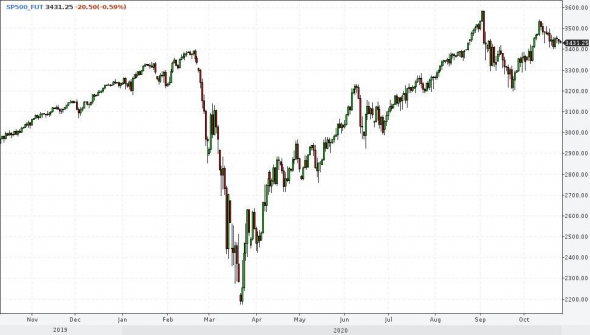

Отечественные акции в отличие от рубля в меньшей неопределенности. Невзирая на риски и страхи, российские фондовые индексы в течение предыдущей недели выросли. И они готовы развить успех. Возможно, не сегодня, но с хорошими шансами уже в ближайшие дни. Какова будет реакция рынка облигаций, затрудняюсь сказать, однако резких отклонений вверх или вниз не жду.

На американском фондовом рынке предвыборная интрига. Которая должна лишать индексы заметных трендов в предстоящие дни. Достаточно помнить закономерность, что фондовый рынок обычно растет перед президентскими выборами и обычно корректируется после.

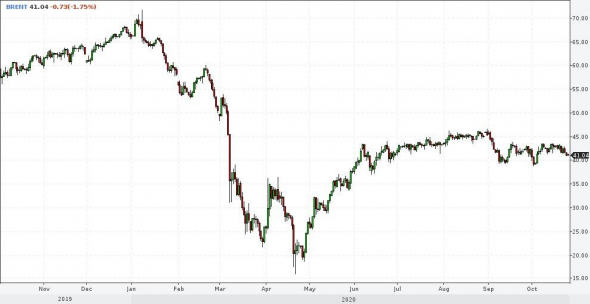

Нефть уже почти 5 месяцев торгуется в нетипичном для себя диапазонном режиме. С одной стороны, вторая волна пандемии, очевидно, угнетает спрос на энергоносители. С другой – производители и экспортеры нефти готовы оперативно и согласованно реагировать на возможные падения. Видимо, 40-45 долл./барр. для сорта Brent – это рамки колебаний еще хотя бы на несколько недель вперед.

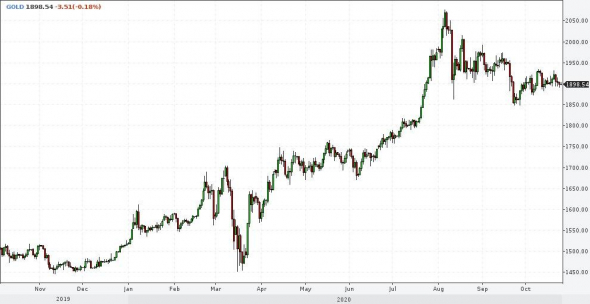

Золото. Мнения не меняю: велики шансы на значительное снижение, даже если оно начнется после некоторого подъема котировок. Золото долго воспринималось как способ решения массы фондовых и валютных проблем. Пик популярности пришелся на конец лета. И любое затухание популярности после активной скупки – серьезный фактор дальнейшего снижения.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 26 октября 2020, 08:51

- 26 октября 2020, 08:55

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал