Все комментарии на форумах

Банк России 25 ноября проведёт аукцион месячного репо после почти годичного перерыва, максимальный объем средств - 500 млрд руб — ИФ

Банк России 25 ноября проведёт аукцион месячного репо после почти годичного перерыва, максимальный объем средств - 500 млрд руб — ИФБанк России 25 ноября проведёт аукцион месячного репо после почти годичного перерыва, максимальный объем средств — 500 млрд руб — ИФ

Дата исполнения первой части сделок — 27 ноября, второй части — 18 декабря.

Аукционы будут проводиться еженедельно до 3 марта 2025 года.

Максимальный объем предоставления средств для каждого аукциона будет определяться исходя из текущей и прогнозируемой ситуации с ликвидностью банковского сектора. ЦБ ожидает максимальный спрос на эти операции в конце 2024 года. С февраля лимиты аукционов планируется сокращать, чтобы к концу I квартала 2025 года задолженность по этим операциям обнулилась.

t.me/ifax_go — Интерфакс

Авто-репост. Читать в блоге >>> ООО "Кузина" вышло из технического дефолта (выпуск облигаций серии БО-П02, 19 купонный период)

ООО "Кузина" вышло из технического дефолта (выпуск облигаций серии БО-П02, 19 купонный период)🌓 ООО «Кузина» вышло из технического дефолта по выплате 19-го купона облигационного выпуска серии БО-П02, полностью погасив задолженность в размере 863 100 ₽.

Полноценный дефолт снова не был допущен.

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Авто-репост. Читать в блоге >>> В предстоящем году облигационный рынок рискует столкнуться с волной дефолтов.

В предстоящем году облигационный рынок рискует столкнуться с волной дефолтов.

Член совета Ассоциации владельцев облигаций (АВО) Илья Винокуров считает, что в предстоящем году облигационный рынок рискует столкнуться с волной дефолтов. Как он заявил в интервью «Ъ», такое возможно как в сегменте высокодоходных облигаций (ВДО) с рейтингами ВВВ и ниже, так и в инвестгрейде.

«Привела к этому не только последовательная жесткая денежно-кредитная политика ЦБ с постоянным повышением ключевой ставки, но и начавшаяся в последнее время борьба с кредитным импульсом, выразившаяся не только в резком увеличении стоимости, но и в значительном снижении доступности кредитных средств для эмитентов»,— сказал эксперт.

Подробнее читайте в интервью в газете и на сайте «Коммерсантъ».

bondholders

Авто-репост. Читать в блоге >>> В предстоящем году облигационный рынок рискует столкнуться с волной дефолтов.

В предстоящем году облигационный рынок рискует столкнуться с волной дефолтов.

Член совета Ассоциации владельцев облигаций (АВО) Илья Винокуров считает, что в предстоящем году облигационный рынок рискует столкнуться с волной дефолтов. Как он заявил в интервью «Ъ», такое возможно как в сегменте высокодоходных облигаций (ВДО) с рейтингами ВВВ и ниже, так и в инвестгрейде.

«Привела к этому не только последовательная жесткая денежно-кредитная политика ЦБ с постоянным повышением ключевой ставки, но и начавшаяся в последнее время борьба с кредитным импульсом, выразившаяся не только в резком увеличении стоимости, но и в значительном снижении доступности кредитных средств для эмитентов»,— сказал эксперт.

Подробнее читайте в интервью в газете и на сайте «Коммерсантъ».

bondholders

Авто-репост. Читать в блоге >>> Необходимо расширить доступ институциональных инвесторов на российский фондовый рынок, мотивировать льготами участие таких инвесторов в IPO эмитентов — Алексей Лазутин, директор МГКЛ

Необходимо расширить доступ институциональных инвесторов на российский фондовый рынок, мотивировать льготами участие таких инвесторов в IPO эмитентов — Алексей Лазутин, директор МГКЛ

Необходимо расширить доступ институциональных инвесторов на российский фондовый рынок, мотивировать льготами участие таких инвесторов в IPO эмитентов — Алексей Лазутин, директор МГКЛ, на совместном заседании подкомитета по публичным рынкам капитала Деловой России и финансовым рынкам Опоры России. представители бизнеса обсуждали как среднему и малому бизнесу с помощью фондовых инструментов привлекать деньги на развитие.

Авто-репост. Читать в блоге >>> Более половины опрошенных участников конференции Эксперт РА в следующем году ждут волны дефолтов на облигационном рынке, причем 27% — уже в первой половине года – Ъ

Более половины опрошенных участников конференции Эксперт РА в следующем году ждут волны дефолтов на облигационном рынке, причем 27% — уже в первой половине года – ЪНа фоне роста ключевой ставки до 21% и прогнозируемого увеличения до 22–23%, компании столкнулись с удорожанием обслуживания долгов. Ставки по корпоративным облигациям достигли 30–33% годовых для эмитентов с низким кредитным качеством.

За последние два года на рынке произошло более 40 дефолтов по облигациям на сумму 10 млрд руб., затронувших 80 тыс. инвесторов. В 2024 году дефолты допустили компании «Киви Финанс», «Русская контейнерная компания», «Росгеология» и другие. Прогнозы на 2025 год указывают на двукратный рост числа дефолтов.

Особую уязвимость проявляют компании с высокодоходными облигациями. Сохранение ставок на высоком уровне в течение 6–9 месяцев 2025 года значительно усложнит рефинансирование долгов. Пиковые погашения облигаций ожидаются в IV квартале 2024 года и весной 2025 года, что увеличивает риски для эмитентов.

Несмотря на волну дефолтов, их доля в общем объеме облигаций на рынке остается небольшой — около 1,8%. Системные изменения регулирования ЦБ отложены до 2025–2026 годов, что оставляет инвесторов уязвимыми.

Авто-репост. Читать в блоге >>> Более половины опрошенных участников конференции Эксперт РА в следующем году ждут волны дефолтов на облигационном рынке, причем 27% — уже в первой половине года – Ъ

Более половины опрошенных участников конференции Эксперт РА в следующем году ждут волны дефолтов на облигационном рынке, причем 27% — уже в первой половине года – ЪНа фоне роста ключевой ставки до 21% и прогнозируемого увеличения до 22–23%, компании столкнулись с удорожанием обслуживания долгов. Ставки по корпоративным облигациям достигли 30–33% годовых для эмитентов с низким кредитным качеством.

За последние два года на рынке произошло более 40 дефолтов по облигациям на сумму 10 млрд руб., затронувших 80 тыс. инвесторов. В 2024 году дефолты допустили компании «Киви Финанс», «Русская контейнерная компания», «Росгеология» и другие. Прогнозы на 2025 год указывают на двукратный рост числа дефолтов.

Особую уязвимость проявляют компании с высокодоходными облигациями. Сохранение ставок на высоком уровне в течение 6–9 месяцев 2025 года значительно усложнит рефинансирование долгов. Пиковые погашения облигаций ожидаются в IV квартале 2024 года и весной 2025 года, что увеличивает риски для эмитентов.

Несмотря на волну дефолтов, их доля в общем объеме облигаций на рынке остается небольшой — около 1,8%. Системные изменения регулирования ЦБ отложены до 2025–2026 годов, что оставляет инвесторов уязвимыми.

Авто-репост. Читать в блоге >>> Грозит ли фондовому рынку повышение ключевой ставки в декабре? Или почему сейчас, видимо, время покупать, а не продавать

Грозит ли фондовому рынку повышение ключевой ставки в декабре? Или почему сейчас, видимо, время покупать, а не продавать

20 декабря – дата планового решения по ключевой ставке. • Консенсус большинства мнений: ставка будет повышена до 23% с сегодняшних 21%.

В среду вечером Росстат обновил данные по инфляции: недельный рост цен ускорился до 0,37%.

И запустил волну. • Едва ли не каждый первый комментарий в аналитической ленте Финама – про наше всё, про рост ключевой ставки (на иллюстрации – заголовки комментариев за вечер среды и четверг).

Рынок акций шагнул дальше вниз. Рынок облигаций, было остановившийся, тоже.

• До ставки еще почти месяц. Мучительный месяц падения?

• Вот как бы не наоборот. Даже несмотря на вчерашнее обращение В. В. Путина, его выступления теперь редко вызывают на фондовым рынке энтузиазм.

Предыдущее повышение КС 25 октября, с 19 до 21%, привело к обвалам акций и облигаций. Хоть и тогда предполагали, что ставка будет поднята, однако в котировки подъем, получается, не был заложен.

Но • рынок наблюдателен. И на сей раз приготовился / упал заранее. Вероятно, с излишним запасом.

Авто-репост. Читать в блоге >>> Первый заместитель ЦБ РФ Ольга Скоробогатова покидает Банк России

Первый заместитель ЦБ РФ Ольга Скоробогатова покидает Банк РоссииПервый заместитель Председателя Банка России Ольга Скоробогатова приняла решение продолжить карьеру вне Банка России. Она покидает свой пост с 2 декабря 2024 года.

Председатель Банка России Эльвира Набиуллина:

«Ольга Скоробогатова — один из главных архитекторов многих ключевых инновационных проектов на финансовом рынке в России. Ее стратегическое видение и умение воплощать в жизнь сложные технологические решения позволили создать в России продвинутую платежную инфраструктуру, которой мы можем по праву гордиться. По-настоящему ценность этой инфраструктуры для страны проявилась в 2022 году. Многие удобные сервисы, которыми ежедневно пользуются десятки миллионов людей, появились во многом благодаря Ольге Николаевне, ее решительности, целеустремленности и профессионализму. Она задала импульс развитию финансовых и платежных технологий в Банке России на годы вперед. Я благодарна Ольге Николаевне за ее работу и желаю ей успеха».

Авто-репост. Читать в блоге >>> 🐹Ива. #IVAT

🐹Ива. #IVAT

🥜Бумага слила волну роста и пришла на лои горизонтали.

🥜Снова можно брать на карандаш и следить за процессом затухания низходящей волны.

🥜Идея актуально и для спекуляции и для среднесрока.

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

🤖Бесплатно опробовать Хантера, моего сканера волатильности можно тут: t.me/HunterMoexBot?start=smartlab

❗️Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>> Снижение ключевой ставки до уровней 2023г (7,5-16%) в следующем году маловероятно. Минимальная ставка в 2025г составит 19% - главный аналитик Совкомбанка Михаил Васильев — Газета.ру

Снижение ключевой ставки до уровней 2023г (7,5-16%) в следующем году маловероятно. Минимальная ставка в 2025г составит 19% - главный аналитик Совкомбанка Михаил Васильев — Газета.ру

Снижение ключевой ставки до уровней 2023г (7,5-16%) в следующем году маловероятно. Минимальная ставка в 2025г составит 19% — главный аналитик Совкомбанка Михаил Васильев — Газета.ру.

По его прогнозу, 20 декабря ЦБ повысит ключевую ставку с 21 до 23%.

«В середине следующего года ЦБ может приступить к снижению ставки и довести ее до 19% к концу 2025 года», — отметил Васильев.

По его оценке, средняя ключевая ставка в 2025 году составит 21,8% после 17,5% в 2024 году и 9,9% в 2023-м.

www.gazeta.ru/business/news/2024/11/21/24428527.shtml

Авто-репост. Читать в блоге >>> Госдума приняла закон о федеральном бюджете на 2025г и плановый период 2026-2027гг — РИА Новости

Госдума приняла закон о федеральном бюджете на 2025г и плановый период 2026-2027гг — РИА Новости

Госдума приняла закон о федеральном бюджете на 2025г и плановый период 2026-2027гг — РИА Новости

t.me/World_Sanctions

Авто-репост. Читать в блоге >>>

Силуанов о перспективах снижения ставки: "Могу процитировать только главу ЦБ Набиуллину: "Ставка начнёт снижаться в следующем году"

Силуанов о перспективах снижения ставки: "Могу процитировать только главу ЦБ Набиуллину: "Ставка начнёт снижаться в следующем году"

Силуанов о перспективах снижения ставки: «Могу процитировать только главу ЦБ Набиуллину: „Ставка начнёт снижаться в следующем году“

Авто-репост. Читать в блоге >>> Низкая инфляция важнее высоких процентных ставок, поэтому и бюджет и ДКП направлены на снижение уровня цен — Силуанов

Низкая инфляция важнее высоких процентных ставок, поэтому и бюджет и ДКП направлены на снижение уровня цен — Силуанов«Считаю, что вопрос низкой инфляции важнее, чем высокие процентные ставки. Потому что высокая инфляция бьет по низко защищенным нашим слоям населения, если так можно сказать. Высокая инфляция, соответственно, приводит и к тому, что ставки остаются тоже на высоком уровне, и здесь нужно быть очень аккуратным, потому что нам нельзя скатываться в инфляционную спираль. Поэтому и бюджет, и денежно-кредитная политика направлены на то, чтобы снизилась инфляция, и уровни цен также снижались, и, соответственно, доходы людей, финансовые результаты компаний не обесценивались в результате высокой инфляции», - заявил министр финансов РФ Антон Силуанов в интервью на телеканале "Россия-24".

tass.ru/ekonomika/22459371

Тема крипты мне интересна, но криптокошелька у меня нет — Силуанов.

tass.ru/ekonomika/22459287

Прибыль компаний по итогам 2024г составит 53 трлн рублей, это основной источник инвестиций — Силуанов.

tass.ru/ekonomika/22459337

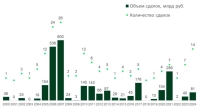

Авто-репост. Читать в блоге >>> Ставки юаневого денежного рынка восстановились (11,9% годовых в ноябре)

Ставки юаневого денежного рынка восстановились (11,9% годовых в ноябре)

Юань продолжает если не галопировать по отношению к рублю, то точно рублю не проигрывать.

• Недавнее снижение ставок РЕПО с ЦК в юанях оказалось недолгим. Не задержавшись на 2-5%, они вернулись к более привычным 15-20% годовых. Средняя однодневная ставка с 1 по 19 ноября – 11,9%. Ниже октябрьской (15,3%), а тем более сентябрьской (40,1%). Но всё равно весьма агрессивна.

Та ситуация, когда писать особенно нечего. Всё интересное – на графиках. В формате портфелей PRObonds. • Юаневое РЕПО не просто впереди рублевого РЕПО или рублевого депозита, оно наращивает дистанцию опережения.

В прогнозах легче ошибиться, оказаться правым. Поэтому, • наблюдая за клинчем бюджетной и денежно-кредитной политик, ограничимся пожеланием рублю удачи.

Кстати, • рублевый денежный рынок, как видим, немного, но выигрывает у депозита (с учетом налоговых послаблений это справедливо только для крупных сумм). При долгом подъеме ключевой ставки так, в общем, и должно быть. Депозиты на подъем реагируют медленнее, даже с поправкой на опережающие предложения банков.

Авто-репост. Читать в блоге >>> Основной вклад в инфляцию в РФ сейчас вносят плодоовощи в результате ограничения предложения из-за майских заморозков - Минэкономразвития — ИФ

Основной вклад в инфляцию в РФ сейчас вносят плодоовощи в результате ограничения предложения из-за майских заморозков - Минэкономразвития — ИФ

Основной вклад в инфляцию в РФ сейчас вносят плодоовощи в результате ограничения предложения из-за майских заморозков — Минэкономразвития — ИФ

Таможенная подкомиссия рассмотрит вопрос о введении льгот на импорт в РФ картофеля, лука, моркови, капусты и яблок — Минэкономразвития

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Инфляция в РФ с 12 по 18 ноября ускорилась до 0,37% с 0,3% неделей ранее, инфляция с начала года - 7,41%, годовая на 18 ноября ускорилась до 8,59% с 8,43% на 11 ноября — Росстат

Инфляция в РФ с 12 по 18 ноября ускорилась до 0,37% с 0,3% неделей ранее, инфляция с начала года - 7,41%, годовая на 18 ноября ускорилась до 8,59% с 8,43% на 11 ноября — Росстат

Инфляция в РФ с 12 по 18 ноября ускорилась до 0,37% с 0,3% неделей ранее, инфляция с начала года — 7,41%, годовая на 18 ноября ускорилась до 8,59% с 8,43% на 11 ноября — Росстат

www.interfax.ru/business/

Авто-репост. Читать в блоге >>>-