Выручка Ленты выросла на 55,1% г/г, рентабельность по EBITDA увеличилась до 8,1%

Друзья, привет!

Сегодня объявляем результаты за 3 квартал 2024 года 🎉

✅ В 3 квартале наш бизнес продолжил рост, и мы стали на шаг ближе к достижению своих целей. Лента успешно завершила интеграцию сети «Монеточка» в периметр Группы, мы сохранили фокус на оптимизации магазинов, развитии специализированных форматов и создании лучшего покупательского опыта.

Рассказываем, чего мы достигли в 3кв2024. Начнем с операционных метрик:

📈 Выручка: +55,1% г/г до 210,9 млрд руб.

📈 Розничные продажи: +57,7% г/г до 209,3 млрд руб.

📈 Сопоставимые продажи (LFL): +9,4% на фоне роста LFL-среднего чека на 9,9%.

📈 Открыто (с учетом закрытий) 135 магазинов у дома, 1 гипермаркет и 4 супермаркета.

📈 Общая торговая площадь: +39,8% до 2 379 тыс. кв. м.

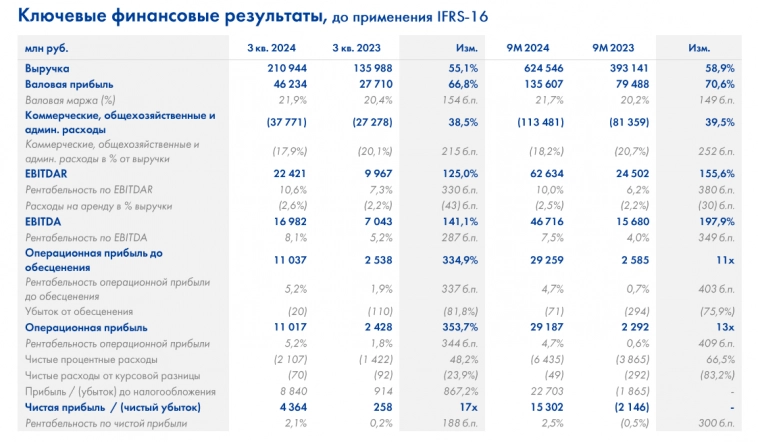

И отдельно поделимся финансовыми результатами:

🔥 Валовая прибыль: +66,8% г/г до 46,2 млрд руб. Валовая рентабельность: +154 б.п. до 21,9%.

🔥 EBITDA: 17,0 млрд руб., рентабельность по EBITDA: +287 б.п. до 8,1%.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций