|

|

|

Рынок

⚡США прислушались к Путину и начинают организацию прямых переговоров России и Украины

- 01 мая 2025, 20:08

- |

Вице-президент США Джей Ди Вэнс заявил, что американская администрация будет усердно работать в ближайшие 100 дней, чтобы организовать переговоры России и Украины.

www.kommersant.ru/doc/7694779?from=top_main_3

2 дня назад

Короче в течении этого периода санкций не будет, можно расслабиться😎

- комментировать

- Комментарии ( 11 )

Рынок акций резко развернулся вниз! Падение начинается?

- 01 мая 2025, 19:55

- |

На этой неделе рынок акций всё-таки развернулся вниз, достигнув мою цель роста, уровня в 3025 пунктов. При этом в новостном фоне каких-то серьезных изменений не произошло, а вот нефть Brent снова упала к $60 и вполне способна продолжить снижение и дальше. Что не может не сказываться на рынке акций РФ. Давайте оценим техническую картину индекса ММВБ и определим наиболее вероятный сценарий движения рынка на ближайшую неделю.

Как видно из графика, последние недели индекс двигался в рамках восходящего канала, из которого ему никак не давали скорректироваться вниз вместе с американским индексом S&P500, который за этот период времени испытал две большие коррекционные волны. А учитывая синхронизацию наших рынков в начале апреля, было бы логично продолжать двигаться синхронно и в середине апреля, техническая картина у индексов довольно схожая была.

Однако любую коррекцию на индексе ММВБ стали резко откупать на фоне появления однотипных позитивных новостей, которые создавали позитивные ожидания по рынку РФ. В итоге без существенных коррекций индекс удалось сразу поднять с 2600 пунктов до 3054, причем на глобальном нисходящем тренде, что обычно не наблюдается. Правильную техническую картину выхода из нисходящего тренда можно наблюдать как раз на индексе S&P500.

( Читать дальше )

Прогноз дивидендов на Х5 и есть ли идея по текущим

- 01 мая 2025, 19:37

- |

У многих брокеров эта идея номер один. Сама держу в портфеле со средней 1900 руб. Давайте посмотрим, стоит ли покупать по текущим и когда пора фиксировать прибыль.

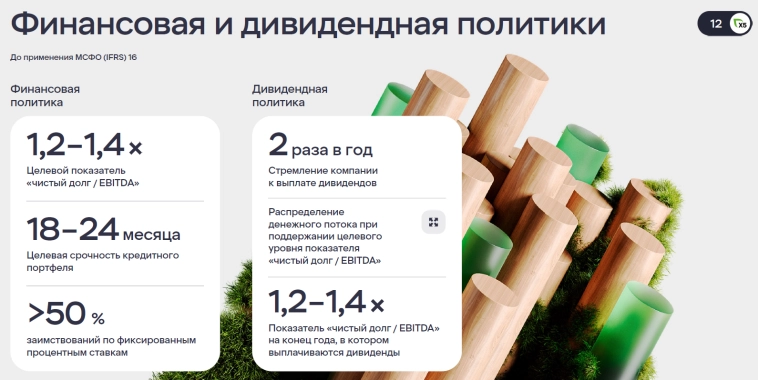

Компания на дне инвестора 27 марта объявила див политику, новый КАПЕКС и условия выплаты.

Новая див политика звучит так: “Совет директоров будет исходить из объёма свободного денежного потока при целевом значении консолидированного коэффициента чистый долг/EBITDA на конец текущего года, в течение которого планируется выплата, на уровне не менее 1,2х и не более 1,4х.“

Выплата по результатам 9 мес (ноябрь) и года (апрель).

Результаты в части денежных средств по итогам 2024 года:

( Читать дальше )

Экономическая эвтаназия по-украински. Договор США-Украина как учебник по уничтожению национального благосостояния

- 01 мая 2025, 19:16

- |

Трейдеры, аналитики, спекулянты и просто любители поржать над чужими финансовыми фейлами! Сегодня я хочу поделиться с вами потрясающей инвестиционной стратегией из разряда «продай всё и живи на паперти». Нет, это не очередной трейдинговый вебинар по скальпингу на разворотах! Это новейший украинский мануал по эффективному просёру национальных богатств!

Представляю вам — супер-договор века между «независимой» Украиной и её «бескорыстным» американским партнёром! Если вы думали, что ваши сделки с кредитным плечом х100 — это верх финансового мазохизма, то вы нихера не видели настоящего экономического БДСМ!

Итак, смотрите и учитесь, как НЕ НАДО торговать своими активами:

Пункт первый: «Доступ к ресурсам». США получают приоритетный доступ ко ВСЕМ стратегическим ископаемым. Нефть, газ, уран, литий, редкоземельные металлы, золото — всё, блин, ВСЁ!

Пример: приходишь в банк за кредитом, а менеджер говорит: «Конечно, мы дадим вам деньги, просто отдайте нам ключи от квартиры, машины, дачи, и да, кстати, ваша жена теперь тоже наша». И вы такие: «Да, конечно, берите всё, только дайте мне ещё немного денег на панихиду по моему достоинству».

( Читать дальше )

ТОП-5 дивидендных акций в мае 2025. Кто и сколько выплатит?

- 01 мая 2025, 18:38

- |

Продолжаем богатеть на дивидендах. Вместе с трудом, миром и маем врываемся в большой дивидендный сезон Московской биржи. Капли апреля закончились и в мае уже солидный список тех, кто сделает инвесторов чуточку богаче. Посмотрим с вами на пятерку лучших и пройдемся по всем остальным.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 10 компаний с самыми высокими дивидендами в 2025 году

🔥 ТОП-10 дивидендных акций от Газпромбанка на 2025 год!

Пятерка лучших распределена от самых высоких дивидендов к наименьшим, поехали!

🔥 Пермэнергосбыт PMSB и PMSBP

( Читать дальше )

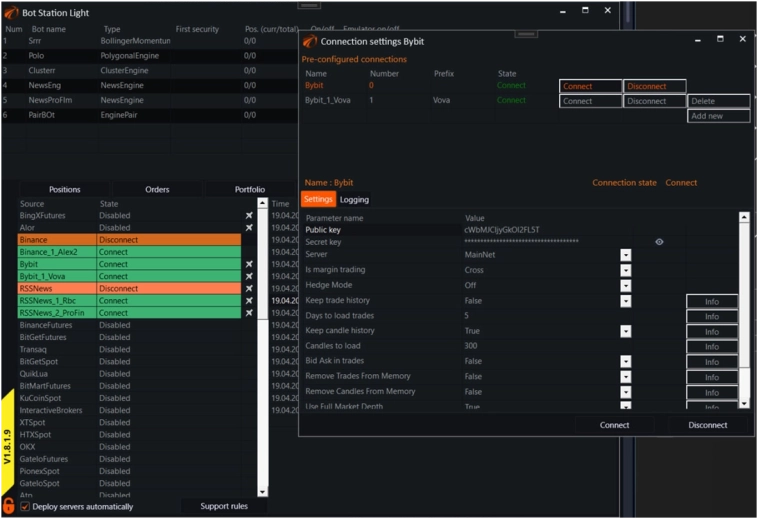

Мультиконнект. Торговля многими счетами из одного терминала OsEngine.

- 01 мая 2025, 18:26

- |

Мультиконнекторы добавлены в ядро OsEngine.

Это позволит разворачивать несколько подключений к одному коннектору. Полезно для тех, кто торгует на нескольких счетах.

Выглядит это примерно так:

Доступность на начало мая 2025 года.

Для Московской биржи доступны:

- Alor

Для крипты:

- ByBit

- Binance

- BingX

- OKX

- BitGet

- GateIO,

- HTX

- XT

- KuCoin

- BitFinex

- MEXC

В крипту функционал мультиконнекта будем добавлять до победного, все коннекторы, которые есть в OsEngine. По MOEX -проблематично. Тинькофф надо тестировать на совместимость с этой технологией. По Финаму пишется новый коннектор к WebSocket, будет в середине лета с мультиконнектом сразу.

Как создать несколько экземпляров подключения?

Открываем OsEngine и находим интересующее подключение:

( Читать дальше )

Следующие 100 дней

- 01 мая 2025, 18:19

- |

Он подчеркнул необходимость найти долгосрочное решение. Первый шаг к урегулированию заключается в выдвижении каждой стороной собственных мирных планов, это случилось, рассказал Вэнс:

«Украинцы сказали: «Это то, чего мы хотим». Русские сказали: «Это то, чего мы хотим», и теперь работа дипломатии заключается в том, чтобы попытаться каким-то образом сблизить эти две стороны»

Европа признает достижения США, ведь даже те, кто не согласен с политикой Трампа, согласны: он единственный, кому удалось добиться мирных предложений от Москвы и Киева, потому что прежде «эти парни даже не разговаривали — ни друг с другом, ни с кем-либо еще», а «просто бились», уверен Вэнс.

t.me/rbc_news/117331

Добавьте посту до 15 плюсов, если он достоин первой страницы. Стоит подписаться:

smart-lab.ru/my/master1/ почитайте, кстати.

Портфели БКС. Продолжаем обгонять рынок

- 01 мая 2025, 17:49

- |

На российском рынке картина не меняется: новости вокруг украинского кризиса по-прежнему находятся на первом плане. При этом есть вероятность снижения в диапазон 2800–2900 пунктов в отсутствие позитивных геополитических новостей.

Главное

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты выросли на 6%, Индекс МосБиржи прибавил 4%, аутсайдеры снизились на 5%.

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Привлекательный растущий бизнес с высокой дивидендной доходностью. Акции демонстрируют относительную устойчивость даже в условиях ухудшения перспектив нефти. Ставка на развитие высокомаржинальных нетопливных направлений позволяет рассчитывать на высокую рентабельность бизнеса в период высоких процентных ставок. Даже наличие большой доли заемных средств, привлеченных под плавающую ставку с привязкой к ставке ЦБ, не помешало показать рост чистой прибыли в прошедшем году. Прогнозируемое начало цикла смягчения денежно-кредитной политики в России станет сильным катализатором роста финансовых показателей.

( Читать дальше )

Хазин: до Трампа дошло, что в этом году с очень большой вероятностью произойдет жесточайший финансовый кризис.

- 01 мая 2025, 17:56

- |

Михаил Леонидович Хазин:

«А вот теперь самое интересное. Где-то примерно три недели тому назад произошла вторая точка катарсиса у Трампа. Произошло это после того, как он поругался с бабушкой Джанет и дедушкой Джеромом. Я это много описывал, как они ругались, и в некоем смысле был ультиматум поставлен Трампу. И до Трампа неожиданно дошло, что может быть уже в начале лета, может быть в начале осени, но уж точно в этом году с очень большой вероятностью произойдет жесточайший финансовый кризис, который радикально перекроит и экономическую, и политическую карту мира. Почему политическую? Потому что политические группы, властные группировки многие, а на самом деле практически все, лишатся привычных ресурсов. То есть те институты, которые они создали для управления и решения своих задач перестанут эффективно работать или вообще исчезнут.

Вот Трамп это уже понял. А в Евросоюзе это пока не поняли. В нашей стране соответствующие бабушки и дедушки молчат, и по этой причине в публичном поле эта тема вообще не упоминается.

( Читать дальше )

Новости тг-канал

Новости тг-канал