Как купить на самом дне?

При ознакомлении с данным трудом, маст хэв в библиотеке вдумчивого стоимостного инвестора, нужно понимать, что речь идет про инвестиционную деятельность что называется вдолгую.

Как известно для получения положительного результата от деятельности, в большинстве сфер, в том числе и на рынке, нужно иметь конкурентное преимущество. В области долгосрочного инвестирования конкурентное преимущество может быть одним из следующих свойств:

1) Умение отбирать качественные бумаги (что покупать?)

2) Понимать в какой фазе цикла находился рынок (когда покупать?)

3) Иметь эмоциональную способность действовать согласно вашему плану

Имея только первое можно купить по завышенным ценам на излете фазы роста, поддаваясь стадному инстинкту. Имея только второе можно купить некачественное, которое так и останется на дне при последующем бычьем рынке. Иметь третье хорошо, но должен быть составлен план действий, а без первого и второго это невозможно.

Так вот первое – анализу ценных бумаг, отбору и сопоставлению учит большинство книг, учебных заведений и т.п. Третье – это больше про врожденное свойство и прокачать его, это прям свою природу нужно перестроить. А вот второму часто необоснованно уделено мало внимания. Понятно, что для выдающегося результата нужно иметь все три свойства, но умения выбрать время для инвестиций может существенно повысить результат. Например, покупки в острой фазе кризиса на рынке, даст очень достойный результат даже без наличия умения отбирать качественные бумаги, при условии обязательной диверсификации портфеля. Именно второму свойству посвящена данная книга, коротая, на мой взгляд, является лучшей по данному аспекту в инвестировании.

Важные моменты из книги:

1) Легендарный инвестор Ч. Мангер неоднократно указывал на преимущества широкого чтения: знание других областей и происходящих в них процессов могут дать весомую прибавку к эффективным инвестиционным подходам и процессам.

2) Нужно сосредоточиться на главных областях (с 18):

— попытках узнать больше других о том, что я называю «познаваемым»: о фундаментальных факторах отраслей, компаний и ценных бумаг;

— соблюдении дисциплины в отношении соответствующей цены для оплаты причастности к этим фундаментальным факторам;

— понимании существующей инвестиционной среды и принятии решений о стратегическом позиционировании в ней наших портфелей

3) Ключевое слово здесь — настройка. Инвестированную сумму, распределение капитала по различным возможностям и рискованность принадлежащих вам активов следует точно распределить в континууме, простирающимся от агрессивности до оборонительности. Имея дело с низкой стоимостью, мы ложны быть агрессивными; если же стоимость высока, нужно отступить. (с 19)

4) Циклы неизбежны – часто говорят «сейчас все не так, как бывало прежде». Воздействие циклов усугубляется неспособностью инвесторов помнить прошлое. Циклы – явление самокорректирующиеся. Циклы части представляются менее симметричными, чем они есть на самом деле. (с 35-37)

5) Определение невменяемости по Эйнштейну – когда сова и снова делают одно и то же и каждый раз ожидают различных результатов. Когда люди инвестирую во что-то после того, как цены выросли, так как «все знают, что» объекты инвестирования и безупречны, и недооценены, рассчитывая при этом получить высокие доходы без риска потери, — это и есть невменяемость (напоминает ситуацию с Газпром в 2021 г) ( с 38)

6) Основные уроки в том, что касается циклов приходит с опытом. Пословица – опыт состоит в том, что вы получили, когда не получили то, чего хотели. (с 39)

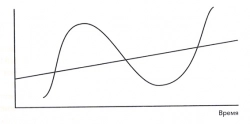

7) График циклов:

8) Прирост населения – к прирост рабочего времени – к производительности экономики (с 51)

9) Наращивание и сокращение запасов часто приводит к краткосрочным взлетам и падениям в производительности экономики

10) Состояние продаж подчиняется влиянию экономического цикла (с 72).

Сильное влияние – промышленного сырья и компонентов (химикаты, металлы, пластмассы, энергия, провода, полупроводник и т.п.), предметы роскоши, туристические поездки, дорогостоящие товары длительного пользования (автомобили и жилые дома, грузовики и производственное оборудование

Слабое влияние – повседневные потребности (еда, питье, мед обслуживание), дешевые товары широкого потребления (повседневную одежду, газеты и загрузку цифровой информации), повседневные услуги.

11) Операционный рычаг – когда прирост дохода от деятельности значительно превысит прирост продаж. Как правило, он бывает выше для компаний с большей долей постоянных расходов и меньше для тех, где преобладают переменные расходы (с 74).

12) Финансовый рычаг – использование заемных средств. Он усиливает воздействие на чистый доход от снижения операционной прибыли. (с 75)

13) Газеты- превосходный пример того, как непредвиденные факторы (цифровые технологии) могут влиять на продажи и прибыль компании совершенно независимо от экономического цикла и традиционного цикла прибыли

14) В деловом, финансовом и рыночном циклах большинство крайностей, связанных с повышение – и неизбежные реакции на понижение, имеющие тенденцию хватать через край, — являются результатом слишком широкого размаха колебаний маятника психологии. Т.о. понимание этих размахов и готовность заметить их черезмерную амплитуду являются начальным требованием для того, чтобы избежать ущерба из-за эксцессов цикла, и дают надежду получить от них прибыль. (с 80)

15) Никто не хотел покупать облигации компаний, затронутых скандалом, и их цены падали до бросовых уровней. Именно крайности цикла страха и жадности позволяют получить самую большую инвестиционную прибыль, что продемонстрировала ситуация с долгами бедствующих компаний в 2003 г. (с 83)

16) Выдающийся инвестор – это тот, кто сопротивляется внешним влияниям, сохраняет эмоциональную уравновешенность и действует рационально – осознает и положительные, и отрицательные события, объективно взвешивает события и беспристрастно анализирует их. Но истина состоит в том, что подчас эйфория и оптимизм заставляют большинство инвесторов рассматривать события в более положительном свете, чем позволяет обстановка, а иногда депрессия и пессимизм заставляют их видеть только плохое и интерпретировать события лишь с негативной точки зрения. Умение не впадать в такие крайности является одним из ключей к успешному инвестированию (с 91).

17) Так как риск (то есть неопределенность будущих событий и возможность неудачи) является основным источником проблем в инвестировании, способность понять, оценить и иметь дело с риском является признаком выдающегося инвестора и важным – я бы сказал, жизненно важным – требованием для успеха в инвестировании. (с 94)

18) График риск доходности (с 99)

19) Инерционные покупки – когда инвесторы покупают растущее. Когда такие инвесторы считают риск низким, он на самом деле высок. Редко пробуждается осторожность – когда это важнее всего. (с 102)

20) Каков главный источник инвестиционного риска? Отрицательный экономический рост? Снижение доходов? Нет, риск возникает, когда цены активов достигают высоких уровней и результате некоего нового основания для инвестирования, которое не может быть оправдано на основе классических подходов, что заставляет вводить необоснованно высокие цены. А когда эти цены достигнуты? Когда неприятие риска и осторожность уступают место терпимости к риску и оптимизму. Эти обстоятельства и есть самый главный враг инвестора.

21) У.Б. Чем меньше благоразумия проявляют в своих делах другие, тем благоразумнее мы должны проводить свои собственные дела. (с 113)

22) Во время паники следует заботится о том чтобы не упустить возможности, вместо того чтобы опасаться потерь (с 119)

23) Инвестирование высокого класса достигается непутем покупки высококлассных активов, а тем, что покупки совершаются на благоприятных условиях, по низкой цене, при существенной потенциальной доходности и ограниченном риске. Эти условия в большей степени характерны для кредитных рынков, находящихся в менее эйфорической, более жесткой части своего цикла. (с 123)

24) Изменения в доступности капитала или кредита входят в число самых фундаментальных источников влияния на экономику, компании, и рынки. (с.125)

25) Необходимо беспокоиться о картине спроса/предложения капитала, чем о экономическом будущем. Выбор инвестиционных позиций в малолюдной области означает немалые преимущества. Зато работа в поле, куда все стараются посеять свои деньги, гарантирует верный крах (с 132)

26) В кризис 2008 года цены на все активы, кроме гособлигаций и золота, обрушились. (с 138)

27) Инвестирование в проблемные долги в 1988 дало блестящие результаты, так как было мало конкурентов, область деятельности была мало изучена и плохо понятна.

28) Ничто не спасет инвестиции, сделанные по слишком высокой цене. (с 151)

29) Недвижимость имеет продолжительное время осуществления проектов. Запуск проектов в период бума может быть источником риска. Покупка их в период спада может стать очень выгодной. (с 155)

30) Для того чтобы достичь выдающихся результатов, требуются элементы предвидения, интуиции и «мышления второго уровня». (с 166)

31) «Что умный делает в начале, дурак делает в конце». Три стадии бычьего рынка (с 168):

1) Лишь не многие, необычно проницательные инвесторы верят, что положение улучшится

2) Большинство осознает, что дела идут на лад

3) Все проникаются уверенностью, что теперь положение будет только улучшаться

32) Существует лишь одна форма разумного инвестирования: выяснить, сколько стоит объект, и купить его по этой цене или дешевле. Невозможно разумно инвестировать без количественной оценки стоимости и умения настоять на привлекательной цене покупки. Любое инвестиционное действие, построенное на концепции, базирующейся не на взаимосвязи между ценой и стоимостью, нерационально.

33) Вопрос в том, каким образом определить, в какой точке своего цикла находится рынок. Важно отметить, что элементы, способствующие росту рынка, проявляются через оценочные показатели – коэффициент цена/прибыль для акций, доходность по облигациям, коэффициент капитализации по недвижимости и мультипликаторы денежных потоков при выкупе, — которые повышены относительно многолетних статистических норм. Все эти явления предвещают низкий предполагаемый доход. Обратное вступает в силу, когда рыночный коллапс приводит биржевые котировки к бросовым ценам. Все это можно увидеть и измерить. (с 181)

34) Подходя стратегически, мы решили, что, если финансовому миру пришел конец – чему никто не в илах воспрепятствовать, — будет совершенно неважно, покупали мы или нет. Зато если мир устоит, а мы не купим вовремя, это будет значить, что мы, безусловно, не справились со своей работой. (с 201)

35) Про ловлю ножей. Когда пыль осядет и нервы инвесторов успокоятся, возможность для выгодных сделок исчезнет. (с 202)

36) Решительно отвергли мысль о том, чтобы отложить начало покупок до достижения дна

1) Во-первых, узнать, когда же достигнуто дно, абсолютно невозможно. Там не неоновой вывески. Дно можно распознать лишь после того, как оно пройдено, так как оно знаменует собой день, после которого начинается восстановление. По определению, его достижение можно установить лишь постфактум.

2) Во-вторых, обычно больше всего того, чего вам хочется, можно купить во время снижения рынка у продавцов, поддавшихся общему поветрию и капитулировавших, в то время как игроки, не желающие жонглировать ножами, испуганно жмутся к обочинам. Но как только обвал достигнет дна, на рынке по определению останется кране мало продавцов, способных продавать, и в ходе последующего восстановления доминировать будут покупатели. Следовательно, запасы продажных активов иссякают, и между потенциальными покупателями разворачивается конкуренция.

37) Ожидать дна для того, чтобы начать покупать, — отличный пример глупости. Если ожидать дна не следует, то когда же пора начинать покупки? Ответ прост: когда цены опустятся ниже действительной стоимости. Что если цены продолжат снижаться? Покупать больше, ибо в этих обстоятельствах условия, вероятно, будут еще выгоднее. В этой связи для успеха требуется:

1) Дать примерную оценку действительной стоимости

2) Проявить эмоциональную устойчивость в движении к своей цели

3) Не ошибиться в своей оценке стоимости

38) Однако очень важно, что вы делали на протяжении периода спада и восстановления. Да, сохранение активов позволило бы вам компенсировать большую часть потерь (а то и все) и получить удовлетворительный результат. Но если вы утратили самообладание и продавали во время спада – и если, купив на заемные деньги, получили маржин колл, который не смогли удовлетворить, и увидели, что ваши позиции распроданы, — то говорить следует не о восстановлении, а о снижении, и ваш чистый результат в этом мог быть катастрофическим.

Важно отметить, что уход с рынка после падения – и, следовательно, отказ от возможности участвовать в циклическом восстановлении – это поистине великий грех для инвестора. Потери по текущим рыночным цена в нисходящей фазе цикла не являются фатальными сами по себе, если вы не лишили себя возможности воспользоваться благотворной восходящей фазой. А вот что действительно ужасно, так это превращать эти нисходящие колебания в безвозвратные потери путем продажи около дна.

Таким образом, понимание циклов и наличие эмоциональных и финансовых ресурсов, необходимых для того, чтобы пережить их, являются важными компонентами инвестиционного успеха. (с 203-204)

39) При условиях снижения вероятность выгодных покупок значительно выше. Не конкурентов, цены снижаются после покупок, психологическое уныние – лучшие моменты для покупок (с 206)

40) Успех слагается из трех составляющих – агрессивности, выбора времени и умения, — но при наличии агрессивности в подходящее время умение не так уж важно. (с 211)

41) Хороший выбор времени не обязательно должен происходить лишь в силу везения. Скорее правильный выбор времени для инвестирования может быть обеспечен за счет тщательной оценки вашего местоположения в цикле и принятия на этой основе правильных решений. Изучение циклов сводится к вопросу о том, как позиционировать ваш портфель для возможного развития предстоящих событий (с 212)

42) Три пары важнейших компонентов в работе инвестора (с 221-213):

1) Позиционирование цикла (выбор риски относительно параметров цикла) и выбор активов (какие бумаги будут иметь избыточный вес, а какие недостаточный)

2) Агрессивность (принятие повышенного риска – использование активов зависящих от благоприятной макро обстановки, использование фин. рычага, высокий бета коэффициент) и оборонительности (упор на безопасные активы, защитные активы, неиспользование плечей и активов с высокой бетой

Выбор между агрессивностью и оборонительностью – это важнейший аспект, в котором инвесторы позиционируют свои портфели в зависимости от того, на каком этапе цикла они находятся и что это означает для будущего развития рынка.

3) Умение (способность принимать взвешенные правильные решения в рамках повторяющегося интеллектуального процесса и на основе разумных предположений относительно будущего – альфа) и удача (то что происходит во многих случаях, когда умение и разумные предположения оказываются бесполезными – то есть тогда когда случайность больше влияет на события, чем рациональные процессы, независимо от того, что получится в итоге «счастливый случай» или «невезение»

43) Графика инвестора с отрицательным навыком, умелого агрессивного и оборонительного, высококвалифицированного инвестора (с 221)

44) Нужно успешно преодолеть потенциально продолжительный промежуток времени между приятием хорошо обоснованного решения и подтверждением его правоты (с 224)

45) График с 226

Поистине, определение и использование крайностей – это лучшее, на что можно рассчитывать. И я уверен, что это можно делать надежно – если вы владеете мастерством анализа, наделены проницательностью и обладает опытом (или хорошо разбираетесь в истории( и не подвержены эмоциям… Это, впрочем, означает, что вам не следует ожидать прибыльных решений ежедневно, ежемесячно или даже ежегодно.

46) Питер Бернстайн:

За 50 лет управления капиталом могу свести накопленную за эти годы мудрость: хитрость не в том, чтобы лучше всех подбирать акции, или точнее всех предсказывать будущее, ли разработать самую изящную модель; подобные победы преходящи. Хитрость в том, чтобы выжить! Чтобы достичь этого требуются крепкие нервы, способные переносить ошибки, поскольку всем нам свойственно ошибаться чаще, чем хотелось бы. Познать будущее нам не дано. Но полезно знать, что ошибки неизбежны и нормальны, что это не какая-то кошмарная трагедия, не какой-то ужасный провал в рассуждениях, даже в большинстве случаев не неудача. Возможность ошибаться приходит с франшизой деятельности, результат которой зависит от неизвестного будущего.

47) Самые привлекательные для покупателя цены по определению можно найти среди того, что общепринятые взгляды отторгают, и поэтому достоинства подобных сделок на так-то просто постичь, а инвесторы в большинстве своем неуютно чувствуют себя в такой обстановке. Инвестирование в активы такого рода требует значительной силы духа.

48) Инвестор не должен воспринимать снижение цены как недвусмысленный приказ продавать. Инвестору не следует руководствоваться мнением, согласно которому рынок знает больше чем человек.

49) Один из основных путей, по которым успех доставляет семена неудач в инвестировании, проходит через рост известности (Рынка, акции и т.п.)

50) Лишь очень примитивное мышление первого уровня может привести к выводу о том, что, если плохие результаты в прошлом привели к утрате популярности сегодня, это подразумевает, что положение останется таким же и завтра. Искушенный профессионал, владеющий мышлением второго уровня, скорее скажет, что плохие результаты привели к непопулярности сегодня, вследствие чего сегодняшние цены снизились, что, в свою очередь, обещает хорошие результаты завтра.

51) Пример рассуждения. Что может быть боле рискованным и, следовательно, более неприличным, чем инвестирование в долговые обязательства компаний, находящихся в состоянии банкротства или признанных обреченными на это? Какую еще затею общество может встретить с большей опаской? Иными словами, где еще можно сделать такие большие деньги без всякого риска?

52) «На этот раз все будет по-другому» — самые опасные слова в деловом мире, когда их применяют, как это часто случается, к достигшему того, что в былые времена назвалось экстремальным уровнем.

53) Один из ключевых выводов этой книги: необходимо глубокое понимание эмоций и того, как люди под их влиянием ударяются в крайности. Циклические отклонения от линии тренда в значительной степени вызваны уходами в крайности и их последующими корректировками. Это безусловно верно для фондовых рынков, которые являют собой не что иное, как сборище людей, принимающих решения (частенько под влиянием стадного инстинкта) в надежде на будущую прибыль. Но столь же верно это и для компаний и экономика в целом – пусть кажется, что это независимые хорошо смазанные машины, но и они все тоже всего лишь группы людей, принимающих решения, со всеми вытекающими отсюда последствиями.

Спасибо что осилили это лонгрид!

Есть немалый шанс, что страна уже в этом году окончательно свалится к репрессивной диктатуре и экономическому кризису, и биржу просто закроют, а инвестора ограбят. На этом путь инвестиций и закончится.

Так что если и ждать дно, то только после смены режима и связанных с этим потрясений. Акции — это последнее, что нужно в этот момент.