Блог компании Mozgovik |Реализация стратегии Белуги выступает драйвером роста котировок

- 30 августа 2022, 08:56

- |

Белуга отчиталась за 1-ое полугодие.

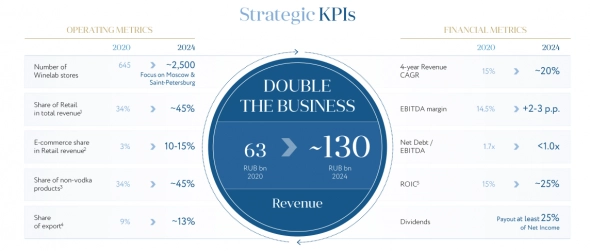

В мае прошлого года Белуга опубликовала стратегию до 2024 года, основные цели которой сводятся к удвоению показателя выручки до 130 млрд рублей и росту маржинальности на 2-3 п.п.

Стратегия отработала чуть больше года, к чему пришли?

Выручка

Для такого результата по выручке в 2024 году нужно держать CAGR на уровне 19,7% 2021-2024 годы, в 2021 году было 18,4% — меньше необходимого уровня. Необходимо было развиваться чуть быстрее: 2022 — 2024 год темп роста выручки должен составлять 20%.

Первое полугодие вышло с запасом, выручка выросла на 36,7%. Выручка от дистрибуции алкогольной продукции выросла на 34% до 27,6 млрд, а ритейл-сегмент на 53% до 21,7 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Mozgovik |Итоги недели: сезончик отчетов

- 22 августа 2022, 11:11

- |

Сезон отчетов в разгаре. Но когда некоторые крупные эмитенты вообще ничего не публикуют, возможно его стоит называть «сезончик».

Фосагро, Магнит, МТС, Эн+, Позитив, ЦИАН и Софтлайн отчитались на прошлой неделе, отчитались с разной степенью успешности.

Индекс Мосбиржи чуть вырос и продолжает топтаться уже второй месяц между 2000 и 2300. В лидерах роста и падения те, кто отчеты уже или еще не показал. Тинькофф должен что-то показать на этой неделе (24 августа). А Мечел в лидерах падения, так как отказался от публикации.

ТКС

Жду от отчета TCS роста основных показателей, главный фактор — рост клиентской базы, подошли к 25 млн, было 20,8 млн в конце прошлого года. Рост клиентской базы ведет к росту выручки и прибыли. На прибыль может оказать локальное (пока) влияние в резервировании. Пока отчеты иностранных банков показывают, что это все резервы под прогнозируемые убытки, которые с легкостью могут быть распущены в будущем, а качество займов не ухудшилось (доля плохих долгов даже ниже). Писал на тему банков

( Читать дальше )

Блог компании Mozgovik |Группа Позитив - проходной, но шумный отчет

- 16 августа 2022, 10:19

- |

Группа позитив опубликовала финансовую отчетность за 1-ое полугодие.

За 6 месяцев выручка выросла на 78% с 2 до 3,5 млрд рублей. За 2-ой квартал рост составил 104% с 1 млрд до 2,1 млрд рублей.

Примечательно, что в отличие от уже традиционного в компании «продажи больше выручки», в первом полугодии продажи выросли на 72% до 3,1 млрд рублей, а во 2-ом квартале только на 36% до 2 млрд рублей. В выручке за 2-ой квартал все еще есть продажи 2021 года (признают, когда начинают работу).

Но корреляция прямая: выше продажи — выше выручка. Поэтому замедление можно воспринимать негативно.

( Читать дальше )

Блог компании Mozgovik |Распадская: хороший отчет, но нет драйверов для роста котировок

- 12 августа 2022, 17:18

- |

Распадская опубликовала финансовые результаты за 1-ое полугодие 2022 года. Результаты 1-ого полугодия оказались «просто замечательные».

Годовая прибыль компании составляет 100 млрд рублей, P/E = 2. Но, как обычно, есть множество нюансов.

( Читать дальше )

Блог компании Mozgovik |MDMG - стоит ли покупать расписки?

- 04 августа 2022, 13:50

- |

Мать и дитя — это второй представитель сектора медицинских услуг на Мосбирже. Компания оказывает услуги преимущественно в европейской части России через 10 медицинских центров и 40 амбулаторных клиник.

Фокус компании — женское здоровье, сюда входят ЭКО, роды, педиатрия, гинекология. Последние годы Мать и дитя старается отойти от этого клише (очевидно, что для начала, нужно сменить название), поэтому доля прочих медицинских услуг, особенно, после 2020 года стала больше 50%.

( Читать дальше )

Блог компании Mozgovik |Конспект: Лента комментирует планы развития и сроки расконвертации расписок

- 29 июля 2022, 12:03

- |

Гостями очередного #smartlabonline стала компания Лента. От компании на вопросы отвечали Андрей Спивак — финансовый директор и Татьяна Власова — директор по связям с инвесторами и сделкам по слиянию и поглощению.

( Читать дальше )

Блог компании Mozgovik |Цугцванг Полиметала

- 22 июля 2022, 05:50

- |

Цугцванг — положение в шахматах, в котором любой ход игрока ведёт к ухудшению его позиции.

Вышел производственный отчет британского Полиметала, компания также провела конференц-звонок, где рассказала о деталях производственной деятельности и прокомментировала возможную сделку по отчуждению российских активов.

Ожидаемо второй квартал оказался провальным. Продажи золота упали на 40% в унциях и на 36% в долларах.

Любопытным моментом является рост долга. За 6 месяцев он вырос на 70%. Примечательно, что компания давала комментарий месяц назад о возобновлении продаж слитков из России в Азию, и там указала, что чистый долг составляет 2,3 млн долларов. Плюс пол миллиарда за месяц — не хило. С конца 2021 долг вырос на 70%.

( Читать дальше )

Блог компании Mozgovik |Конспект: Компания Softline комментирует грядущее разделение

- 20 июля 2022, 19:36

- |

Softline планирует разделение на российский и международный бизнес. Компания выпустила пресс-релиз и стала гостем эфира на Smart-lab, на котором Александр Микоян (вице-президент по стратегии росту и маркетингу) и Александра Мельникова (глава IR) рассказали о специфике бизнеса разных регионов и о формате грядущего разделения.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: в поисках джуса

- 18 июля 2022, 09:11

- |

Индекс Мосбиржи по итогам недели немного сполз вниз на 2,4%, нащупывая дно вблизи 2000. Будем говорить о нем заранее, потому что весьма любопытно будет, если его пробьют. Уже кажется, что не самая плохая идея была просто продать все акции на возобновлении торгов после месячного перерыва в марте и просто сесть в облигации.

Я конечно же так не делал.

Оптимисты, конечно, могут смотреть РТС, который выглядит чуточку красивее на коротких таймфреймах. Но на длинных лучше не смотреть, так и до блокировки в американских акциях не далеко евпочя.

БСПБ

В лидерах роста за неделю можно отметить выстреливший в пятницу Банк Санкт-Петербург, который рекомендовал 11,8 рублей на дивиденды. Это больше чем за предыдущие 3 года в сумме. Сразу появились сомнения и двоякие трактовки:

Либо у банка все хорошо. (Неужели такую выплату нельзя было сопроводить пресс-релизом с цифрами отчета?)

Либо у банка все плохо, и основные акционеры решили показаковать напоследок и дальше отдадут кому-то банк за копейки.

( Читать дальше )

Блог компании Mozgovik |Ренессанс страхование, акции упали в 3 раза - стоит ли покупать?

- 15 июля 2022, 19:44

- |

Еще в момент IPO Ренессанс Страхование в конце 2021 года ажиотажа вокруг компании не возникло. Торги начались 20 октября и на биржу отправились свежевыпущенные 147,3 млн акций по нижней границе цены размещения. Наверняка старые акционеры были разочарованы, так как план на IPO включал не только продажу допэмиссии, а еще их выход, от которого из-за низкого спроса отказались.

После IPO цена сложилась в 3 раза и с апреля находится на уровне 40-45 рублей (22-25 млрд рублей капитализация).

Акционеры

Акционеры достаточно влиятельные и известные на российском рынке:

Здесь и МКБ, который взял акции у обанкротившейся Sova Capital, и трио из Евраза (Абрамович, Абрамов, Фролов), и Baring Vostok. А основной акционер — Борис Йордан, который, к слову, является гражданином США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс