Артур Идиатулин (Tickmill)

Карантин в Ухане: почему все может резко поменяться.

- 03 февраля 2020, 15:31

- |

Китайские фондовые рынки рухнули в понедельник, при этом власти ограничили продажи из-за экстремального перевеса продавцов и чрезмерной реакции на события. Более трех тысяч акций достигли лимита дневного падения обновив многолетние рекорды. Материковый юань потерял более 1 %, торгуясь выше 7 юаней за доллар, на фоне монетарных интервенций правительства рекордного объема.

Несмотря на шоковые меры по борьбе со вспышкой коронавируса нельзя сказать, что ситуация находится под контролем. Растет число государств, ограничивающих гражданское авиасообщение с Китаем, что намекает на тяжесть положения.

Ключевые моменты в понимании разницы между реальным процессом распространения вируса и статистики, которую мы имеем:

- Какова бы ни была скорость распространения вируса, статистика, которую мы наблюдаем есть только подтвержденные случаи. Скорость выявления зараженных имеет некоторый предел, так как «пропускная способность» мед учреждений и персонала ограничена, как ограничена и скорость производства медицинских тестов.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

"Вылечить" рынок РЕПО не получается. Что скажет ФРС?

- 29 января 2020, 13:21

- |

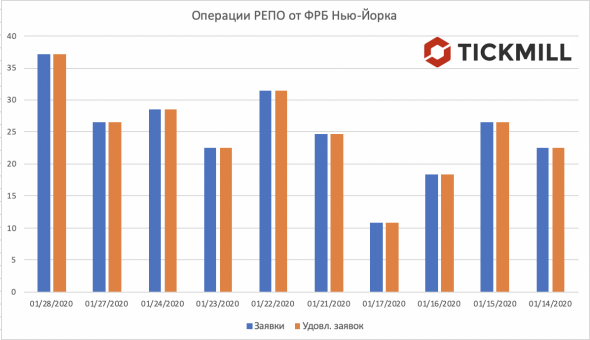

Федеральная Резервная Система проведет сегодня первое в 2020 году заседание по монетарной политике. В фокусе – впечатления регулятора от того, как «работают» три сокращения ставки в прошлом году, обновленные экономические прогнозы и «больной вопрос» с операциями РЕПО. До нового года и некоторое время после новогодних праздников удовлетворительным оправданием активности ЦБ была «сезонная нехватка ликвидности», и «вошедшие в норму» операции ФРБ Нью-Йорка (которые отличаются от QE лишь известным и сравнительно коротким сроком обратной операции), имели место быть. Но праздники прошли, однако ФРБ Нью-Йорка не собирается останавливаться. Я собрал данные за последние две недели по операциям РЕПО со сроком погашения в 1 рабочий день, c Трежерис в качестве залога, график привожу ниже:

Из данного графика можно сделать два замечательных вывода:

( Читать дальше )

«Наивная» модель распространения нового вируса. Сравнение с SARS.

- 27 января 2020, 12:47

- |

Золото подскочило до отметки $1580 в ходе торгов в прошлую пятницу и в начале понедельника, так как экономический эффект от карантина крупных городов в Китае, в результате которых снижается и потребление и падают объемы производства, становится серьезной угрозой для перспектив мирового подъема в начале 2020. Цены на нефть наиболее остро реагируют на решительные меры китайских властей, потеряв почти 10% с момента объявления карантина.

Последствия борьбы с распространением вируса также ставят под угрозу исполнение торговой сделки США с Китаем, так как задача повышения спроса на американский импорт осложняется падением китайского спроса вообще.

Потеря баланса в золоте и нефти, а также рост VIX начиная с 20-21 января вероятно говорят о том, что рынков больше волнует когда закончится карантин, а не угроза и последствия распространения вируса за пределами Китая. Из 2799 подтвержденных случаев по всему миру, 2744 (98%) приходится на Китай. Что любопытно ни один случай заболевания за пределами Китая не окончился летальным исходом, что поднимает вопрос об адекватности/оперативности лечения на первоначальном этапе именно в Китае, где госпитали в эпицентре перегружены из-за паники и некоторые пациенты могли не получить своевременное адекватное лечение. Несмотря на попытки медиа навязать истерию, нужно понимать, что объективно вспышка нового вируса – чисто китайская проблема, а в разрезе рынков – проблема шоковых мер противодействия китайских властей. Стоит отметить, что ВОЗ не предлагал ставить целые города на карантин, это заслуга и результат сильной политической воли китайских властей.

( Читать дальше )

2019-nCov: что нужно знать о новом китайском гриппе

- 24 января 2020, 14:25

- |

Масштаб мер противодействия новому смертельному вирусу в Китае позволяет уже сейчас предположить, что рост экономики не оправдает прогнозов в первом квартале. Карантин охватил уже 20 миллионов человек, по стране закрыты 70 тысяч кинотеатров. В первую очередь пострадает компонент потребления в ВВП, который испытывает традиционный всплеск в январе и феврале, когда Китай празднует Лунный Новый год. Вспышка вируса во второй по величине экономике мира, к сожалению, не позволяет ожидать изолированный экономический эффект и может отразиться на экономиках торговых партнеров Китая.

Следовательно новости проливающие свет на интенсивность распространения вируса, смертоносность или наоборот успехи в лечении должны провоцировать реакцию на рынках, прежде всего в защитных активах. Ниже я привожу график золота, связывая потенциальные скачки с новостями из Китая:

Пока шумиха не утихла и потенциал торговых возможностей на бегстве от риска сохраняется, я бы хотел привести некоторую информацию о новом вирусе, которая позволяет составить представление о том, как может меняться восприятие угрозы правительством Китая и остальным миром в зависимости от поступающей информации.

( Читать дальше )

ЕЦБ: Кризис целеполагания

- 23 января 2020, 15:06

- |

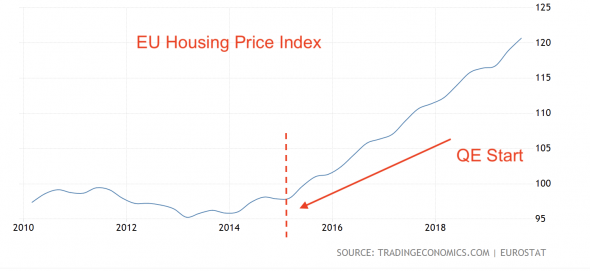

Европейский центральный банк сейчас на пике кризиса целеполагания и достижения целей. Что считать комфортным диапазоном инфляции для экономики? Какие веса придавать жилищным расходам, медицинским услугам, продуктам питания в формуле расчета инфляции если структура потребления населения не только неоднородна, но и меняется в зависимости от стадии экономического цикла? Как включить в оценку инфляции восприятие инфляции населением (которое обычно всегда выше)? Какими способами достигать инфляцию? Вступление Лагард на пост главы центрального банка и объявление кардинального пересмотра политики, по сути, стало признанием что нынешняя политика изжила себя. Наиболее яркое следствие этого — локальные пузыри:

Пересмотр стратегии ЕЦБ, впервые с 2003 года, как ожидается будет масштабным и затронет не только проблемные места инфляционной политики, но и цифровые валюты, а также изменение климата. Ранее стало известно, что крупные ЦБ (почему-то без ФРС) создадут объединенную рабочую группу, которая будет оценивать кейсы применения цифровых валют на практике.

( Читать дальше )

«Нерезиновый» импорт: почему торговая сделка и рыночные условия – несовместимы?

- 22 января 2020, 14:27

- |

Что такое "симметричная цель по инфляции" для ФРС и ЕЦБ?

- 21 января 2020, 15:00

- |

Итак, клуб оптимистов пополнился более «влиятельными» членами – МВФ в своем обновленном прогнозе подтвердил, что темпы мирового экономического роста в 2020 будут выше, чем в 2019 – 3.3% при 2.9% в прошлом году. Это произойдет за счет восстановления темпов роста мировой торговли, которая в прошлом году показала рост всего на 1% против 3.7% в 2018. Главными драйверами восстановления (а точнее избавления от «оков») по мнению экспертов стало перемирие между Китаем и США, возобновление QEЕЦБ в сентябре прошлого года и квази-QE от ФРС (уже на более чем 400 млрд.!), которым она лечит дефицит ликвидности на рынке РЕПО, но упорно доказывает всем что эти меры временные.

МВФ заявил, что рост двух крупнейших экономик мира замедлится в 2020 – в США до 2.0% и в Китае до 6.0%. Любопытным стало замечание о том, что без сделки «первой фазы» прогноз роста китайской экономики был бы значительно меньше, т.е. эксперты организации считают, что экономика Китая все-таки была менее устойчива к торговой войне.

( Читать дальше )

Денежный рынки Европы предвидят «ястреба» ЕЦБ в 2021

- 20 января 2020, 14:52

- |

Котировки доллара продолжают оставаться на недельном максимуме в понедельник, EURUSD терпеливо ожидает комментариев Лагард в четверг. Золото с переменным успехом пытается закрепиться выше уровня 1560 долларов, однако затухание иранского конфликта и тарифной войны, комментарии чиновников ЦБ, в голосе которых появилась надежда, препятствуют этому.

В понедельник продолжил рост юань, а вместе с ним товарные доллары – австралийский и новозеландский отражая ожидания стабилизации китайской экономики и возобновления роста спроса на ресурсы.

Данные на прошлой неделе показали, что самое хрупкое звено в экономике США — производственный сектор перешел в энергичный рост в декабре. Розничные продажи росли более быстрым темпом чем ожидалось, описав довольно благоприятную картину потребительской уверенности в сезон шоппинга. Объем нового строительства жилых домов (housing starts) подскочил на 16.9% в декабре, однако число выданных разрешений на строительство (лидирующий показатель) не оправдал ожиданий, что говорит о кратковременном всплеске на рынке недвижимости.

( Читать дальше )

Торговая сделка не оставит ЕС равнодушным

- 17 января 2020, 12:43

- |

Отчет по розничным продажам в США за декабрь, вышедший в четверг, показал, что декабрьский сезон шоппинга оправдал себя и признаки слабости в потребительских расходах отсутствовали в конце прошлого года. Широкий показатель вырос на 0.3%, однако исключая волатильные продажи автомобилей и топлива, розничные продажи выросли на 0.5%, что выше ожиданий в 0.3%.

Позитивные ожидания относительно торговой войны развернули тренд в экспортных ценах в США, соответствующий индекс вырос на 0.7% в декабре по сравнению с тем же периодом в 2018, при том, что в ноябре он снизился на 1.3%.

Индекс делового климата ФРБ Филадельфии подскочил в январе до 17 пунктов при ожиданиях в 3.6 пункта. Я напомню, что данный индекс рассчитывается по трем американским штатам и охватывает в основном предприятия производственного сектора.

Обновленные цифры министерства торговли, однако, показали, что в предыдущие три месяца розничные продажи без учета продаж транспортных средств и топлива снижались в предыдущие три месяца подряд.

( Читать дальше )