Артур Идиатулин (Tickmill)

Старый добрый «эффект храповика» в исполнении бюджета США

- 30 сентября 2019, 14:44

- |

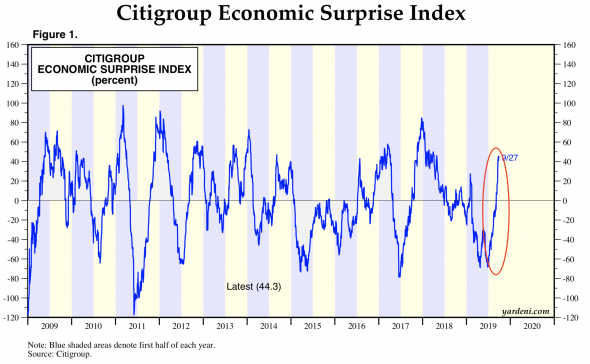

В конце лета и в начале сентября наблюдался резкий рост числа позитивных новостей с экономического фронта США, что, например отражено в индексе экономических сюрпризов, рассчитываемого Citi:

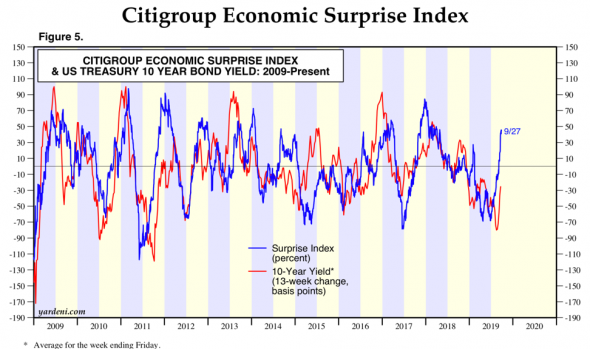

С практической точки зрения этот индекс интересен с тем, что у него прослеживается существенная связь со спросом на безрисковые активы. Вот что получается, если совместить доходность 10-летних облигаций казначейства США и данный индекс:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Все оборачивается против демократов

- 26 сентября 2019, 12:27

- |

Все оборачивается против левых в США. Информация, что называется, из третьих уст о давлении Трамп на Зеленского в расследовании темных делишек Байдена на Украине получила кульминацию в виде начала процедуры импичмента демократами. Которые, как оказалось, даже не удосужились исследовать лежащие в основе доказательства.

В конечном итоге демократы заработали значительный репутационный ущерб, невольно “свидетельствовав против себя”.

Драматизма ситуации придает тот факт, что согласно отчету генерального инспектора разведывательных органов, жалоба осведомителя была заангажирована в пользу конкурента Трампа. Адвокат осведомителя, Эндрю Бакаж работал на Шумера и Клинтон в 2001 году, сообщает The Federalist.

Как и ожидала Пелоси, к своему сожалению, демократы зарядили электорат Трампа еще большей уверенностью, что версия «Witch Hunt» Трампа – абсолютная правда. В качестве яркого подтверждения предвыборная кампания «Великой Старой Партии» как называют республиканцев, собрала за 24 часа рекордные 5 миллионов долларов от избирателей, констатируя волну широчайшей общественной поддержки Трампа. Во всех 50 штатах! Ниже соответствующий твит от начальника предвыборной кампании Трампа Бреда Парскейла:

( Читать дальше )

Импичмент "перепродали"?

- 25 сентября 2019, 14:50

- |

«Неделя демократов» остается одной из главных тем торгов на мировых рынках в среду. Призывы к импичменту Трампа отправили индексы акций на двухнедельный минимум, а возросшая нерасположенность к риску возродила тренд вверх в безрисковых активах. Доллар ненадолго обратно заполучает статус защитного актива, укрепляясь против других основных валют.

Тревога рынков не совсем понятна, если принимать во внимание, что если Палату представителей контролируют демократы, то Сенат – республиканцы. Решающее слово остается за последними. Как известно демократы зацепились за разговор Трампа с Зеленским, требуя опубликовать его содержание. Конкуренты республиканцев надеются найти в нем признаки неправомерных действий, излишнего давления со стороны Трампа на Зеленского в попытке инициировать расследование, что позволят продвигать импичмент и сдержать проведение других, в частности экономических инициатив Трампа. Однако к их большому разочарованию, Трамп санкционировал обнародование полного, не отредактированного транскрипта переговоров, сообщает издание

( Читать дальше )

QE, которого никто не хотел

- 13 сентября 2019, 15:01

- |

Кратковременная пауза в QE ЕЦБ оказалась для европейской экономики тяжелым испытанием, провалившей первый же стресс-тест в виде сжатия экспорта. На заседании в четверг Драги заявил, что «не было необходимости голосовать» о возобновлении QE, так как все члены Совета «были солидарны в необходимости действовать» и «значительное большинство» проголосовало за возобновление QE. В спектре ожидаемых сценариев решение ЕЦБ определенно было мягче нейтрального (максимальная степень гарантий политики – «QE столько времени, сколько нужно»), однако классическая реакция – евро вниз, бонды вверх продлилась недолго и вскоре евро перешел в рост. Тогда какой же информацией руководствовался рынок?

Во-первых, “значительное большинство” отдавших голос за QE могло оказалось ложью. Впервые за восемь лет президентства Драги разногласия ключевых членов достигло апогея. Как сообщает Блумберг, ссылаясь на анонимные источники, кроме «публичной оппозиции» QE – главы датского ЦБ (Кнот), его немецкого коллеги (Вайдманн), Лаутеншлегер, против нетрадиционных мер высказался также глава банка Франции Вилерой. Страны, которые они представляют, составляют половину европейского региона с точки зрения ВВП и населения. К ним также могли присоединиться коллеги из Австрии и Эстонии и главный экономист ЕЦБ Бенуа Кере. Большинство, о котором заявил Драги могло оказаться минимальным, поэтому он вероятно отказался от голосования, так как это показало бы, что только страны периферии или со слабой фискальной дисциплиной высказались за возобновление

( Читать дальше )