Блог компании Tickmill |Снова дефицит ликвидности в США?

- 05 июня 2020, 15:09

- |

Европейские рынки растут в пятницу благодаря сюрпризу ЕЦБ: как я обсуждал в одной из предыдущих статей, с марта 2020 ЕЦБ де-факто сделал основным инструментом политики не ставки или QE, а пандемическую программу выкупа активов (так называемая PEPP), поэтому вопрос повышения лимита + продления действия программы являлся центральной неопределенностью вчерашнего заседания. ЕЦБ удивил всех сообщив, что повышает лимит на 600 млрд. евро (рынки частично учли 500 млрд. евро) и продлевает действие программы до июня 2021 года. Европейские индексы приветствовали решительность регулятора, позеленев сегодня на более чем 2%. Перелив в европейские активы на мощных кредитных гарантиях ЕЦБ поддержал европейскую валюту, индекс евро в момент рос на 1%, без значимой коррекции сегодня.

Тем временем, пока мы возмущаемся последствиями «наводнения ликвидностью» в США, не успели оглянуться, как уже постепенно проявляется ее дефицит. Объемы сделок РЕПО Нью-Йоркским ФРС устойчиво растут примерно с конца мая – участники предлагают все больше обеспечения чтобы получить краткосрочный кредит:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Азиатские PMI стагнируют, ЕЦБ обдумывает расширение PEPP.

- 01 июня 2020, 13:16

- |

Блог компании Tickmill |Протокол апрельского заседания ЕЦБ показал, что ЕЦБ… не знает, чего ждать

- 25 мая 2020, 15:55

- |

Блог компании Tickmill |Превью заседания ЕЦБ: Лагард «неправильно выразилась»

- 29 апреля 2020, 14:15

- |

Апрельское заседание ЕЦБ имеет все шансы стать фактором укрепления EURUSD. Все дело в том, что на мартовском заседании Лагард совершенно недостаточно расписала планы по сглаживанию последствий коронавирусного шока. Эта недосказанность в критическое для экономики время стала источником риск-премии в евро (негативный фактор для курса EURUSD). Уточнение руководства на апрельском заседании, в том числе детали по «антивирусной» программе скупки активов (PEPP) могут устранить неопределенность для евро и вызвать дополнительный рост валюты на фоне слабеющего доллара.

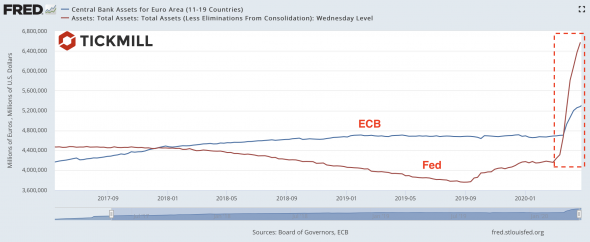

Два ключевых аспекта апрельского заседания ЕЦБ, на которые стоит обратить внимание — вопрос расширения «пандемической программы скупки активов» (PEPP) и ясность изложения Лагард планов «спасения». По сравнению с ФРС, ответ ЕЦБ был гораздо более умеренный:

( Читать дальше )

Блог компании Tickmill |ЕЦБ: Кризис целеполагания

- 23 января 2020, 15:06

- |

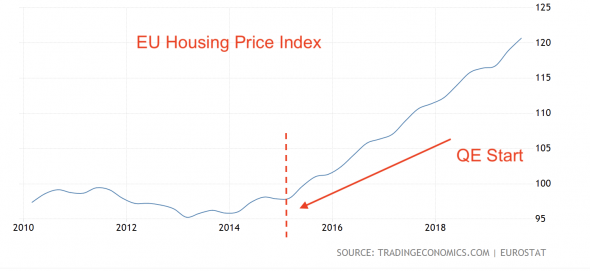

Европейский центральный банк сейчас на пике кризиса целеполагания и достижения целей. Что считать комфортным диапазоном инфляции для экономики? Какие веса придавать жилищным расходам, медицинским услугам, продуктам питания в формуле расчета инфляции если структура потребления населения не только неоднородна, но и меняется в зависимости от стадии экономического цикла? Как включить в оценку инфляции восприятие инфляции населением (которое обычно всегда выше)? Какими способами достигать инфляцию? Вступление Лагард на пост главы центрального банка и объявление кардинального пересмотра политики, по сути, стало признанием что нынешняя политика изжила себя. Наиболее яркое следствие этого — локальные пузыри:

Пересмотр стратегии ЕЦБ, впервые с 2003 года, как ожидается будет масштабным и затронет не только проблемные места инфляционной политики, но и цифровые валюты, а также изменение климата. Ранее стало известно, что крупные ЦБ (почему-то без ФРС) создадут объединенную рабочую группу, которая будет оценивать кейсы применения цифровых валют на практике.

( Читать дальше )

Блог компании Tickmill |Что такое "симметричная цель по инфляции" для ФРС и ЕЦБ?

- 21 января 2020, 15:00

- |

Итак, клуб оптимистов пополнился более «влиятельными» членами – МВФ в своем обновленном прогнозе подтвердил, что темпы мирового экономического роста в 2020 будут выше, чем в 2019 – 3.3% при 2.9% в прошлом году. Это произойдет за счет восстановления темпов роста мировой торговли, которая в прошлом году показала рост всего на 1% против 3.7% в 2018. Главными драйверами восстановления (а точнее избавления от «оков») по мнению экспертов стало перемирие между Китаем и США, возобновление QEЕЦБ в сентябре прошлого года и квази-QE от ФРС (уже на более чем 400 млрд.!), которым она лечит дефицит ликвидности на рынке РЕПО, но упорно доказывает всем что эти меры временные.

МВФ заявил, что рост двух крупнейших экономик мира замедлится в 2020 – в США до 2.0% и в Китае до 6.0%. Любопытным стало замечание о том, что без сделки «первой фазы» прогноз роста китайской экономики был бы значительно меньше, т.е. эксперты организации считают, что экономика Китая все-таки была менее устойчива к торговой войне.

( Читать дальше )

Блог компании Tickmill |Денежный рынки Европы предвидят «ястреба» ЕЦБ в 2021

- 20 января 2020, 14:52

- |

Котировки доллара продолжают оставаться на недельном максимуме в понедельник, EURUSD терпеливо ожидает комментариев Лагард в четверг. Золото с переменным успехом пытается закрепиться выше уровня 1560 долларов, однако затухание иранского конфликта и тарифной войны, комментарии чиновников ЦБ, в голосе которых появилась надежда, препятствуют этому.

В понедельник продолжил рост юань, а вместе с ним товарные доллары – австралийский и новозеландский отражая ожидания стабилизации китайской экономики и возобновления роста спроса на ресурсы.

Данные на прошлой неделе показали, что самое хрупкое звено в экономике США — производственный сектор перешел в энергичный рост в декабре. Розничные продажи росли более быстрым темпом чем ожидалось, описав довольно благоприятную картину потребительской уверенности в сезон шоппинга. Объем нового строительства жилых домов (housing starts) подскочил на 16.9% в декабре, однако число выданных разрешений на строительство (лидирующий показатель) не оправдал ожиданий, что говорит о кратковременном всплеске на рынке недвижимости.

( Читать дальше )

Блог компании Tickmill |Торговая сделка не оставит ЕС равнодушным

- 17 января 2020, 12:43

- |

Отчет по розничным продажам в США за декабрь, вышедший в четверг, показал, что декабрьский сезон шоппинга оправдал себя и признаки слабости в потребительских расходах отсутствовали в конце прошлого года. Широкий показатель вырос на 0.3%, однако исключая волатильные продажи автомобилей и топлива, розничные продажи выросли на 0.5%, что выше ожиданий в 0.3%.

Позитивные ожидания относительно торговой войны развернули тренд в экспортных ценах в США, соответствующий индекс вырос на 0.7% в декабре по сравнению с тем же периодом в 2018, при том, что в ноябре он снизился на 1.3%.

Индекс делового климата ФРБ Филадельфии подскочил в январе до 17 пунктов при ожиданиях в 3.6 пункта. Я напомню, что данный индекс рассчитывается по трем американским штатам и охватывает в основном предприятия производственного сектора.

Обновленные цифры министерства торговли, однако, показали, что в предыдущие три месяца розничные продажи без учета продаж транспортных средств и топлива снижались в предыдущие три месяца подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс