Андрей Андреевич

Ток-шоу "Пусть говорят" для трейдеров?

- 26 марта 2018, 08:41

- |

Вы когда-нибудь видели, что бы два боксера выясняли, кто из них сильнее на словах?! Только представьте себе эту картину: выходят они на ринг и начинают вещать — кто кому хук справа зарядил, а кто апперкот снизу в челюсть. Интересно, как судьям определять победителя в таком поединке? Кто красноречивее и больше успел произнести умных слов, тот и выиграл?

Если в боксе такое нереально, то в трейдинге это очень может быть. Как оказалось! Скоро состоится баттл двух очень известных личностей и вроде как трейдеров. Но главное, что заставило меня написать данный пост, это крик души. Они будут демонстрировать не свою ювелирную торговлю, а проведут словесную дуэль!!! Один другому собирается доказывать жизнеспособность своей торговой системы. Серьезно???

Не понимаю, зачем сотрясать воздух в течение нескольких часов? Хотите что-то доказать, докажите делом — публичной торговлей. Не хотите сами, выставите своих учеников (забыл написать — оба они, помимо торговли на бирже, занимаются обучением трейдингу). Почему вы не хотите показать нам свою торговлю, чего боитесь? Нам не нужна запредельная доходность, торгуйте, как обычно. Нам более важна стабильность при разных состояниях рынка. Да и просто интересно посмотреть, как торгуют мастера.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 18 )

Фьючерс vs Опцион

- 22 марта 2018, 09:36

- |

Наверное, и у вас случается такое. Зашли в сделку обдуманно и только после того, как в стакане, разобрали крупную заявку. Поставили стоп и не там, где захотелось, а спрятав его за сильное сопротивление. И, конечно, не забыли взглянуть на старшие тайм-фреймы. Все вроде хорошо, даже цена сразу же пошла в нужную сторону. Но тут вдруг происходит обратное движение. Оно не резкое и больше похоже на небольшой откат. Вы спокойны — до стопа еще далеко.

Проходит время, а откат не прекращается, а наоборот, начинает пробивать небольшие уровни сопротивления и подкатывает вплотную к вашему стопу. «Сейчас откат закончится, и продолжится движение в нужном направлении. Ведь мой стоп спрятан за бетонной стеной. Ее не пробить», — думаете вы. Но нет, стена пробивается достаточно легко, и вот он — ваш убыток.

А самое интересное, что потом цена опять идет в вашу сторону. Вы начинаете корить себя, что поставили стоп не в том месте. Ведь вы же правильно угадали направление, просто кукл решил забрать ваши деньги. Да, да, кукловоды на бирже следят за вами через не заклеенную веб-камеру и знают, где стоят все ваши стопы (неудачная шутка). Но через какое-то время становится ясно, что на рынке просто началась «пила». Это когда поочередно происходят равнонаправленные движения. А по сути, рынок топчется на месте. И вот в такие времена летят стопы и у лонгистов, и у шортистов.

( Читать дальше )

Учусь трейдингу у летчика-испытателя!

- 20 марта 2018, 09:09

- |

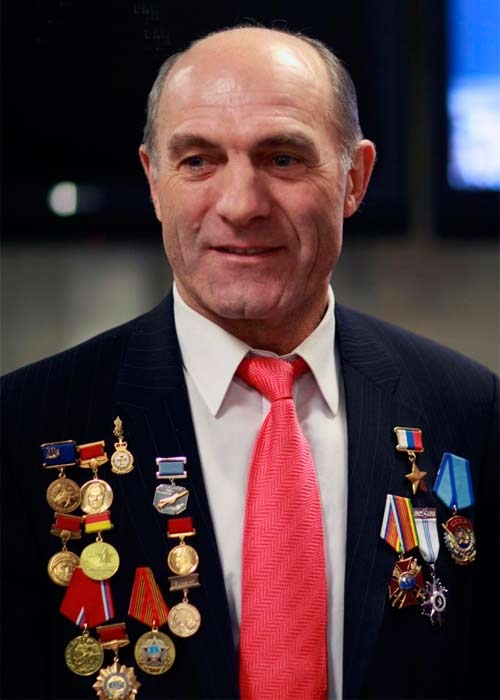

Как вы думаете, чему меня мог научить в торговле заслуженный летчик-испытатель Магомед Омарович Толбоев? Да, сам он никогда не занимался трейдингом, но если бы начал, то добился бы грандиозного успеха!

Я сейчас не буду касаться личности Магомеда Толбоева, кто захочет — посмотрит информацию в интернете. Скажу лишь, что это легендарный человек, на его счету испытания десятков типов и модификаций самолетов. Несколько раз он был на грани гибели, но благодаря одной из лучших в мире советской школе летчиков, благодаря тому, что никогда не нарушал инструкций полетов, благодаря тому, что все действия были отработаны до автоматизма, благодаря постоянной работе над ошибками — выходил сухим из воды.

Знаете, какая основная задача летчиков-испытателей? Их задача: выявить все недостатки, слабые места, недоработки летательных аппаратов, чтобы в дальнейшем конструкторское бюро могло их устранить, и мы с вами уже летали бы на надежной технике. Многие современные летчики даже не догадываются, что прочность летательных аппаратов на 20% выше, чем им рассказывают в летной школе. И все это благодаря таким людям, как Магомед Омарович.

( Читать дальше )

Золото и серебро для прекрасного пола!

- 06 марта 2018, 11:42

- |

В преддверии 8 марта хочу поздравить всех прекрасных представительниц трейдерского сообщества с праздником и подарить свою идею по покупке серебра и золота. А точнее, акций Российской горнорудной компании «Полиметалл».

Итак, почему покупать?

1. Цена находится в зоне покупок. Именно из этой зоны в 2016 году было сформировано восходящее движение (рис. 1).

( Читать дальше )

Что выбрать - Жигули или БМВ М5?

- 02 марта 2018, 09:09

- |

200%, 400%, а то 1000% — такая доходность может быть на опционах. Причем, за несколько дней!!! Фантастика! После акций кажется, что ты пересел с Жигулей на БМВ М5. Но прежде чем давить на педаль акселератора, нужно убедиться, что тормоз в порядке. Тормоз в твоей голове не заржавел. А то случится беда!

Я уже некоторое время учусь торговле, направленной торговле, опционами. Это самая простая стратегия при работе с опционами. Минус ее — это то, что надо уметь определять будущее направление движения цены, ну собственно, как и при торговле акциями и фьючерсами. А плюс для меня один, но очень существенный — я точно знаю свои максимальные потери и меня не волнует ни проскальзывание, ни то, что стоп может не сработать, ни гэп по утру.

Есть еще один небольшой, но приятный бонус при покупке опционов. Если вдруг вы не угадали с дальнейшим направлением движения цены, то не стоит отчаиваться. Если до экспирации опциона достаточно времени, то есть шанс, что цена все же успеет пойти в вашу сторону прежде, чем опцион истечет. И вы не только отобьете премию, которую заплатили продавцу опционов, но и заработаете. К примеру, цена пошла против вас, а до экспирации еще 20 дней. Есть неплохой шанс, что за эти 20 дней цена одумается и пойдет куда надо.

( Читать дальше )

Гибкость - залог успеха в трейдинге

- 26 февраля 2018, 10:12

- |

Рынок меняет мои планы. В прошлом своем посте я говорил, что взял один опцион колл на фьючерс на индекс РТС, со страйком 130000. Цена его была тогда 1160 пунктов. Купил я его, потому что во фьючерсе на индекс РТС — базовом активе я увидел, что продавца нет и цена, скорее всего, пойдет выше. А раз так, то грех было не воспользоваться моментом и продолжить свое знакомство с опционами.

Куплен опцион был с целью преобразовать его в дальнейшем в медвежий колл спрэд. Причем, задача была сделать безубыточный медвежий колл спрэд. Для тех, кто не в теме опционной торговли, поясню. Опцион колл с страйком 130000 начинает приносить прибыль, когда цена базового актива, в нашем случае — фьючерса на индекс РТС, идет выше страйка. И вот, когда цена пошла вверх, я мог продать опцион колл, но уже со страйком 127500 за 4640 пунктов, и сделать безубыточную конструкцию, которая в случае похода цены еще выше принесла мне бы на дату экспирации (15.03.18) 980 пунктов прибыли. А если цена на фьючерс начнет падать, то максимальная прибыль может составить 3480 пунктов (рис. 1).

( Читать дальше )

Шортить ли от зоны продаж?

- 21 февраля 2018, 13:42

- |

Вечный вопрос любого трейдера — покупать или шортить? Мой ответ всегда один — ни то и ни другое, сидеть и наблюдать, пока ситуация для вас не прояснится. Опять я начал умничать! Хотя сам периодически нет-нет да и пытаюсь найти черную кошку в темной комнате, хотя ее там нет. Теперь мои мысли по фьючерсу на индекс РТС.

На дневке видно, что мы входим в сильную зону продаж (рис. 1). Самые нетерпеливые уже вовсю начинают шортить фьюч. Вроде бы логично на первый взгляд, но! С 2016 года идет восходящий тренд. То есть, шорт — это игра против летящего на вас локомотива. Это не хорошо и не плохо. Просто надо это понимать и строить свой план в соответствии с работой против тренда.

( Читать дальше )

Отожмём рынок с дельтой

- 20 февраля 2018, 08:50

- |

В связи с тем, что пока я склоняюсь к тому, что Американский рынок упадет еще ниже, нефть больше смотрится в шорт, да еще на прошлой неделе произошел подозрительный рост золота. Все это дает мне основание полагать, что и наш рынок, как минимум, не будет расти в ближайшее время. Соответственно формировать сейчас новый долгосрочный портфель считаю не целесообразным. Поэтому мой фокус в данный момент времени смещен в сторону краткосрочной торговли.

Для краткосрочной спекулятивной торговли, для более ювелирной точки входа, я решил протестировать индикатор маркет-дельта. Я искренне полагаю, что при долгосрочной покупке дивидендных акций время находится на стороне трейдера. То есть, даже неудачный вход с большой долей вероятности со временем выйдет в прибыль. Другой вопрос: сколько времени на это уйдет!

При краткосрочных спекуляциях расклад совсем другой. Тут уже важен точный вход и выход. Кстати, из-за этого краткосрочные спекуляции я считаю уделом опытных трейдеров, которые уже научились «чувствовать» рынок. Так вот, помимо объемов торгов, я решил попробовать включить в свою торговую систему маркет-дельту. Маркет-дельта — это разница между покупками и продажами по рынку. Если дельта положительная, то это означает, что в данный период времени преобладали покупки на указанную величину, а если отрицательная — продажи на указанную величину.

( Читать дальше )

Два пута с одинаковым страйком, но разным выхлопом

- 16 февраля 2018, 09:22

- |

Пока на нашем фондовом рынке творится форменное безобразие: он и не падает нормально, и не растет, Андрей Андреевич начал постигать одну из самых сложных наук в трейдинге — опционную торговлю. Я уже успел провести свой первый эксперимент. Пусть для кого-то он покажется предсказуемым и наивным, но это первые мои шаги — от простого к сложному.

Эксперимент заключался в следующем: в четверг 8 февраля было куплено два опциона пут со страйком 120000, но с разной датой экспирации (15.02.2018 и 15.03.2018). Для меня важно было понять, какой опцион даст лучшее соотношение риска к прибыли в случае падения цены.

Я оказался прав, и цена на фьючерс пошла вниз. И в пятницу 9 февраля я продал свои, ранее купленные, опционы. В итоге: опцион с датой экспирации 15.02.2018 показал соотношение риска к прибыли 1 к 3,5, а опцион с датой экспирации 15.03.2018 — 1 к 1,89.

Я предполагаю, что такой разброс связан с временной стоимостью опциона. В опционе с более поздней датой экспирации ее содержится значительно больше. Поэтому и стоимость опциона росла хуже, чем опциона с датой экспирации 15 февраля.

( Читать дальше )

Неудача...

- 12 февраля 2018, 09:50

- |

Наверное, неправильно писать в блоге только о своих успехах, надо показывать и неудачные примеры. Хотя назвать данный пример неудачным я не могу, так как сделал все, чтобы соблюсти золотое правило трейдинга — главное, не заработать, а не потерять. Итак, ближе к делу.

В четверг 8 февраля я продал все акции Газпрома из своего портфеля. Продал с убытком для себя. Да, знаю, многие мне говорили, что надо было избавляться от данных бумаг раньше, еще когда Зубков скинул свой пакет акций Газпрома. Но мне было важно дождаться подтверждения того, что продажи в Газпроме начались, и я его дождался. И как только это увидел — сразу вышел из позиции.

В этот же день я пересмотрел ценовые уровни, на которых буду выходить из других бумаг в своем портфеле. Переместил их в небольшую прибыль, а другие ближе, значительно ближе к текущей цене. Обычно я так близко стопы не переношу, но тут на меня повлияло медвежье настроение на американском рынке. И я решил, что уж если этот негатив коснется и нашего рынка, то я выйду, как можно быстрее. Лучше потом перезайду, если рынок позволит.

( Читать дальше )

теги блога Андрей Андреевич

- 115 ФЗ

- 2018

- 8 Марта

- Avito

- АФК Система

- биткоин

- блокировка счетов

- боль

- Газпром

- диверсификация

- долгосрок

- жесть

- зачем

- зона продаж

- игра на бирже

- инвестиции

- классика

- крупный игрок

- Магнит

- маркет-дельта

- Мечты сбываются

- ММК

- неудача

- Новатэк

- новые правила

- пенсия

- пересиживание

- поломка

- Понимание рынка

- преимущество на рынке

- Привычка

- продажа

- пут

- ПФР

- разворот

- ракета

- рыночный риск

- Сбербанк

- секрет

- системный риск

- статистика трейдера

- статистическое преимущество

- стоп

- стоп заявка

- стоп лосс

- страх

- Торговые системы и стратегии

- Тролль

- Умные деньги

- успех

- хаос

- хейтер

- японские свечи