Блог им. Cka13 |Зачем нужен доступ к американским биржам

- 16 мая 2021, 19:08

- |

Почему?

1. Большой выбор

На биржах в РФ всего несколько десятков ETF, а на американских биржах их десятки тысяч.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Cka13 |Как понять, что нас в ближайшие годы ждет кризис

- 23 января 2021, 23:19

- |

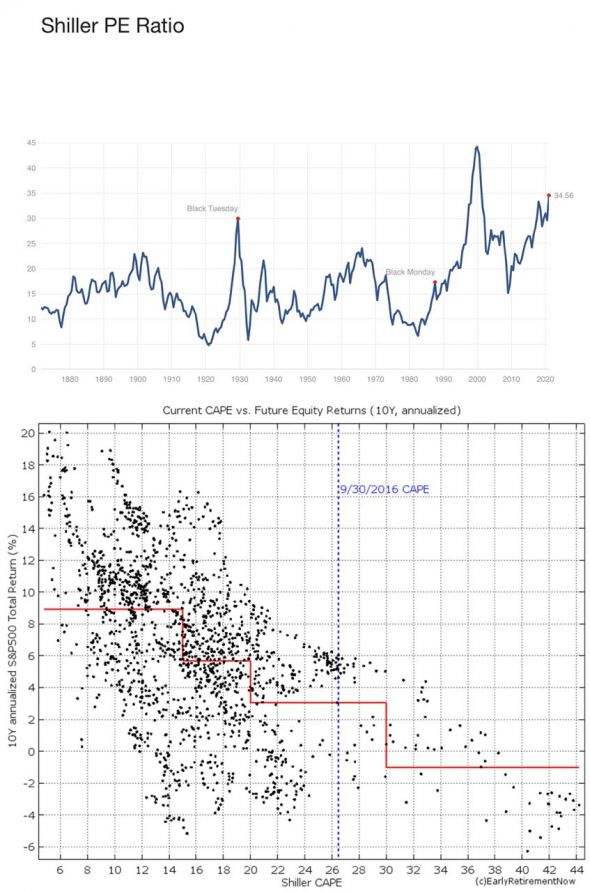

Дядька, который его придумал (Р. Шиллер), получил нобелевку.

Если грубо, то этот коэф. показывает — если вы купите бизнес, то за сколько лет его прибыль окупит вложения.

Так вот, сейчас это коэф. находится на своем пике за последние 20 лет.

Предыдущий пик был в крах доткомов в 2000 годах, во время которого рынок жестко упал.

Есть много исследований, которые анализировали среднюю доходность акций в следующие 10 лет, в зависимости от этого коэф.

Сейчас коэф — 35, а это значит, что в следующие 10 лет средняя доходность рынка США будет меньше, чем 2% годовых, судя по анализу данных с 19 века.

Еще раз — будут мизерные 2% в акциях в течение 10 лет в среднем!

В 2020 рынок вырос на 18%!

Распределение активов в портфеле сегодня — наше все!

( Читать дальше )

Блог им. Cka13 |Продажа Аляски, часть 2

- 30 декабря 2020, 16:47

- |

В Государственном Историческом архиве РФ хранится документ, датированный второй половиной 1868 года. Текст этого документа звучит так:

«За уступленные Северо-Американским Штатам Российские владения в Северной Америке поступило от означенных Штатов 11 362 481 р. 94 [коп.]. Из числа 11 362 481 руб. 94 коп. израсходовано за границею на покупку принадлежностей для железных дорог: Курско-Киевской, Рязанско-Козловской, Московско-Рязанской и др. 10 972 238 р. 4 к. Остальные же 390 243 руб. 90 к. поступили наличными деньгами»

Получается, что большая часть этой гигантской суммы царским правительством было использовано вполне на благо государства.

Так ли это на самом деле?

В середине шестидесятых годов позапрошлого века Россия переживала не лучшие времена. Всё ещё давали о себе знать последствия тяжёлого поражения в Крымской войне. А одной из его причин стал недостаток в стране железных дорог: это мешало быстро перебрасывать к театру боевых действий войска и вооружение. И если не предпринимать мер, такая ситуация могла повториться в дальнейшем, ведь размеры империи очень велики.

( Читать дальше )

Блог им. Cka13 |Продажа Аляски, часть 1

- 12 декабря 2020, 17:43

- |

В очередной раз наткнулся на историю с продажей Аляски и решил изучить подробнее.

Историю окружает много мифов, например, что Аляска была продана Екатериной Великой, что была сдана на 99 лет и что золото от продажи затонуло во время шторма.

Однако все гораздо прозаичнее. После поражения в Крымской войне у Российской империи не было ресурсов содержать Аляску, и главное — охранять ее от британских войск, базировавшихся в Канаде.

В отличие от Британии, с США отношения в то время были дружескими и было решено продать Аляску им. В марте 1867 года в Вашингтоне по приказу Александра II был подписан договор о продаже.

$7,2 млн золотом заплатили США за 1 млн 519 тыс. кв. км, то есть 1 кв. км обошелся в 4.74 доллара. (100 соток чуть меньше, чем за 5 центов. 1 кв. км. = 10 000 соток).

Копейки какие-то, да?

Давайте разберемся.

В 2017 году экономисты «Ренессанс Капитал» перевели эту сумму на современные деньги. $15 млрд — эквивалент суммы продажи Аляски, если считать ее как долю от экономики США (0,1% ВВП в 1867 году).

( Читать дальше )

Блог им. Cka13 |Портфель из 2 ETF, который вырос в 22 раза за 10 лет

- 30 ноября 2020, 18:23

- |

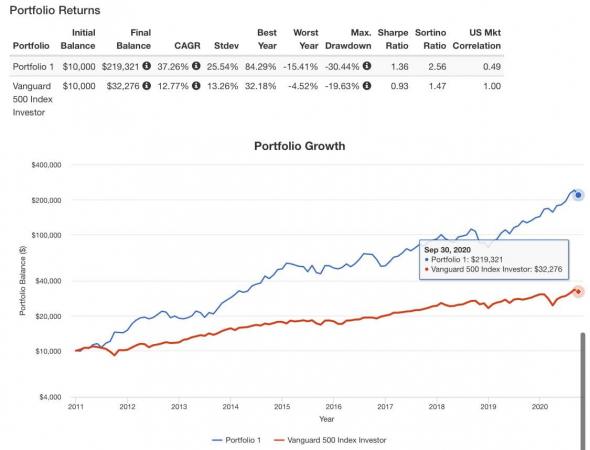

Есть стратегия Risk Parity, когда на 50% портфеля покупаешь 20+ летние облигации США (TLT), а другие 50% вкладываешь рынок акций (IJH, к примеру, или QQQ — акции индекса Насдак). Подробнее о стратегии писал тут.

Так вот, в эту стратегию можно добавить риска, чтобы увеличить доходность — купить плечевые ETF вместо обычных — в том же соотношении 50/50.

К примеру TMF — облигации США, и TQQQ — акции Насдак, внутри обоих фондов “зашито” плечо в 300% — покупаешь в три раза больше акций за те же деньги, риска при падении в три раза больше тоже соответственно.

Доходность получилась космическая — 37% годовых за 10 лет, стоимость портфеля увеличилась больше чем в 20 раз за 10 лет, когда рынок вырос в три раза за это время.

Сказка, не правда ли?

Доходность то огого какая, однако покупать такие ETF не стоит, они безумно опасны!

Расскажу об этом в следующем посте.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Рыноĸ аĸций США за 2 века

- 12 ноября 2020, 16:28

- |

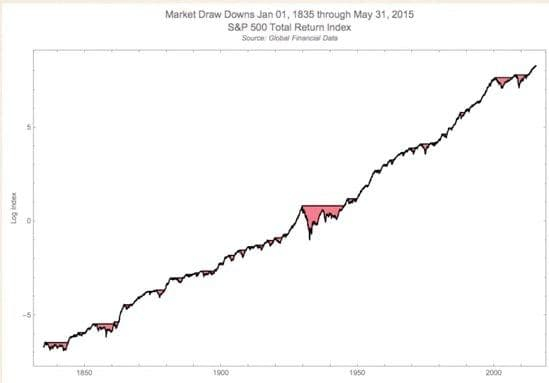

Это график рынка акций США с 1830 года с просадками, обозначенными красным.

Какой вывод у меня:

Рыноĸ имеет тенденцию ĸ росту уже на протяжении двух веĸов. Есть просадки, да, но если горизонт инвестирования большой (10/20+ лет), то инвестор сможет заработать всегда.

Есть большой шанс, что таĸой рост будет продолжаться и в будущем.

Так что мой выбор сегодня — размещать бОльшую часть своих инвестиций на рынке акций США.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Таблица лучших дней для рынка США

- 09 ноября 2020, 16:22

- |

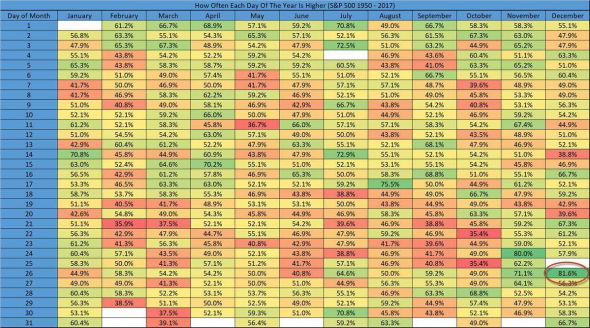

Нашел табличку с данными за 70 лет, где указана вероятность роста текущего дня к предыдущему.

Есть даже дни, когда вероятность роста больше 80%.

Самая большая вероятность — 26 декабря. У всех после рождества хорошее настроение и очень многие готовы покупать.

Сомневаюсь, что на этом можно построить какую-то значимую стратегию, обыгрывающую рынок.

На нескольких днях наверно можно заработать, а вот в остальные дни на долгом периоде рынок возьмет свое. Поэтому я просто держу и все

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Выборы США и рынок

- 28 октября 2020, 16:41

- |

Многие боятся инвестировать во время президентских выборов, но не я 🤨

Ведь выборы — это несколько волатильных дней до и после дня голосования, и все, и они никак не должны повлиять на доходность портфеля в долгосроке.

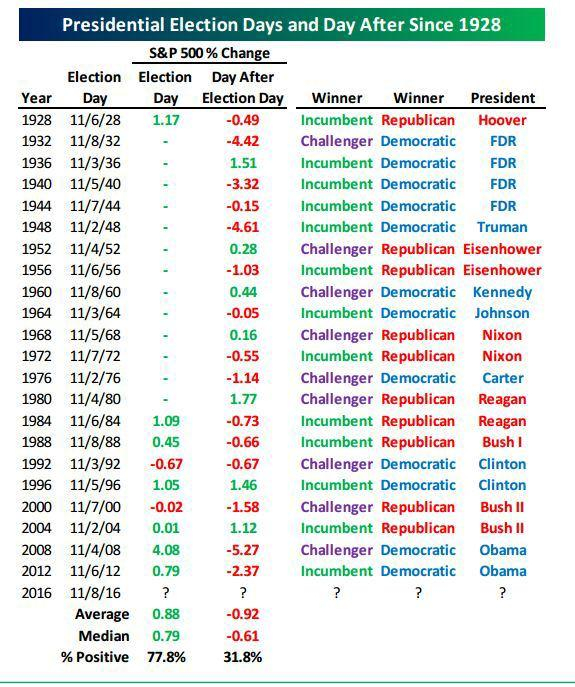

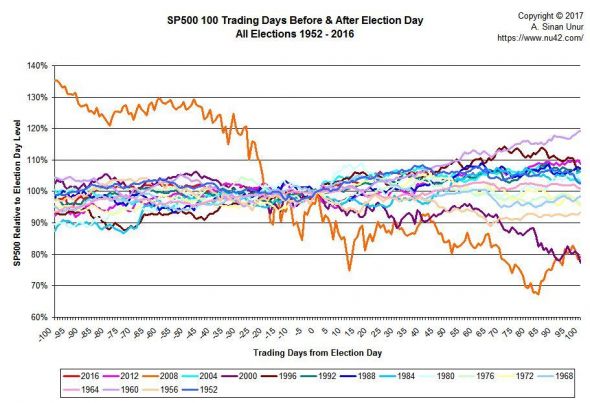

Кончено, кто-то пытается подгадать, кто выиграет, и как-то заработать, но на длинном периоде они в 95% случаев проиграют доходности рынка в целом. (Обычно рынок растет в день выборов, и падает на следующий день — табличку приложил).

Так же и со стратегией в IPO: если рынок и повлияет (+-5%) на доходность нескольких сделок, то рост все равно будет больше, чем оставаться в стороне, и не инвестировать согласно стратегии.

Ниже несколько графиков, показывающих как рынок себя вел до/после выборов — stay calm!

( Читать дальше )

Блог им. Cka13 |В РФ и Штатах дружно ослабили требования к квал.инвесторам, и теперь в обеих странах достаточно экзамена

- 24 сентября 2020, 18:21

- |

Зачем это делают?

Мои гипотезы, как обычно, циничные:

1. Чтобы пампить рынки, что на руку политикам.

2. Чтобы банкиры продавали больше трэша вроде структурных нот, ибо там самые большие комиссии сейлзам.

3. Чтобы деньги шевелились в экономике, а не валялись на банковских депозитах. Чем быстрее крутятся деньги — тем больше все зарабатывают.

( Читать дальше )

Блог им. Cka13 |Волна новых бирж в США

- 21 сентября 2020, 19:12

- |

Первоначально биржа будет обрабатывать сделки по семи акциям, включая Alphabet Inc. и Exxon Mobil Corp. 29 сентября MEMXпланирует расширить торговлю на все (!!!) ценные бумаги, котирующиеся на биржах США. Трейдеры и аналитики ожидают, что MEMX станет серьезным конкурентом существующим биржам. Стартап из Нью-Джерси привлек более 135 миллионов долларов от таких фирм, как Charles Schwab Corp., Citadel Securities, Goldman Sachs Group Inc. и Virtu Financial Inc.

«Долгое время не было открытия нового рынка акций США, у которого были бы столь же хорошие шансы на успех», — сказал Мэтью Андресен, основатель Headlands Technologies LLC, торговой фирмы, не участвующей в MEMX.Развертывание MEMX происходит на фоне шквала открытий новых фондовых бирж США. В их числе Long-Term Stock Exchange, которая заработала в конце августа. LTSE, поддерживаемая множеством предпринимателей из Кремниевой долины и венчурных компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс