Блог им. Cka13 |Апдейт по портфелю IPO - Октябрь 2020

- 19 октября 2020, 16:51

- |

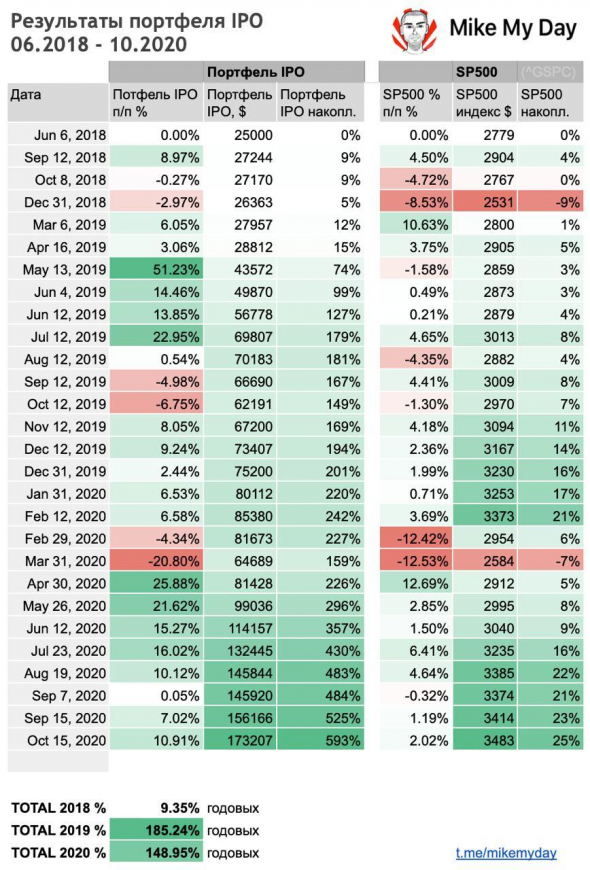

Прошел месяц с предыдущего апдейта по портфелю IPO.

Результат за месяц — почти 11% рост за месяц, по сравнению с 2% с рынком США.

Итогом по году получается 149% годовых пока. (Хуже чем в том году, но и на такую грех жаловаться)

Напоминаю, что IPO — это рискованное занятие. Я уже вывел все средства, что заводил, и торгую только на прибыль.

Основной брокер для участия в IPO — Фридом Финанс. Открывают счет удаленно за 30 минут, участие от 2000$, нужен статус квал. инвестора.

Так же можно купить ПИФ, торгующийся на Московской или Санкт-Петербургской бирже. Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР. (Вход от 1700 рублей, управляется простой стратегией, доходность должна быть немного ниже, если самому управлять. Хотя за этот год уже больше 100% сделал)

Много вопросов поступает по моей стратегии IPO — в ближайшее время буду делиться!

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- комментировать

- Комментарии ( 0 )

Блог им. Cka13 |Показатели риска/доходности моего портфеля акций с 14 года

- 29 сентября 2020, 18:32

- |

Недавно писал пост про доходность своего портфеля акций и ETF.

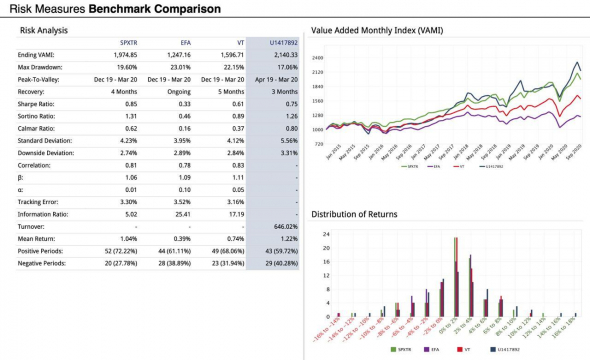

Теперь поговорим про измерение риска портфеля.

Выше — это скрин из отчета Interactive Brokers, все коэф. и параметры за меня посчитал брокер.

Сравнивают доходности обычно с рынком — зелененький график SPXTR, синий — мой портфель.

Обычно риск/доходность измеряют коэффициентом Шарпа. (мой портфель хуже рынка по нему).

Те, кто больше в теме — измеряют через коэфф. Сортино (он круче Шарпа потому, тк к резкому росту акций относится нормально, в отличие от Шарпа. Тут мой портфель так же хуже)

Еще можно измерить портфель через коэф. Кальмара🦑 — тут общая доходность делится на макс просадку портфеля за период. (Тут мой портфель получше).

Я довольно долго ломал себе мозг с этими показателями.

Если хотите попробовать понять, гляньте эту статью.

Если кратко — чем выше эти коэффициенты — тем круче портфель!

( Читать дальше )

Блог им. Cka13 |Какая доходность у моего портфеля акций в IB с 14 года

- 27 сентября 2020, 14:14

- |

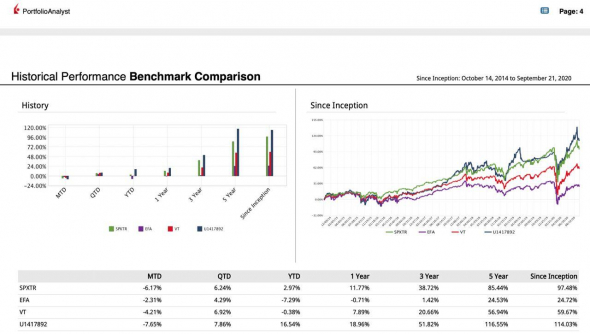

Делюсь скриншотом моего портфеля у брокера Interactive Brokers с первого месяца там, скоро будет уже 6 лет как я инвестирую.

В табличке мой портфель синенький, индекс SP500 зелененький.

Итоговая доходность портфеля около 13,5% годовых, рынок на 1% годовых похуже.

Получается, я чуть лучше индекса за 6 лет, что приравнивает меня к гуру инвестиций (ахахах, шутка))).

В начале инвестиций мой портфель проигрывал индексу, затем постепенно начал его превосходить.

То ли знаний стало больше, то ли это просто удача

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Мой портфель в кризисный 2020 год

- 24 сентября 2020, 13:03

- |

Решил поделиться как мой портфель у Interactive Brokers повел себя в этом году, когда было относительно большое падение.

Итог: нормально повел 🤗 (упал меньше рынка, отрос быстрее рынка)

Доходность этого года +16%, у рынка 6%, просадка соответственно поменьше.

У меня в портфеле достаточно много 20+ летних трежерис, которые растут, когда рынок падает. (В общем — так и случилось, помогли удержать портфель от большого падения.)

Это конечно мало что значит, главное — как портфель ведет себя в долгосроке. (Мой горизонт инвестирования 10+ лет.)

И, конечно, у каждого свой аппетит к риску/доходности. Кто-то не может выдержать просадки в 20-25%, которая была в этом году, и такие портфели, как у меня, для некоторых могут быть не по душе.

В следующих постах поделюсь, какие результаты у моего портфеля за 6 лет с момента начала инвестирования.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс