Дмитрий Новиков

Опционы для Гениев (покупка опционов)

- 05 марта 2018, 11:16

- |

Я хотел бы максимально упростить понимание и практическое применение опционов. Сегодня мы не будем о сложном. Но в таком случае, не зная всех тонкостей процесса, вам придется поверить мне на слово. Мне не интересна направленная покупка и эта тема не этого топика. Конечно, речь пойдет о дельта нейтральных стратегиях.

Работает это очень просто. Вам надо купить опционов колл и продать нужное количество БА так, что бы дельта была 0. Теперь в таблице опционов вы смотрите волатильность купленных опционов. Допустим, она равна 32%. Это волатильность IV выраженная в годовых процентах. А торговать мы будем один день. Поэтому переведем эту волатильность в волатильнось одного дня. Тут вам надо мне слепо поверить. Я 32 разделю на 16 и получу 2%. Вам надо запомнить число 16. И все остальное можно будет делать в уме. Что означает эти 2%. Теперь, если цена пройдет более 2% за день то, дневная волатильность превысит волатильность опциона и вы получите профит. Если цена не пройдет 2% или пройдет меньше, то вам не хватит веги что бы компенсировать тету. Вам надо просто угадать, какой будет следующая дневная свеча. Берите свои графики, рисуйте уровни, заваривайте кофе. Но вы должны угадать. Это не сложнее чем бинарные опционы. Вы строите канал по 2% в каждую сторону и делаете ставку. Максимально, что вы можете проиграть, это тетта. Максимальный выигрыш не ограничен. Причем, нам не важно, в какую сторону пойдет цена. Теперь, если кто скажет, что я пишу какие то сложности я вас ЗАБАНЮ отведу и объясню, кто вы есть на самом деле. На этом можно было бы закончить рассказ про покупку опционов но, как обычно есть тонкости.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 174 )

Опционы для Гениев (практика5)

- 02 марта 2018, 11:31

- |

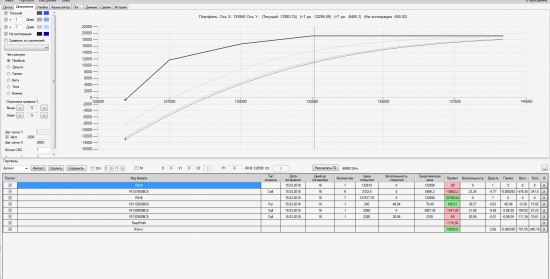

Не думал, что актив так будет носится и придется так часто писать. Буду краток. Последний раз мы купили недельных путов по 750 две штуки. Они превратились в два фьюча. Кроме того, когда вчера утром цена стала активно подходить к 127 страйку я купил 5 путов по 320 на 1600, а деньги я взял, продав 125 по 1040 и еще у нас запас был. Если бы я переключался на часовых свечах по 5 фьючей, то 6000 бы потерял. А так только 1600. Но на вечерке продолжило болтать. Пришлось взять следующую недельную серию 127 путы по 1390, 5 штук и еще 125 запродать 2 штуки по 1200 на 2400. Получилась полная задница.

Сей час наш «лодочник» активно торгует в минус. Буду ждать когда актив отойдет хотя бы на 1000 п. от страйка. А там посмотрим. Или позицию по купленным продавать начнем или обосремся. Тут главное через неделю не оказаться в жопе, как вы понимаете. Короче, всем удачных выходных.

Опционы для Гениев (практика4)

- 28 февраля 2018, 13:19

- |

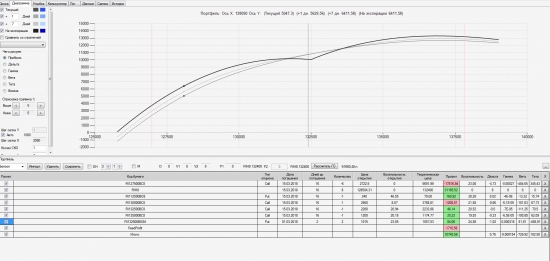

Мы пришли к 130 страйку. Вчера мы закрыли лодочника 132 страйка и вот у нас новый страйк. Мы будем переезжать на недельках. Я продал еще один колл 130 за 2170 и купил фьюч 130000. Теперь на эти деньги я покупаю два недельных пута по 750 на 1500. У меня еще 670 остается. Ну и там еще с прошлого раза был запас. Поэтому я не буду жадничать и откуплю 127500 колы. Так что бы у меня на этом страйке висело 5 опционов. При этом плановая прибыль составит 19700. Так как мы стремимся получить 16000 у нас лишние 3709. Можно было бы откупить еще 127, но жаба давит. Думаю ни чего случится не должно, а этот запас нам пригодится.

Теперь, что мы будем делать с недельными опционами. Остался один день. Фактически я купил два коротких фьючерса и завтра мне их выдадут по цене 130000. Если цена будет ниже, то общая конструкция выровняется на экспирацию. Если будет выше, то мне эти фьючи не нужны, да и их мне не дадут. То есть все произойдет в автоматическом режиме, надеюсь.

При подходе к 127 страйку будем посмотреть. Мы можем разрядить там обстановку если закроем часть позиции и перенесем ее на 130 или 125.

( Читать дальше )

Опционы для Гениев (практика3)

- 27 февраля 2018, 14:51

- |

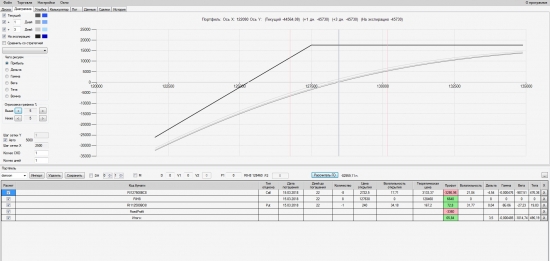

Вчера день тяжелый и я не торговал. Сегодня началось. Мы вернулись к 132500 и я продал один колл. Через час цена закрепилась выше. У нас получается 19279 на экспари, а план у нас 16000. Ну оставим этот запас что бы похулиганить. Пока так. Я не стал откупать 127500, там волатильность большая. Буду откупать когда цена туда пойдет и они начнут дешеветь.

Что бы не мучатся и проверять позицию каждый час, а там запил похоже, я захеджусь недельными опционами. Куплю путов 132500 2 шт. И что бы их компенсировать продам 135000 одну штуку. Когда цена отойдет от страйка, поменяю путы на фьючи.

( Читать дальше )

Опционы для Гениев (практика2)

- 22 февраля 2018, 21:03

- |

сделки так

RI130000BC8 |

Продажа |

2560 |

1 |

RIH8 |

Купля |

130220 |

1 |

RI127500BC8 |

Купля |

4180 |

2 |

RIH8 |

Продажа |

130200 |

2 |

Серией этих топиков я хочу подвести к одной мысли. Не важно, куда пойдет цена. Не важно, какая у вас торговая стратегия. Важно какие риски вы на себя берете. И какие прибыли планируете.

Опционы для Гениев (я убью тебя, лодочник)

- 21 февраля 2018, 23:55

- |

Притча.

Приходит к сын к отцу и спрашевает: «Папа, а мы действительно трейдеры?»

«Да, сынок мы трейдеры. – отвечает Отец, — Я трейдер, твой дед был трейдер и ты тоже трейдер.

Сынок побегал побега. Прибегает и снова спрашивает: «Папа, это точно, мы не сантехники, не электрики, не токари и даже не инвесторы?»

«Конечно мы трейдры –сердится Папа, -Почему ты меня об этом спрашиваешь?»

«Да вот, папа, — отвечает сын, -смотрю я на проданный опцион и мне пизд…ц как страшно»

Мораль такова. Настоящие трейдеры ни чего не боятся. Да и боятся им собственно нечего. На бирже деньги можно потерять только при одном условии. Если у вас их мало. Если их вам не хватило. Все остальные напасти могут быть только от майнеров криптовалют. Которые сожгли пробки во всем подъезде и вырубили свет, а у вас поза зависла. То есть, чисто технические. При вменяемом мани менеджменте все работает.

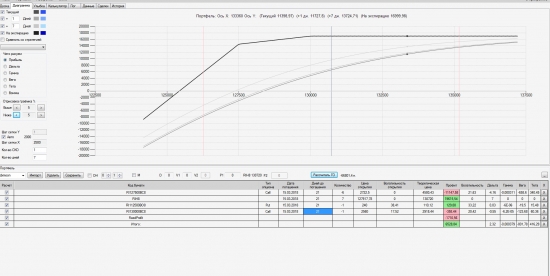

Но это лирическое отступление. День закончили так.

( Читать дальше )

Опционы для Гениев (вести с полей)

- 21 февраля 2018, 12:19

- |

Итак. 21.02.18 9:40 и сегодня могут открыться торги фьючем РИ, а у нас там проданы колы. И что мы видим. 9 недельных опционов и один день до экспари. Если судить по дельте 127500 страйка, то вероятность туда дойти 31%. У нас есть план. Но я бы хотел сделать парочку запасных планов, так, что бы не было косяков. Напомню, что мы приготовили план и поставили его на окно, следующего содержания. Часовая свеча пересекает страйк (почти как реку Рубикон) покупаем 9 фьючей, пересекает обратно, продаем. Судя по истории у нас за час цена гуляет по 500п. Так что мы готовы потерять 9*500=4500. Чтобы закрыть такие убытки надо продать еще опционов, а они будут стоить рублей по 650. И один такой проход будет добавлять 7, потом 16, потом 32 опционов. Три таких прохода и конец игре. Такой переход через Рубикон, не знаю как вам, но нам с женой это дорого. Поэтому мы забьем еще один план. Что если мы не будем ждать часа, а как только цена придет на страйк, начнем мягкий ДХ. То есть на 127500 купим 5 фьючей и по ходу движения в нашу сторону будем их докупать до 9 + еще допродадим опционов и с учетом их дельты будем докупать. Ну и если цена пойдет обратно, то продавать. То есть сделаем сетку через каждые 100п. Конечно, если цена пройдет одним гепом, без откатов и соберет 9 наших ордеров, то все ок. Мы час разделили на 10 частей, через каждые 100п покупаем, приходим на 500п вверх, но средняя цена наших фьючей, уже не 4500, а 750 (если я правильно посчитал и если мы от ЦС покупать начали). Но тут мы уже от часа не зависим, а зависим от 10 минутного графика. А на 10 минутах средняя свеча как раз 100п. И она может остановиться между 127500 и 127600 и сделать так 6 раз за этот час. И все. И цена не ушла и 600п в минус. Но при этом мы продадим только один фьюч за 500 и продолжим игру. В общем фокус тут в том, на какую волатильность мы нарвемся в БА. И где она будет выше в 10 минутах или в часе. А так же как она соотносится с волатильностью опциона.

( Читать дальше )

Опционы для Гениев (практика 1)

- 18 февраля 2018, 12:49

- |

Я запустил две стратегии Г2. На месяце и недели. Выкладываю сделки. Картинки пока выложить не могу. Выложу в следующем отчете.

15.02.2018 |

13:40 |

RI127500BB8D |

Продажа |

1360 |

6 |

16.02.2018 |

13:06 |

RIH8 |

Купля |

127940 |

8 |

16.02.2018 |

13:06 |

RI127500BB8D |

Продажа |

1860 |

2 |

16.02.2018 |

13:06 |

RI120000BN8D |

Купля |

110 |

2 |

16.02.2018 |

14:58 |

RIH8 |

Продажа |

127390 |

8 |

16.02.2018 |

15:02 |

RI127500BB8D |

Продажа |

1480 |

1 |

Это недельный. План 8160. При первом пересечении пришлось продавать два опциона и так как это был перебор, то я купил два по 110

15.02.2018 |

13:38 |

RI127500BC8 |

( Читать дальше )

Опционы для Гениев (стратегия "Г2")

- 14 февраля 2018, 16:14

- |

Следующая стратегия. Тут я постараюсь дать вопросы, которые, надеюсь, смогут открыть ответы на свойства опционов. Тут будет все. И мани менеджмент и направление и даже опционы.

Посмотрим направленную стратегию на опционах. Почему то считается, что надо покупать кол при прогнозе роста рынка. Однако, продажа пута более эффективный способ получения прибыли. Если бы я знал как рисуются уровни, которые ни когда не пробиваются, я конечно, продавал бы опционы. Но проблема заключается в том, что я не знаю таких уровней. Поэтому необходимо иметь план, что если это не тот уровень. А если есть такой план, то все уровни пропадают. Вернее, теперь нам все равно где эти уровни. Где нарисуем там и будут.

Я уже писал про ДХ и там было выравнивание дельты по экспирации. Вот сей час мы рассмотрим эту стратегию внимательнее. В любой стратегии должен быть план. Не тот, который у вас на окне в горшке растет, а план торговли. Наш план будет иметь некий набор правил. Пойдем мы от обратного и решим для себя, сколько денег мы хотим заработать в этом месяце или недели. Потом от этого мы рассчитаем, сколько денег нам надо. Допустим 15000 в месяц. Теперь мы проводим уровни. Вы можете растягивать фибоначи или волны, я проведу уровни тупо по страйкам. Теперь цена как то там движется и пересекает страйк 122500 с низу вверх. Я жду закрытие часа и продаю 5 опционов пут по 3 тыс на 15 штук. Ну и как обычно бывает, цена разворачивается и следующий час закрывается ниже 122500, скажем на 122160. Мы тупо продаем 5 фьючей. Теперь мы смотрим на P/L позиции на экспари и доводим ее до 15000 методом продажи какого ни будь опциона. Можно это сделать на ЦС, можно рядом, можно накопить убытков и потом вывести на нужную нам прибыль. Так, что бы на экспари всегда была 15000. Короче, цена долго болталась и улетела до следующего страйка. Тут вы можете устраивать подобную комедию, то есть добавляться, а можете сидеть ровно и ждать своих 15 штук. Или, закрыть тот профит и начать сначала. Ровно через месяц вы их получите, даже если цена вернется, вы начнете продавать опционы и поддерживать эту пятнашку. И не нужны вам все эти Греки.

( Читать дальше )

Опционы для Гениев (стратегия "Г1")

- 12 февраля 2018, 21:06

- |

Для того что бы дальше разбираться со всякими греками нам надо создать формализованную стратегию на опционах. Как обычно мы назовем эту стратегию моим именем «Гениальная номер одни» или сокращенно «Г1» Глядя на нее будет легче понимать, что тут творится. Как вы уже поняли, стратегия будет дельта нейтральной и очень прибыльной. Прежде всего, она будет прибыльной у кого бесконечно много денег. Они смогут удваивать бесконечно много денег в два раза. И если до этого у них было просто бесконечно много денег, то будет становиться еще бесконечней. И так до бесконечности.

Когда мы сделали, какую ни будь манипуляцию с опционам у нас появляется первый грек. И это гамма. Она может быть положительной или отрицательной. Сейчас мы рассмотрим отрицательную гамму, а значит, мы продали волатильность. Про дельту я не говорю. Будем считать, что в момент продажи опциона мы ее сразу занейтралили. Как я описывал в прошлом топике, мы получаем на P/L графике параболу. Что бы вы не делали, сколько бы у вас опционов не было купленный и проданных. Если гамма отрицательная, то парабола будет смотреть низ. (график гаммы и что она значит мы будем рассматривать позже. Пока, будем считать, что у нас продан опцион на ЦС). Кроме этого у нас будет положительная тета. Теперь. Если мы посмотрим на нашу параболу через один день, то она поднимется на одну тету. А зоны безубытка, то есть те зоны слева и справа от ЦС, будут находиться на одном стандартном отклонении. Причем волатильность для расчета этого отклонения берется из волатильности опциона. Таким образом, мы получаем IV в денежном выражении и равно оно тете. Соответственно, движение БА за следующий день не должно превышать одного стандартного отклонения опциона. И мы начинаем сравнивать предыдущую волатильность БА или HV с волатильностью IV. Если волатильность опциона выше и БА с его волатильностью не достанет до точки без убытка в течении дня. То мы можем зафиксировать прибыль по тете. Узнаем мы это только на следующий день. Получив реализованную волатильность RV базового актива. Таким образом, первый шаг нашей стратегии, это дойка теты. Продали опцион, дельту в ноль, нашли границы IV и ждем. Если цена осталась в этом коридоре, то есть RV меньше IV, выводим дельту в ноль и записываем себе в тетрадь доход от теты. Или как говорят Гуру: «букаем». Второй исход, это когда БА достал до СО опциона или RV оказался выше IV. В этом случае мы выводим дельту в 0 и считаем свои убытки. Они будут составлять не дополученную тету. Условно это можно представить так. При нормальном исходе за 14 часовых свечей цена не должны была добраться до точки А. Однако, она дошла туда за 7 часов. За это время мы получили половину теты, а вторую половину мы просрали. Тут страшного ни чего нет. Мы букаем этот убыток в бук и если он вам очень не нравиться, то продаем на эту сумму опцион. Тем более, если там серьезная движуха, типа за 2 час СО пробили, то волатильность опциона тоже вырастит. Таким образом, мы ведем учет нашего ДХ.

( Читать дальше )

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc