Блог им. DenisMaslennikov |ТОП акций на американском премаркете Amazon, Alphabet, Starbucks

- 26 июля 2019, 16:32

- |

Amazon.com (AMZN) -1,46% — Amazon отчиталась о квартальной прибыли в 5,22 долл. на акцию, не достигнув консенсус-оценки в 5,57 долл. Однако выручка компании превзошла прогнозы. Впервые за пять кварталов Amazon не показал рекордную прибыль, причем в течение квартала стоимость доставки возросла.

Alphabet (GOOGL) +8,9% — Компания заработала $ 14,21 на акцию за второй квартал, что намного выше консенсус-оценки в $ 11,30 за акцию. Доход Google также превосходит оценки, а результаты компании подкрепляются продолжающимся доминированием в поиске в Интернете.

Apple (AAPL) — Apple покупает бизнес-чипы для смартфонов Intel за 1 млрд долларов. Ранее на этой неделе The Wall Street Journal сообщал, что сделка близка к завершению.

Intel (INTC) +3% — Прибыль превзошла консенсус-оценки на 17 центов на акцию и составила 1,06 доллара на акцию. Выручка производителя чипов также превысила прогнозы. Доходы Intel от традиционных ПК выросли на 1% по сравнению с ожидаемым снижением. Компания также повысила годовой прогноз.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. DenisMaslennikov |ТОП акций на американском премаркете Boeing, Caterpillar, AT&T, UPS

- 24 июля 2019, 16:27

- |

24 июля 2019.— ТОП акций на американском премаркете

Boeing (BA)-0,7% — Boeing потерял 5,82 долл. США на акцию за второй квартал, из-за проблем, связанных с 737 Max. Подразделение коммерческой авиации во втором квартале потеряло почти 5 миллиардов долларов, но подразделения оборонной и сервисной служб сообщили о прибылях.

AT&T (T) – 0,84% – Прибыль на акцию AT&T совпала с прогнозами Уолл-стрит. Рост бизнеса беспроводной и сотовой связи AT&T помог компенсировать потерю почти миллиона телевизионных подписчиков.

Caterpillar (CAT) -3,8% – Производитель тяжелой техники заработал 2,83 долл. США на акцию во втором квартале по сравнению с оценкой в 3,12 долл. США на акцию. Однако выручка в основном соответствовала прогнозам аналитиков.

UPS (UPS) +4,5% – United Parcel Sevive сообщила о скорректированной квартальной прибыли в размере 1,96 долл. США на акцию, что на четыре цента выше прогноза, а доход выше прогноза. Кроме того, UPS заявила, что будет предлагать 7-дневную доставку, начиная с 2020 года. Это последовало за аналогичным шагом конкурента FedEx, который объявил о запуске 7-дневного обслуживания в 2020 году в мае.

( Читать дальше )

Блог им. DenisMaslennikov |ТОП акций на американском премаркете Bank of America, Amazon, CSX, Levi Strauss

- 17 июля 2019, 16:34

- |

17 июля 2019 — Топ волатильных акций на премаркете:

Bank of America (BAC) – Банк сообщил о квартальной прибыли в 74 цента на акцию, опередив консенсус на 4 цента на акцию. Выручка оказалась чуть выше прогнозов, а результаты банка отчасти были связаны с более высокими показателями розничного банковского обслуживания. Однако чистый процентный доход, а также доход от торговых операций оказались ниже прогнозов аналитиков.

CSX Corporation (CSX) -7,20% — CSX подешевел на 3 цента на акцию, отчитавшись о квартальной прибыли 1,08 доллара на акцию. Доходы железнодорожного оператора также оказались ниже оценок аналитиков. На результаты CSX повлиял продолжающийся торговый спор между США и Китаем, и компания также сократила свой годовой прогноз доходов.

PNC Financial (PNC) +0,05% — PNC превзошла оценки по прибыли на 6 центов на акцию. Квартальная прибыль на акцию составила 2,88 долл. Выручка также была немного выше прогнозов улиц, чему способствовал рост процентных доходов и объема кредитов.

( Читать дальше )

Блог им. DenisMaslennikov |ТОП акций на американском премаркете Facebook, Amazon, Gilead, Boeing, GE

- 15 июля 2019, 16:07

- |

Facebook(FB) -0,35% — Facebook, как сообщается, близок к урегулированию проблем с Федеральной торговой комиссией, заплатив штраф в 5 миллиардов долларов. Федеральная торговая комиссия проводит проверку политики конфиденциальности Facebook и практику её соблюдения.

Amazon(AMZN) +0,59% — запустит пятую ежегодную акцию Prime Day, которая продлиться 48 часов. Акция стартует в 3 часа ночи по E.T. Аналитики Jefferies полагают, что мероприятие позволит набрать еще больше подписчиков сервиса, несмотря на рост его стоимости.

Gilead Sciences (GILD) +0,11% — производитель лекарств инвестирует 5,1 миллиарда долларов для увеличения своей доли в бельгийско-голландской биотехнологической фирме Galapagos . Gilead также расширит свое партнерство с Galapagos, согласившись разрабатывать и коммерциализировать свои лекарства в течение 10 лет.

Boeing(BA) — 1,32% — Boeing 737 Max может остаться на земле до 2020 года, согласно мнению правительственных и отраслевых чиновников, которые говорили с The Wall Street Journal. Американские авиалинии продлили отмену рейсов с участием самолета.

( Читать дальше )

Блог им. DenisMaslennikov |Активность инсайдеров в ноябре резко сократилась

- 10 декабря 2018, 16:48

- |

С конца сентября бенчмарк американского фондового рынка – индекс S&P500 потерял 11%.

Общее состояние рынка вносит свои коррективы в действия инсайдеров. Марку Цукербергу пришлось приостановить сбор денег для своего благотворительного фонда Chan Zuckerberg Initiative, для которого продажа акций Facebook, Inc. (FB) служила основным источником средств.Менеджеры Apple Inc. (AAPL) на текущий момент практически бездействуют после агрессивных продаж акций своей компании в октябре.

Об этих и многих других фактах в представленном видео.

Тайминг:

00:40 – гайд по сбору данных о инсайдерских транзакциях;

03:29 – анализ инсайдерских сделок с акциями Amazon.com, Inc. (AMZN), Apple Inc. (AAPL), Microsoft Corporation (MSFT) за ноябрь;

05:49 – структура инсайдерских сделок Facebook, Inc. (FB), принципиальные отличия от других «голубых фишек США»;

10:21 – влияние сделок инсайдеров на объемы торгов на примере Amazon.com, Inc.

( Читать дальше )

Блог им. DenisMaslennikov |Инсайдеры сливали акции на максимумах S&P500

- 23 ноября 2018, 12:42

- |

Если зайдет, то видео превратится в еженедельные новостные видео-обзоры по инсайдерским транзакциям.

В новостной ленте смарт-лаба будет приоритетная публикация текста обзора.

www.youtube.com/watch?v=DUeW5T_WgqA&t=103s

Оставляйте в комментариях тикеры компаний, на которые вы хотели бы получить обзор.

Новости рынков |Обзор фондового рынка США: Карбюратор в Европу Amazon не доставит

- 26 сентября 2017, 14:58

- |

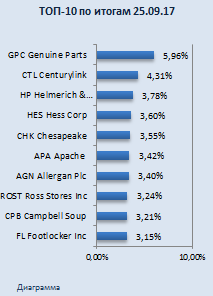

Genuine Parts Company (SPB: GPC) +5.96% $93.22

Стоимость акций американского ритейлера автозапчастей подросла в понедельник благодаря положительной реакции рынка на сообщение эмитента о покупке бизнеса лидирующего европейского дистрибьютора автомобильных комплектующих Alliance Automotive Group (AAG). Реакция была настолько фееричной, что в моменте бумаги дорожали на 10,8%.

Стоимость сделки оценивается примерно в 2 млрд. долл. США. Несмотря на то, что источником сделки являются заемные средства, а по итогам 2016 ф.г. компания и так успела нарастить коэффициент финансового левериджа (соотношение заемного и собственного капитала) на 137% (год к году), запас фин. прочности относительно своих коллег индустрии Auto Components еще очень высок. И, кстати, рост заемных средств в структуре капитала компании связан с несколькими сделками по покупке других дистрибьюторов автозапчастей в течение года.

AAG планирует сгенерировать в 2017 ф.г. выручку на уровне 2,3 млрд. долл США (для сравнения ежегодная выручка GPC 15,7 млрд. долл. США). Эффект финансовой синергии позволит Genuine Parts Company прибавить около 0,65-0,7 доллара на акцию в 2018 ф.г..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс