Блог им. DmitriyNoskov |«Мелкая рыба» выкупает падение Bitcoin

- 17 декабря 2021, 12:05

- |

Действия китов (баланс > 1 000 BTC) и небольших инвесторов (баланс < 1 BTC) расходятся в зависимости от конъюнктуры рынка. Так, в марте 2020 года и мае 2021 года киты пополняли запасы после значительной коррекции. В это же время мелкие игроки продолжали избавляться от монет, а индекс страха зашкаливал. Сейчас наблюдается обратная картина: киты фиксируют годовую прибыль, а «мелкая рыба» рассчитывает на повторение зимнего ралли прошлого года.

Источник изображения: twitter.com/ecoinometrics

Выше на графике голубыми точками отмечены цены, когда киты сокращали свои запасы, а владельцы небольших кошельков скупали Bitcoin. Эта тенденция наблюдается последние полтора месяца и может усилиться из-за реакции ведущих центральных банков на растущую инфляцию.

В США цены на потребительские товары выросли на 6,8%, а отпускные цены производителей подскочили на 9,6%. Это вынудило ФРС сократить программу монетарного стимулирования вдвое со $120 млрд до $60 млрд, а в следующем году члены комитета предполагают три повышения ставки по федеральным фондам. Кредиты станут дороже, а доллар получит повод для укрепления. Это снизит аппетит к риску и повлечет за собой отток крупного капитала. Распродажа Bitcoin уже привела к росту оборота стейблкоинов – аналогичная ситуация фиксировалась в мае текущего года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. DmitriyNoskov |Дважды в одну реку: Tesla примет Dogecoin в качестве оплаты

- 15 декабря 2021, 11:44

- |

В начале года Илон Маск уже флиртовал с криптовалютами, разрешив покупку автомобилей за Bitcoin. Эксперимент закончился через полтора месяца – причиной отказа выступила неэкологичность Bitcoin. Теперь компания в систему платежей внедряет Dogecoin, однако выбор криптовалюты вызывает недопонимание у профессиональных участников сообщества.

Источник изображения: twitter.com/elonmusk

Илона Маска называют крестным отцом Dogecoin или «Dogfather» за частые упоминания и выражение симпатий к криптовалюте. Нередко его твиты приводили к двукратному увеличению стоимости монеты, однако с каждым разом сила высказываний ослабевала.

( Читать дальше )

Блог им. DmitriyNoskov |Киты готовятся к распродаже Bitcoin

- 10 декабря 2021, 14:00

- |

Окончание года для крупных держателей Bitcoin, среди которых немалую долю занимают публичные майнинг-компании, является отличным поводом для фиксации части прибыли и улучшения финансовых показателей. После падения криптовалюты с $57 тысяч до $42 тысяч киты вновь увеличили поставки Bitcoin на биржи, готовясь к очередной волне распродаж.

Источник изображения: cointelegraph.com

Коэффициент «обмена китов» фиксирует отношение притока и оттока крупных сумм по отношению к общему притоку и оттоку. В начале декабря приток крупного капитала (коэффициент 0,95) привел к коррекции цены на 26%, сохранение этой тенденции предвещает коррекцию Bitcoin от текущих уровней до $36 тысяч.

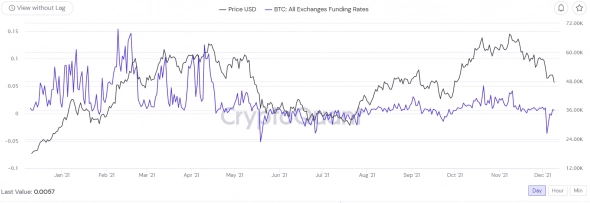

Трейдеры на фьючерсном рынке в меньшей степени поддерживают настроения китов, так как ставка финансирования вернулась из отрицательной зоны. Однако и об оптимизме пока говорить не приходится. Ставка финансирования растет, когда при использовании кредитного плеча доминируют быки, и падает при преобладании медведей. Сейчас она равна 0.

( Читать дальше )

Блог им. DmitriyNoskov |3 декабря Чарли Мангер сравнил криптовалюту с пузырем доткомов – Bitcoin рухнул на 26%

- 06 декабря 2021, 12:36

- |

Правая рука Уоррена Баффетта вице-президент Berkshire Hathaway Чарли Мангер 3 декабря обрушился с критикой на криптовалюты в рамках конференции для инвесторов в Австралии. Он назвал криптовалютный рынок еще большим пузырем, чем акции доткомов в конце 90-х.

Распространение персональных компьютеров и развитие интернет-технологий в середине 90-х привели к появлению большого числа стартапов. Поскольку рынок только набирал силу, а инвесторы не имели четкого понимания какие проекты действительно перспективны, проблем с финансированием у стартапов не возникало. Индекс технологических компаний NASDAQ рос как на дрожжах. В 2000 году произошло насыщение, за которым последовал обвал: инвесторы лишились около $5 трлн, а NASDAQ «похудел» на 70% за полгода. Большинство проектов обанкротилось, а акции Amazon за два года потеряли свыше 90%.

Источник изображения: wikipedia.org

Чарли Мангер считает, что криптовалюта – еще большее зло, поскольку не несет в себе объективной ценности. «Криптовалютный рынок еще боле безумен, чем эра доткомов…Я бы хотел, чтобы криптовалюту никогда не изобрели», — сказал он на конференции. После этих слов Bitcoin потерял 26% за два дня.

( Читать дальше )

Блог им. DmitriyNoskov |Интерес институциональных инвесторов смещается к альткоинам

- 30 ноября 2021, 11:46

- |

Растущий интерес к децентрализованным проектам, зарождение метавселенных и распространение NFT привели к повышенному спросу на смарт-контракты альткоинов. Bitcoin сохраняет статус хранилища ценности, но не может конкурировать в практичности перед сверхбыстрыми блокчейнами. В ноябре капитализация криптовалютного рынка достигла нового исторического рекорда в $2,85 трлн, при этом доля Bitcoin опустилась к уровню трехлетних минимумов и составляет 43%.

Источник изображения: coin360.com

По данным Cryptocompare, совокупная сумма инвестиций в фонды (AUM), связанные с Bitcoin, сократилась в ноябре на 9,5% до $48,7 млрд. В это же время AUM в Ethereum вырос на 5,4% до $16,6 млрд, а в остальных альткоинах – на 10,4% до $2,6 млрд. Расхождение в цифрах связано как с более сильной коррекцией Bitcoin, так и с увеличением инвестиций в остальные криптовалюты.

( Читать дальше )

Блог им. DmitriyNoskov |Bitcoin – не страховка от инфляции? Только не для Турции

- 24 ноября 2021, 12:38

- |

Еще в прошлом году JPMorgan в аналитической записке инвесторам отметил высокую вероятность замещения Bitcoin золота в качестве страховки от инфляции. По крайней мере для одной из развивающихся стран этот прогноз осуществился: за две недели турецкая лира потеряла свыше 30% стоимости, а инфляция вновь достигла 20%.

В ответ на рост инфляции центральные банки обычно поднимают ключевую ставку, чтобы снизить скорость оборота средств и количество займов. Кредиты становятся дорогими, предпочтение отдается вкладам, «температура» в экономике падает, а цены снижаются. Этот путь не без недостатков, но он позволяет избежать гиперинфляции, которая губительна для любой экономики.

Президент Турции имеет собственное видение финансовой политики, которое идет вразрез с классической экономической теорией. С 2019 года Эрдоган трижды менял главу Центрального банка, поскольку хотел оставить ключевую ставку на низких уровнях. Вкупе с большими растратами государственного аппарата, военным походом в Сирию и растущим государственным долгом это привело к росту инфляции до 19,9% в октябре. При этом ЦБ в середине октября снизил процентную ставку с 18% до 16%.

( Читать дальше )

Блог им. DmitriyNoskov |Bitmain презентовала суперэффективный асик

- 15 ноября 2021, 11:39

- |

Гонка вооружения майнеров набирает обороты – очередь на асики расписана на полгода вперед, а крупные компании предпочитают фрахтовать частные самолеты, чтобы не терять время на доставку морским путем. Цена Bitcoin уже обновила исторический максимум, тогда как сложность вычислений остается ниже майских значений.

Источник изображения: bitinfocharts.com

Это стимулирует участников к увеличению вычислительной мощности, а производители работают над выпуском более эффективных моделей. Крупнейший в мире поставщик асиков Bitmain на днях презентовал модель Antminer S19 XP с вычислительной мощностью в 140 терахэш при потреблении 3 кВт электроэнергии. Энергоэффективность новой модели на 37% выше, чем у топовой S19 Pro, благодаря использованию 5 нм чипов против 7 нм. Это дает прирост доходности в 25% при том же уровне электропотребления.

( Читать дальше )

Блог им. DmitriyNoskov |В 2021 году Ethereum уверенно обгоняет Bitcoin

- 01 ноября 2021, 11:58

- |

За последние 12 месяцев Ethereum вырос в цене на 980%, а Bitcoin – только на 340%. Практичность смарт-контрактов привела к повышенному спросу на ETH, а дефляционный механизм порой сжигает больше, чем успевают добыть майнеры.

Источник изображения: криптовалютная биржа StormGain

Одним из драйверов для Ethereum выступил рынок NFT, который вырос с $17 млн в начале года до текущих $1,8 млрд. Свои цифровые коллекции имеют практически все известные мировые бренды, начиная от NASA и заканчивая Эрмитажем. Единственное, что сдерживает более бурный рост сегмента, так это высокие комиссии, которые в сети Ethereum вновь превышают $50.

( Читать дальше )

Блог им. DmitriyNoskov |Bitcoin: меньше заемных средств, дольше удержание

- 27 октября 2021, 13:53

- |

В сравнении с предыдущим достижением АТН в марте, в этот раз интерес к Bitcoin базируется на инвестиционном подходе с долгосрочным удержанием. Использование заемных средств или кредитного плеча при торговле фьючерсными контрактами сократилось с 70,1% в апреле до текущих 44,6%. Это снижает волатильность Bitcoin, поскольку коррекции цены реже вызывают принудительное закрытие позиций.

Источник изображения: glassnode.com

Существенный толчок в росте инвестиционного спроса дало одобрение ETF на Bitcoin-фьючерсы. Теперь каждый американский инвестор, имеющий доступ к фондовой бирже, может инвестировать в криптовалюту. Доброе отношение регулятора к цифровым активам отразилось и на торговле фьючерсами на Bitcoin: на Чикагской фондовой бирже объем торгов достиг нового рекорда в $7,7 млрд, а открытый интерес к контрактам подскочил за месяц на 265%.

( Читать дальше )

Блог им. DmitriyNoskov |Крупнейшая в мире розничная сеть устанавливает Bitcoin-банкоматы

- 22 октября 2021, 12:00

- |

Основным драйвером роста стоимости Bitcoin последние два года служит институциональный интерес: хедж-фонды, пенсионные фонды, страховые компании и банки – все они добавляют в свой портфель криптовалюту для диверсификации рисков и страховки от инфляции. Так, вчера стало известно о приобретении Пенсионным фондом пожарных Хьюстона (HFRRF) Bitcoin и Ethereum на $25 млн. Однако не меньшей силой остается розничный спрос, поскольку все больше людей узнают о новом инструменте.

Источник изображения: криптовалютная биржа StormGain

Одним из основным тормозящих принятие Bitcoin факторов является его удаленность от привычных финансовых инструментов – не у всех есть криптовалютные кошельки или счета на криптобиржах. Однако все знакомы с устройством банкоматов. Появление криптобанкоматов в шаговой доступности способно сделать криптовалюту действительно массовым инструментом.

Walmart является крупнейшей розничной сетью в мире с капитализацией в $409 млрд, 2,2 млн сотрудников и 5 тыс. магазинов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс