Dushin

Северный поток-2. Есть шанс завершить трубопровод до конца 2020 года - при доброй воле Дании

- 22 января 2020, 00:40

- |

Завершение Северного потока-2 требует политических усилий. Наступила пауза, состояние неопределенности окружает этот проект, которому до завершения «трубы» осталось всего 160 километров. Между тем в отношении Nord stream-2 вырисовывается алгоритм поведения, ведущий к позитивному исходу начинания, если, ...

www.popmech.ru/technologies/14445-podvodnye-niti/

16 января на сайте госзакупок была размещена информация о том, что дата подведения итогов конкурентного отбора на дооснащения трубоукладчика Александр Черский назначена на 29 января 2020г. В конце прошлого года пресса сообщала, что подрядчик будет определен 22 января. Произошла задержка. В любом случае завершение процедуры вовсе не означает, что трубоукладчик уже близок к путешествию в Балтийское море.

Дело в том, что заявка на дооснащение сварочным и технологическим оборудованием судна Александр Черский проводится в рамках проекта Обустройства Киринского ГКМ с возможностью дальнейшего привлечения его к работам на Южно-Киринском месторождении в Охотском море. Другими словами, в задании нет ни слова о том, что оборудование должно соответствовать работе со стальными трубами внешним диаметром 1220 мм, которые применяются на Северном потоке 2 (поставляются в т.ч. ОМК). Документы составлены строго в соответствии с требованиями Киринского проекта и содержат указания на трубы 273,1 мм, 508 мм, 812,8 мм. А для аппаратуры при сварке внешний диаметр трубы имеет важное техническое значение.

Александр Черский несёт на своём борту систему подачи и укладки труб для труб диаметром 4-60 дюймов -101,6-1524 мм. Ничто не мешает дооснастить его для работу на балтийском проекте. Но означает ли это, что оснащение его аппаратурой под сварку 1220 мм труб для Северного потока будет производиться в конфиденциальном, непубличном порядке? А не может ли случиться так, что это судно сначала дооснастят в Находке, а потом в случае необходимости переведут на Балтику, и здесь уже ещё дооснастят нужными для проекта сварными постами? В режиме действующих американских санкций против российского проекта повышенная секретность вокруг оснащения трубоукладчика вполне оправдана. И могут возникнуть неожиданные препоны на морском пути, достойные приключенческого фильма. Известно, что работы по оснащению должны быть завершены не позднее 12 месяцев после их начала. Не является ли косвенным указанием на расширенное временное окно возможностей для реализации дополнительных задач по оснащению — «под трубы большого диаметра» — в зависимости от ситуации?

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Вызов двадцатых. Бедность и (или) структурные реформы в России

- 09 января 2020, 14:02

- |

Обратим внимание, что российская концепция структурных реформ исходит (явно или неявно) от основной посылки, что «Экономический рост является следствием решений индивидов». В правительстве полагают, что простым увеличением государственных вложений в экономику её желаемый рост и конкурентоспособность ( а именно конкурентоспособность является целью структурных реформ) не гарантируются. Отсюда усиливается упор на улучшение инвестиционного климата и на стимулирование инвестиционного спроса (в документах Минэкономразвития) и акцент на росте частных инвестиций в заявлениях главы ЦБ Э.Набиуллиной. Мы вправе поэтому заключить, что речь идет об искусном воздействии на поведение субъектов хозяйствования, которые свободны в выборе направления использования своего капитала.

( Читать дальше )

Нефтяной рынок. Вызов 2020 года и действия ОПЕК

- 15 декабря 2019, 20:41

- |

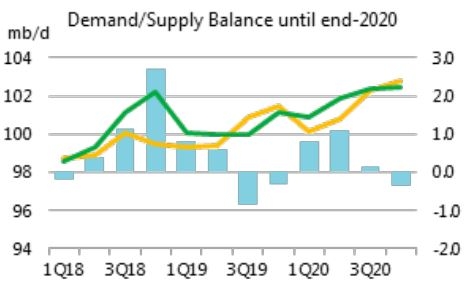

Вместе с тем глобальный взгляд на рынок нефти в 2020г. остается очень осторожным, если не тревожным. Министерство энергетики США в своем краткосрочном прогнозе от 10 декабря (Short-term Outlook) снова повторило о том, что оно ожидает рост глобальных запасов нефти — особенно в первой половине 2020 года. Международное Энергетическое агентство (МЭА) 12 декабря даже с учетом дополнительного сокращения добычи ОПЕК+ в первом квартале 2020г. предсказывает для первого квартала 2020г. рост глобальных запасов в объеме на 700 тыс.б/д! Этот прогноз выглядит очень тревожно, поскольку, по мнению МЭА, по сравнению с теперешней ситуацией (ноябрем 2019г.) предложение нефти ОПЕК+ (при условии выполнения в целом странами соглашения) сократится в первом квартале примерно на 0,5 млн б/д. Несомненно, проблемы баланса спроса и предложения связаны в т.ч. с ожиданиями сезонного спада спроса на рынке.

( Читать дальше )

Какие перспективы у Boeing? Как скоро полетит 737 MAX?

- 06 декабря 2019, 18:34

- |

Как стало известно, компания Boeing 18 октября 2019г. написала в адрес SEC, что будет вынуждена приостановить или сократить выпуск авиалайнеров 737 MAX в случае значительных задержек в возобновлении эксплуатации самолетов. Вполне естественно, что комиссию по ценным бумагам (SEC) США немало волнует ситуация остановки полетов массового самолета Boeing 737 MAX и ее влияние на финансовое положение компании. Напомним, что по отчету за 9 месяцев 2019г. выручка Boeing сократилась на 19%, а чистая прибыль на 95%.

-

Цитируемое предположение компании относительно возможной остановки выпуска 737 MAX противоречит тому оптимизму, который публично выражался совсем недавно менеджментом Боинга относительно переспектив эксплуатации своего ключевого самолета. (Акция росла, например, 6 декабря на заверениях компании отраслевого сообщества, авиакомпаний и пилотов, что предпринятые изменения в системах самолета эффективны.) Так, 11 ноября компания Boeing сообщила, что планирует возобновить коммерческие полеты авиалайнеров Boeing 737 MAX в январе 2020 года, поскольку ожидает, что Федеральное управление гражданской авиации США одобрит возвращение самолета в эксплуатацию в декабре. Между тем 26 ноября Федеральное авиационное управление США (FAA) уведомила Boeing о том, что только оно будет выдавать сертификаты на новые Boeing 737 MAX. Управление, несмотря на нехватку специалистов, будет делать это единолично, тогда как раньше процедура выдачи сертификатов осуществлялась совместно с компанией. 28 ноября стало известно, что выработка новых требований от ФАУ (FAA) по подготовке пилотов продлится скорее всего до конца января 2020г. О чём всё это может говорить инвесторам, — это знак окончательной потери доверия или обнадеживающий сигнал регулятора о скором старте полетов? И, кстати, почему параллельно американские авиационные регуляторы (этой осенью) попросили авиакомпании всего мира проверить самолеты Boeing 737 NG на предмет наличия в них трещин? В любом случае, срок возвращения MAX отодвинулся от того дедлайна, на который рассчитывали ещё в ноябре.

-

( Читать дальше )

Шоковые прогнозы Saxo Bank на 2020. Их оценка

- 04 декабря 2019, 17:08

- |

Saxo bank выпустил смелые прогнозы на 2020г. Радио Бизнес FM обращалось ко мне за комментариями. Текст цитируемого моего выступления по радио www.bfm.ru/news/431023

Датский Saxo Bank опубликовал «шокирующие предсказания» на 2020 год. Согласно предсказанию инвестбанка, следующий год будет удачным для России. Она может выиграть как в «зеленой», так и в «черной» энергетике. Вместе с ОПЕК она объявит о новом сокращении добычи нефти. В результате стоимость марки Brent вернется к 90 долларам за баррель, а акции «Роснефти» вырастут на 50%...

Saxo Bank представил самый нереальный прогноз по нефти, а спрос на палладий и поражение Трампа имеют право на жизнь, считает аналитик по макроэкономике Олег Душин.

«Нефть вырастет до 90 долларов за баррель — это очень смелый прогноз, особенно учитывая сегодняшнюю ситуацию, когда мы видим, что Brent стоит только 60 долларов и при этом соглашение ОПЕК действует в полном объеме. А что же будет в следующем году? В следующем году добыча нефти только в США увеличится, и предсказание, что американцы начнут сокращать ее, не самое очевидное. (Проще было предсказать глобальную войну на Ближнем Востоке, как основание роста цены на нефть — исключено из текста) Поэтому как раз на рубеже 2019 и 2020 годов перед продлением сделки ОПЕК скорее стоит предвидеть, что нефть может и снизиться.

Второй момент касается повышения цен на палладий. Палладий действительно удивительно растет, и цена при этом платины — его заменителя — не растет. Это говорит о том, что, конечно, палладий имеет устойчивые позиции на рынке катализаторов и производители не хотят отказываться от палладия в пользу платины даже при такой существенной разнице цены, которая сейчас наблюдается, то есть почти в два раза разница между платиной и палладием, это невиданные соотношения. Платина раньше стоила дороже золота, напомню. Правда, палладий и сейчас стоит дороже золота. Может быть, он и вырастет, конечно, но все-таки экономическая целесообразность должна в какой-то момент начать играть свою роль, и производители начнут отказываться от палладия в автомобилях в пользу платины.

По поводу поражения Трампа: мы играем здесь фифти-фифти, поскольку мало кто предсказывал, что Трамп выиграет на выборах в 2016 году, но это случилось. Теперь можно с такой же долей уверенности прогнозировать его поражение».

( Читать дальше )

M&A Bristol-Myers - "Всё или ничего". Взгляд в будущее с Celgene

- 26 ноября 2019, 23:02

- |

А. Крупнейшая сделка ($74 млрд) по приобретению Bristol-Myers Squibb (BMY) компании Celgene завершилась. Компания Celgene, согласно официальному заявлению от 20 ноября, входит в Bristol-Myers. Сделка предполагает выплату за каждую акцию Celgen денежными средствами $50 + 1 акция BMY. Также каждый акционер Celgene получил обязательство 1CVR=$9. Contingent Value Right (CVR) оплачивается при условии, если FDA США одобрит к применению 3 определенных лекарства из разработок Celgene. C 21 ноября CVRs торгуются на NYSE c тикером BQBBV, хотя компания заявила, что ее символ BMYRT. Действительно, Charles Schwab указывает в своей онлайн платформе тикер BMY/RT, а E*Trade — BMY.RT.

CVR — это игра, в которой на выходе для инвестора будет всё ($9) или ничего (0). Если одно из 3 лекарств не пройдет одобрение FDA (Food and Drug administration) к определенному сроку, всё обязательство обнулится. Неудивительно, что оно стоило на бирже 25 ноября $2,26, а не $7 или $8. Если считать равновероятными шансы успеха и неуспеха каждого из лекарств (по 50%), то вероятность реализации CVR составляет всего 12,5%. Но на Уолл-Стрит считают, что на самом деле вероятность успеха каждого из лекарств округленно равно 75%. Вероятность итогового успеха 0,75*0,75*0,75=42,2% Если сложить 42,2%+12,5% и поделить на 2 и умножить на $9, то получится цена СVR $2,46 — то есть близко к текущей биржевой цене.

( Читать дальше )

Падающая звезда Macy's - риск для дивидендов в среднесрочном будущем

- 23 ноября 2019, 18:29

- |

дивидендов в среднесрочном будущем" title="Падающая звезда Macy's - риск для дивидендов в среднесрочном будущем" />

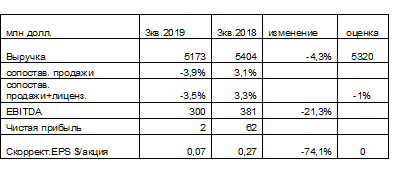

дивидендов в среднесрочном будущем" title="Падающая звезда Macy's - риск для дивидендов в среднесрочном будущем" />Отчет Macy’s за 3 квартал 21 ноября принес новые разочарования. Падение выручки ($5,173 млрд) превзошло все ожидания ($5,32 млрд). Однако после падения на 2,3% в четверг, акция в пятницу вырвалась вперед (+5,1%) и была среди лидеров дня. И все равно по итогам недели падение цены (-8,4%) говорит об общей настороженности инвесторов к бумаге. Напомним об общем провале в ретейле 19 ноября после отчета Kohl's.

( Читать дальше )

Влияние китайско-американской торговой войны на экономику России и азиатское сотрудничество

- 02 ноября 2019, 20:59

- |

Торговый конфликт США и Китая значим для российской экономики в связи с его очевидным негативным влиянием на цену сырьевых товаров. Важно подчеркнуть, что вследствие торгового спора США и КНР цена Brent не смогла удержаться в районе 70 долл. за барр., несмотря на продление соглашения стран ОПЕК+ (с участием России) по ограничению добычи нефти. Фактор торговой войны сыграл для нефтяного рынка негативную роль вместе с фактором роста добычи в США. Вместе с тем в 2019 году под влиянием экономической ситуации в Китае снизились мировые цены на уголь, медь, алюминий, сталь, что с некоторым лагом отразилось на динамике внутренних российских цен на эти товары. Снижение цен на стальной прокат — значимое обстоятельство для российских металлургических компаний и их акций. Ухудшение видения перспектив мировой экономики ухудшает в целом и конъюнктуру для российских активов на фондовом рынке, что особенно видно в периоды обострения споров США и КНР.

( Читать дальше )

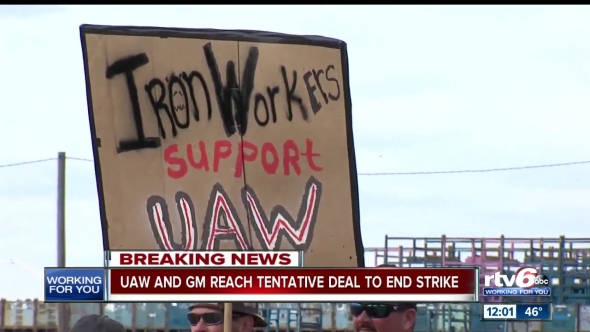

Профсоюзу UAW удалось добиться от менеджмента GM больших уступок, кроме..

- 22 октября 2019, 21:42

- |

На фоне страстей в Барселоне, вокруг Брекзита и Сирии крупнейшая забастовка рабочих General Motors выглядит бледно. Между тем переговорщики профсоюза добились крупных успехов. Компания уступила почти везде, кроме перевода производств из Мексики в США. К пятнице члены профсоюза решат, поддерживают ли они соглашение, по которому работающим их социальные права укрепляются.

Забастовка на General Motors, которая стартовала 16 сентября, может завершиться в конце этой недели. Переговорщики от профсоюза UAW достигли на прошлой неделе предварительного соглашения с менеджментом по новому 4 летнему контракту. До пятницы включительно за это соглашение должны проголосовать члены профсоюза. Если большинство выскажется за, то профсоюз может завершить забастовку. В 2015 за соглашение высказалось 55% членов UAW. Но в 2015г. не стоял острый социальный вопрос о закрытии заводов в США. Теперь же профсоюзу удалось выторговать шикарные улучшения по условиям труда в США, но очень мало достичь по части вопроса запланированной остановки ряда заводов в тех же США. Менеджмент GM ни за что не хочет переводить производства из Мексики.

( Читать дальше )

теги блога Dushin

- brent

- Cisco

- emerging markets

- IPO

- QE3

- S&P500

- Siemens

- агропром

- акции

- Байден

- Беларуськалий

- Бразилия

- бюджет

- Великая Отечественная война

- ВТБ

- Выставки

- Газпром

- дивиденды

- доклад о занятости

- доллар

- Донбасс

- донецкая республика

- Драги

- ЕС

- ЕЦБ

- Женева

- запасы нефти

- золото

- импортозамещение

- Индия

- Индонезия

- инфляция

- Иран

- Йеллен

- Керри

- кино

- Китай

- КНР

- Конгресс

- коронавирус

- Крым

- Лавров

- лазеры

- Локхарт

- Меркель

- металлургия

- Мечел

- Минпромторг

- Минфин

- ММВБ

- Наполеон

- НАТО

- нефть

- нефтяной рынок

- Новатэк

- Норильский никель

- ОАЭ

- Обама

- олимпиада

- опек+

- оффтоп

- песня

- Пищевая промышленность

- пищепром

- Порошенко

- промышленность

- протоколы ФРС

- Путин

- Распадская

- референдум

- Роснефть

- Россия

- рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- Сечин

- Сирия

- Славянск

- Сталин

- США

- торговая война

- Трамп

- Турция

- Украина

- Уралкалий

- ФНБ

- фондовый рынок

- фондовый рынок США

- Франция

- ФРС

- ФСК Россети

- химпром

- ЦБ

- чипы

- экономика

- экспорт

- юань