SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Elpiti |Высокооплачиваемые профессии РФ

- 02 апреля 2019, 10:18

- |

По версии минтруда..

www.kommersant.ru/doc/3931238

Как их интерпретировать?

Быть может на hh.ru менее правдоподобная информация касательно тех же сварщиков? Или это некое указание работодателям, сколько должен получать сварщик?

www.kommersant.ru/doc/3931238

Как их интерпретировать?

Быть может на hh.ru менее правдоподобная информация касательно тех же сварщиков? Или это некое указание работодателям, сколько должен получать сварщик?

- комментировать

- ★1

- Комментарии ( 26 )

Блог им. Elpiti |BTC интересная формация.

- 02 апреля 2019, 07:27

- |

Кажется ее называют чашка с ручкой, а сам тикер похоже готовится к прорыву?

Блог им. Elpiti |Краткий обзор голубых US фишек с обывательской точки зрения

- 31 марта 2019, 23:00

- |

Так как для меня синонимом индекса голубых фишек США выступает dji30, давно хотелось пройтись по ним. Не хватает как мне кажется в нем акций гугл, но они довольно дороги, а amazon я ещё не смог оценить с позиции что он действительно стоит своих денег =). Итак пройдемся по dji. Писать буду аля куплю/не куплю. И чуть чуть болтовни.

1

DWDP

DowDuPont Inc.

Basic Materials

Chemicals — Major Diversified

Куплю. Химия всякая полезная используемая очень много где. Компания известна прибыльными реорганизациями..

2

CVX

Chevron Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Не люблю нефть с позиции того, что цена на нее почти всегда устанавливается либо через договоренности на понижение повышение, либо через войны и конфликты.

3

XOM

Exxon Mobil Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Аналогично шеврону.

4

PG

The Procter & Gamble Company

Consumer Goods

Personal Products

Куплю. Потребительство, есть в каждом доме, во многих странах. Транснациональна

5

NKE

NIKE, Inc.

( Читать дальше )

1

DWDP

DowDuPont Inc.

Basic Materials

Chemicals — Major Diversified

Куплю. Химия всякая полезная используемая очень много где. Компания известна прибыльными реорганизациями..

2

CVX

Chevron Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Не люблю нефть с позиции того, что цена на нее почти всегда устанавливается либо через договоренности на понижение повышение, либо через войны и конфликты.

3

XOM

Exxon Mobil Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Аналогично шеврону.

4

PG

The Procter & Gamble Company

Consumer Goods

Personal Products

Куплю. Потребительство, есть в каждом доме, во многих странах. Транснациональна

5

NKE

NIKE, Inc.

( Читать дальше )

Блог им. Elpiti |А что если инвестору повезло?

- 30 марта 2019, 10:07

- |

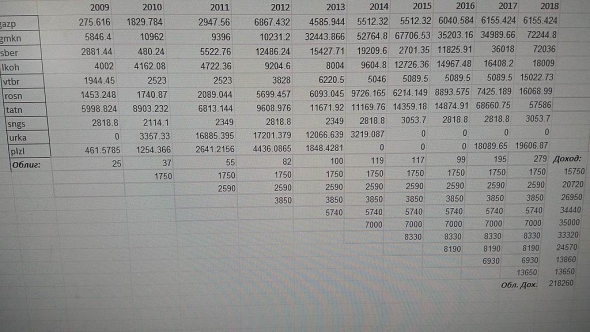

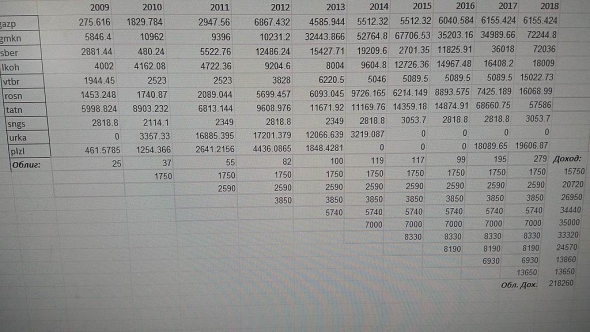

И он ощущая перегретость рынок сидел в бакса или депозите, а когда увидел что тренд вниз все, начались ретеста и боковик, решился войти 24 февраля 2009 в позу на миллион, раскидав по 100к в эмитенты взятые прям из списка голубых фишек?

P.s к инвесторам и разбирающимся в облигах… можно ли грубо оценить реинвестирование дивов в облиги покупая их по некоей цене 1000 с доходностью 7%?

( Читать дальше )

P.s к инвесторам и разбирающимся в облигах… можно ли грубо оценить реинвестирование дивов в облиги покупая их по некоей цене 1000 с доходностью 7%?

( Читать дальше )

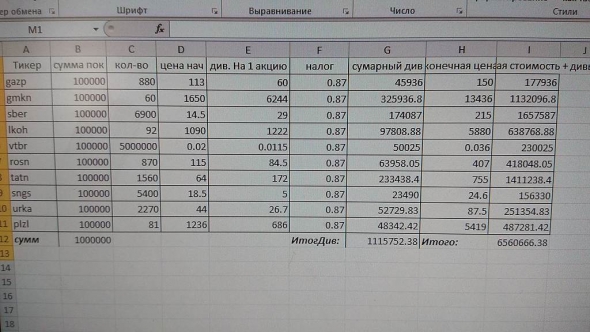

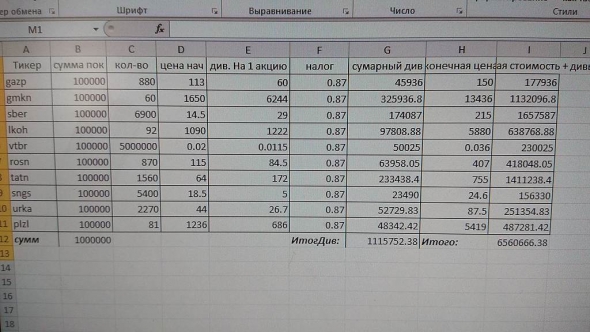

Блог им. Elpiti |Очень голубые наши фишки образца 19.05.2008

- 29 марта 2019, 09:59

- |

«ch5oh Вчера в, 23:37

Дон Маттео, ох! Уже память подводит, оказывается.

Пик по RTSI был 19 МАЯ 2008 года. Хай дня практическо ровно 2500 (по фьючерсу это были благословенные 250 000 и все канальитики кричали, что в декабре ртс будет 3000).

ПС 2498.10 пунктов в 15:37 МСК.

Газпром в этот день в третий или 4-й раз пытался пробить хай 2006 года и достиг абсолютного и непревзойденного максимума в 16:05 на цене 368.98 рубля за акцию.

Мой товарищ и коллега по бирже поставил мне очень жёсткие условия! Но я решил принять вызов! И составил портфель из голубых фишек прям по таблице micex того времени. Только выкинул из него дублирующие фишки префов Сбера и Сургута. Ибо портфель и так сильно перекошен в сторону банков и нефтегаза. И добавил в него телекома и потребительства =). В таблицу попали любимые всеми трейдерами примеры ВТБ и газика ). Хотел блеснуть про имущественный вычет, но увы его ввели в 2014. Так что при продаже нам придется заплатить 200к налогов. Но нас никто не заставляет этого делать. У сегодняшних инвесторов есть ИИС который по идее должен закрепить возможность инвест вычета в будущем. Налог на дивы взял 13% хотя знаю что он до какого то момента был 9%

( Читать дальше )

Дон Маттео, ох! Уже память подводит, оказывается.

Пик по RTSI был 19 МАЯ 2008 года. Хай дня практическо ровно 2500 (по фьючерсу это были благословенные 250 000 и все канальитики кричали, что в декабре ртс будет 3000).

ПС 2498.10 пунктов в 15:37 МСК.

Газпром в этот день в третий или 4-й раз пытался пробить хай 2006 года и достиг абсолютного и непревзойденного максимума в 16:05 на цене 368.98 рубля за акцию.

Мой товарищ и коллега по бирже поставил мне очень жёсткие условия! Но я решил принять вызов! И составил портфель из голубых фишек прям по таблице micex того времени. Только выкинул из него дублирующие фишки префов Сбера и Сургута. Ибо портфель и так сильно перекошен в сторону банков и нефтегаза. И добавил в него телекома и потребительства =). В таблицу попали любимые всеми трейдерами примеры ВТБ и газика ). Хотел блеснуть про имущественный вычет, но увы его ввели в 2014. Так что при продаже нам придется заплатить 200к налогов. Но нас никто не заставляет этого делать. У сегодняшних инвесторов есть ИИС который по идее должен закрепить возможность инвест вычета в будущем. Налог на дивы взял 13% хотя знаю что он до какого то момента был 9%

( Читать дальше )

Блог им. Elpiti |Так чем же все таки шорт отличается от лонга?

- 28 марта 2019, 11:34

- |

smart-lab.ru/mobile/topic/530216/

По мотивам топика, задумался на пункте про «лохов».

Главное и основное отличие это обязательства.

В лонге без плечей вы не имеете обязательств, но имеете частичку доли той или иной компании, право на получение части прибыли, на получение ништяков от реорганизации, право получить доп акции.

В шорте вы имеете обязательство вернуть бумаги, возместить дивиденды, акции и все прочее что положено владельцу у которого вы эти акции взяли в долг. Это чистой воды ставка на определенный результат.

Со временем все в мире дорожает под влиянием инфляции, а что то приобретает историческую ценность. 1000 рублей 10 лет назад была дороже с точки зрения покупательской способности чем сейчас, а через 100 лет будет иметь совсем другую ценность уже как исторический предмет.

С акциями примерно также. Если вы взяли в Лонг без плечей и забыли про акции. Через n лет много ли мало ли они принесут с большей вероятностью вам доход… если вы забыли про шорт позицию то с большей вероятностью на депозите будет красоваться 0 или небольшая сумма.

По мотивам топика, задумался на пункте про «лохов».

Главное и основное отличие это обязательства.

В лонге без плечей вы не имеете обязательств, но имеете частичку доли той или иной компании, право на получение части прибыли, на получение ништяков от реорганизации, право получить доп акции.

В шорте вы имеете обязательство вернуть бумаги, возместить дивиденды, акции и все прочее что положено владельцу у которого вы эти акции взяли в долг. Это чистой воды ставка на определенный результат.

Со временем все в мире дорожает под влиянием инфляции, а что то приобретает историческую ценность. 1000 рублей 10 лет назад была дороже с точки зрения покупательской способности чем сейчас, а через 100 лет будет иметь совсем другую ценность уже как исторический предмет.

С акциями примерно также. Если вы взяли в Лонг без плечей и забыли про акции. Через n лет много ли мало ли они принесут с большей вероятностью вам доход… если вы забыли про шорт позицию то с большей вероятностью на депозите будет красоваться 0 или небольшая сумма.

Блог им. Elpiti |Иллюзии. Богатый трейдер и бедный инвестор

- 27 марта 2019, 08:33

- |

Многие из нас видели красивые эквити успешных трейдеров. И представляли себе — «ну вот они смогли! И я смогу! Нужно только 10000 часов как и во всем остальном и успех сам тебя найдет!»

Потом могут идти годы, слитые депозиты, вера в то что, вот вот я уже близок! Нужно лишь ещё чуть чуть!

А имеем по сути 0 от первоначальных денег, которые проиграли инфляции. То есть сумарно за 10 лет получилось доходность (до 100% слитого) + инфляция, то есть примерно -220%. Даже если через 10 лет вы начнёте обыгрывать индекс, с учётом дисконтирования вам может понадобиться много времени чтобы выйти в условный ноль.

Мне нравится смотреть на акции толстых голубых фишек, не как на некие бумажки которые нужно покупать и продавать, а как на бизнес по франшизе в котором не нужно работать и вообщем-то ничем кроме того чтобы просто держать/владеть этими бумагами. В обмен на растущий или падающий (всяко бывает) бизнес.

( Читать дальше )

Блог им. Elpiti |Умный Макдак! Однако

- 26 марта 2019, 17:30

- |

tass.ru/ekonomika/6260476

Я понимаю там гугл пытается свои машины научить самим ездить без водителя. Но чтобы научить автомат предлагать правильный гамбургер по погоде — это сильно! )))

Я понимаю там гугл пытается свои машины научить самим ездить без водителя. Но чтобы научить автомат предлагать правильный гамбургер по погоде — это сильно! )))

Блог им. Elpiti |Реинвест дивидендов.

- 26 марта 2019, 09:03

- |

Как увеличить доходность? Реинвест в акции, депозит, облигации?

Сам по себе депозит неплохая штука если регулярно рекапитализацию перекладывая, но оценить доходность исторически сложновато в силу всяких доп условий и размытости сроков действия тех или иных вкладов под разные проценты. В облигациях смущает возможность потерять часть тела вложенных денег. Да и вообще цены облигаций и акций часто движутся похожим образом в кризис падают в быке растут.

Посему возникла теория что дивы нужно получать в любом случае на отдельный счет, а что с ними делать дальше решать относительно 2х условий:

1) на боковичке/падениях и первых 2-3 годах роста покупать акции;

2) на с 4 по 10 год класть на депозиты.

Это все исходя из предположения цикличности фаз экономики и что рост это около 10 лет, а боковик+падение 2-3 года.

Как я вижу цикличность с позиции рынка? Кто то накопил на дом решил купить дом. Инвест фонды распродаются чтобы откусить побольше пирога с рынка.

( Читать дальше )

Блог им. Elpiti |Трейдинг для бедных. Инвестиции для богатых.

- 25 марта 2019, 17:43

- |

Как и обещал набрал наших голубых фишек 12 декабря 2007 года. В столбцах тикеры, количество акций купленное на 100к рублей, накопленный див доход за вычетом 13% на 1 акцию, общий дивдоход * на количество акций, стоимость суммарная акций на сегодня..

Итого вышло за 11.3 года 500к дивами, 1.7 ляма портфель..

Притом что я до конца не разбирался с реорганизациями Ростелекома что там дали миноритариям и имел ли смысл продаваться на обратном выкупе по 123р и перекладываться во что то другое… хотелось взять eesr в портфель, но я не вывез понять сколько в итоге каких акций дали взамен )))). ЮКОС к этой дате уже отвалился, так что тоже извиняйте. Данная сумарная доходность равна примерно 8% с рекапитализацию процентов, а дивы в свою очередь можно рекапитализацию хоть в акции хоть в депозит и увеличивать доходность..

Но самое главное… Я взял цены на пике индекса, вот прям прям самый пик. Чтобы исключить подгонку…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс