SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Усиленные Инвестиции

Усиленные Инвестиции: обзор за 17 - 24 апреля

- 27 апреля 2020, 11:26

- |

Уважаемые коллеги, представляем итоги последней недели:

Полиметалл взлетел на 11.2% против индекса МосБиржи +1.1% на фоне ослабления рубля. Позитивен рост цены золота, а также снижение стоимости электричества в Восточной Сибири. Негативен рост оптовых цен на дизельное топливо в РФ и снижение цен на серебро. Целевая цена выросла на 3.6%, потенциал роста уменьшился на 6.8%. На неделе были совершены покупки.

Полиметалл опубликовал сильные операционные результаты за 1кв2020:

( Читать дальше )

Полиметалл взлетел на 11.2% против индекса МосБиржи +1.1% на фоне ослабления рубля. Позитивен рост цены золота, а также снижение стоимости электричества в Восточной Сибири. Негативен рост оптовых цен на дизельное топливо в РФ и снижение цен на серебро. Целевая цена выросла на 3.6%, потенциал роста уменьшился на 6.8%. На неделе были совершены покупки.

Полиметалл опубликовал сильные операционные результаты за 1кв2020:

- рост выручки +9% в долларах в первом квартале г/г

- рост производства золота +8% г/г, с учётом серебра в золотом эквиваленте +5%

- на 39% выросло производство на месторождении Кызыл, одном из наиболее эффективных (содержание золота в доказанных запасах в нем 5.4 г/т против 2.5 г/т в среднем по компании, себестоимость $393/унцию против $645 в среднем по компании), это может привести к снижению общей удельной себестоимости

- объем продаж золота сократился на 7% г/г

- компания подтверждает производственный план на 2020 год в объеме 1.6 млн. унций в золотом эквиваленте и сохраняет прогноз годовых денежных затрат в размере US$ 650-700/унцию золотого эквивалента

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ТМК опубликовала слабые операционные результаты за 1кв20

- 24 апреля 2020, 00:13

- |

ТМК опубликовала слабые операционные результаты за 1кв20

Компания остается привлекательной из-за объявленного выкупа по цене 61 руб./акцию.

Сроки получения денег за выкуп отодвигаются примерно на 20 дней ориентировочно до 7-11 августа – ЦБ направил замечания по оферте, ТМК планирует направить уточненное предложение о выкупе в ЦБ на следующей неделе, ожидается, что цена выкупа не изменится.

( Читать дальше )

- общий объем отгрузки труб снизился на 5% по сравнению с 1кв19

- объем отгрузки бесшовных труб (наиболее рентабельная продукция компании) сократился на 10% г/г

- объем отгрузки бесшовных OCTG труб (наиболее рентабельная продукция) в российском дивизионе уменьшился на 11% г/г

Компания остается привлекательной из-за объявленного выкупа по цене 61 руб./акцию.

Сроки получения денег за выкуп отодвигаются примерно на 20 дней ориентировочно до 7-11 августа – ЦБ направил замечания по оферте, ТМК планирует направить уточненное предложение о выкупе в ЦБ на следующей неделе, ожидается, что цена выкупа не изменится.

( Читать дальше )

Усиленные Инвестиции: обзор за 10 - 17 апреля

- 20 апреля 2020, 13:53

- |

Уважаемые коллеги, представляем итоги последней недели:

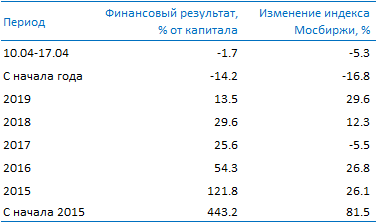

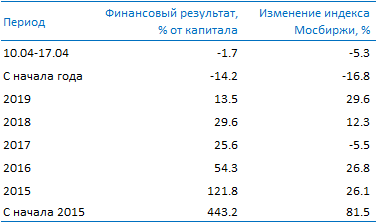

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

- Портфель скорректировался на -1.7% (-1.8% совокупно с учетом Highland Gold на бирже LSE) против индекса Мосбиржи -5.3%

- По основным компаниям изменения: Фосагро +3.3%, Полиметалл -0.4%, Норникель -4.5%, Полюс +2.5%, ТМК -1.0%, Акрон -1.9%, Highland Gold -4.5%, Тинькофф -4.8%.

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Усиленные Инвестиции: обзор за 3 - 10 апреля

- 13 апреля 2020, 12:18

- |

Уважаемые коллеги, представляем итоги последней недели:

( Читать дальше )

- Норникель вырос на 8.5% против индекса МосБиржи +4.1%, несмотря на укрепление рубля. Позитивен рост цен на никель, платину и медь. Негативно снижение цен на палладий, удорожание мазута и повышение стоимости электричества в Восточной Сибири. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%. На неделе были совершены покупки. Норникель рекомендовал финальные дивиденды за 2019 год в размере 557.2 рубля на акцию (Металлоснабжение и сбыт).

- Полиметалл вырос на 8.5%, несмотря на укрепление рубля. Позитивен рост цен на золото и серебро. Негативно повышение оптовых цен на дизельное топливо в РФ. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%.

- Фосагро прибавил 4.6%, несмотря на укрепление рубля. Позитивно удорожание карбамида и снижение стоимости газа в РФ. Негативно удорожание электричества. Целевая цена снизилась на 9%, потенциал роста уменьшился на 13%.

( Читать дальше )

Усиленные Инвестиции: обзор за 27 марта - 3 апреля

- 06 апреля 2020, 00:17

- |

Уважаемые коллеги, представляем итоги последней недели:

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

- Портфель вырос на 0.6% против индекса Мосбиржи +7.1%. Рынок рос на фоне роста нефти/снижения доллара, а нами наоборот в целях консерватизма был осуществлен переход в портфель с защитным характером (в основном, золото и удобрения), что обусловило отставание от индекса; при этом доллар остается сильным, что обуславливает сохранение текущей структуры портфеля.

- По основным компаниям изменения: ТМК + 4.7%, Полиметалл +2.1%, Фосагро +0.9%, Акрон +0.1%, Норникель -1.4%, Тинькофф -2.3%, Полюс -3.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Усиленные Инвестиции: обзор за 20 - 27 марта

- 30 марта 2020, 03:06

- |

Уважаемые коллеги, представляем итоги последней недели:

( Читать дальше )

- Полиметалл взлетел на 24.3% против индекса Мосбиржи +0.8% на фоне ослабления рубля. Позитивен рост цен на золото и серебро. Негативно повышение цен на дизельное топливо в РФ. Целевая цена выросла на 7%, потенциал роста уменьшился на 14%. На неделе совершены покупки. Полиметалл продал активы Сопки Кварцевой (Омолонский хаб) за вознаграждение на общую сумму 800 млн руб. ($ 10 млн) и 1% роялти (Металлоснабжение и Сбыт). Полиметалл за 20 млн долларов приобрел более 9 % в ООО «ТриАрк Майнинг» (ТриАрк). Предприятию принадлежит лицензия на освоение Томторского редкоземельного месторождения (

( Читать дальше )

Небольшой обзор произошедшего за неделю

- 30 марта 2020, 01:32

- |

Небольшой обзор произошедшего за неделю

( Читать дальше )

- В начале недели ФРС анонсировали неограниченные скупки активов (QE), что стимулировало активный рост рынков, а также рост commodities (т.к. печать денег стимулирует инфляционные процессы)

- В том числе поэтому золото стало штурмовать хаи — сегодня уже $1675 против $1395 в среднем в 2019; в этом плане наши защитные инвестиции в Полюс и Полиметалл на существенные доли отлично себя чувствуют: +25.5% и +24.3% за неделю соответственно; также существенно лучше рынка себя показали себя защитные инвестиции в экспортеров: Фосагро +3.3%, Русагро +8.9% и Норникель +11.8%

- США опубликовали статистику по обращению безработных: 3 млн., максимум с 1970x. Рынки в начале не отреагировали, но теперь вроде как стали реагировать

- США стали №1 по количеству заболевших коронавирусом: 86 тыс. против 82 тыс. в Китае; в Китае кстати 92% заболевших уже вылечили

- В России в рамках борьбы с коронавирусом зачем-то анонсировали с 2021 г. 15% налог на дивиденды в пользу офшорных компаний; это несколько снижает интерес к рынку со стороны нерезидентов, ухудшает положение компаний, зарегистрированных в иностранных юрисдикциях (Полиметалл, X5, Киви), а также несколько дестимулирует компании в российских юрисдикциях но с акционерами в иностранных (Фосагро, Норникель, Полюс, Акрон и т.п.) платить дивиденды; компании могут переструктурироваться в Россию, могут больше денег направлять на выкупы вместо дивидендов, могут оставить все как есть

- Сегодня Трамп подписал пакет поддержки экономики на $2 трлн (с потенциалом увеличения до 6): включает единоразовые выплаты населению, страховку от безработицы, гранты компаниям для отсрочки увольнений, дополнительное финансирование здравоохранения, поддержку малого бизнеса; рынки пока реагируют слабо (S&P -3.4% в моменте) Нефть остается низкой (Urals $21.75 в моменте)

( Читать дальше )

М.Видео отчиталась за 2П и весь 2019

- 25 марта 2020, 12:47

- |

М.Видео отлично отчиталась за 2П и весь 2019:

В целом, в связи с ростом доллара вероятен повышенный доп. спрос на продукцию компании в целях «защиты денег»; в марте со слов основателя компании уже наблюдается повышенные продажи в связи с девальвацией и ожиданием возможного карантина; в целом он на базе коронавируса спрос может сократиться из-за сокращения посещений ритейла, с другой стороны может и не сократиться т.к. люди больше время проводят дома, а у М.Видео уже очень высокая доля онлайн-продаж

Компания сейчас торгуется по EV/EBITDA LTM 4.3x (что ниже всех ритейлеров и исторических уровней для компании), имеет див. доходность 8.6% и в этом плане выглядит довольно привлекательно

( Читать дальше )

- по итогам 2П выручка +0%, EBITDA +23%

- по итогам всего года выручка +4%, EBITDA +18%;

В целом, в связи с ростом доллара вероятен повышенный доп. спрос на продукцию компании в целях «защиты денег»; в марте со слов основателя компании уже наблюдается повышенные продажи в связи с девальвацией и ожиданием возможного карантина; в целом он на базе коронавируса спрос может сократиться из-за сокращения посещений ритейла, с другой стороны может и не сократиться т.к. люди больше время проводят дома, а у М.Видео уже очень высокая доля онлайн-продаж

Компания сейчас торгуется по EV/EBITDA LTM 4.3x (что ниже всех ритейлеров и исторических уровней для компании), имеет див. доходность 8.6% и в этом плане выглядит довольно привлекательно

( Читать дальше )

Киви, отчет за 4й квартал 2019

- 25 марта 2020, 12:45

- |

Киви так себе отчитались за 4й квартал 2019: рост выручки замедлился до 15%, EBITDA до 7% (чистая прибыль +15% год к году); за весь год при этом EBITDA выросла на 53%, что является хорошим результатом

Компания приняла решение свернуть проект Рокетбанк, что позволит существенно увеличить EBITDA (Рокетбанк генерировал 684 млн. руб. убытка в квартал). с 2021 г. прибыль компании за счет закрытия может оценочно вырасти на 25%

Guidance 2020:

В целом, коронавирус может оказать довольно существенный негативный эффект на компанию, поскольку компания получала ранее существенный прирост прибыли от беттинга, а в этом году все основные спортивные соревнования отменены (справедливости ради, скорее это недополученная прибыль, так как в нечетных годах и вовсе нет крупных спортивных соревнований)

( Читать дальше )

Компания приняла решение свернуть проект Рокетбанк, что позволит существенно увеличить EBITDA (Рокетбанк генерировал 684 млн. руб. убытка в квартал). с 2021 г. прибыль компании за счет закрытия может оценочно вырасти на 25%

Guidance 2020:

- рост чистой выручки 3-13%

- рост чистой прибыли 10-30%

В целом, коронавирус может оказать довольно существенный негативный эффект на компанию, поскольку компания получала ранее существенный прирост прибыли от беттинга, а в этом году все основные спортивные соревнования отменены (справедливости ради, скорее это недополученная прибыль, так как в нечетных годах и вовсе нет крупных спортивных соревнований)

( Читать дальше )

Усиленные Инвестиции: обзор за 13 - 20 марта

- 23 марта 2020, 14:35

- |

Уважаемые коллеги, представляем итоги последней недели:

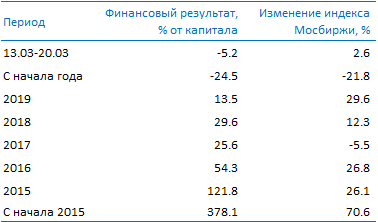

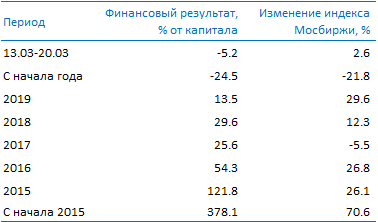

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

- Портфель скорректировался на 5.2% против индекса Мосбиржи +2.6%

- По основным компаниям изменения: Фосагро +5.7%, Северсталь +4.5%, ТМК +1.5%, Лукойл 0.0%, НЛМК -1.2%, Тинькофф -2.4%, Полюс -3.4%, Норникель -5.6%, Детский мир -0.7%, Полиметалл -7.5%, Русал -13.4%, QIWI -14.3%, ЛСР -17.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансовые результаты

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс