Блог им. EvgeniyPavlik |Ставлю "точку" в вопросе: "Зачем ты инвеструешь в акции, если есть депозит по ставке 15-16%?"

- 28 января 2024, 12:34

- |

Буквально под каждой моей статьёй на этом каналах, в ТГ канале или под видеороликом на Ютубе, где я показываю доходность своего инвестиционного портфеля, в комментариях мне задают один и тот же вопрос.

Одни читатели задают его спокойно, корректно, с искренним желанием понять суть, другие с негодованием и укором меня в глупости.

Суть вопроса такая: "Зачем ты инвестируешь в эти акции, если сейчас депозит даёт 15-16% годовых?"

Я постараюсь объективно ответить на него и объяснить, почему я использую именно инвестирование в акции, как основной инструмент создания капитала и источника пассивного дохода, а не депозиты.

Доходность моего портфеля

Для начала, покажу вам реальную доходность моего инвестиционного портфеля в 3.2млн.р:

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 118 )

Блог им. EvgeniyPavlik |Сколько дивидендов в месяц мне приносит портфель из российских акций в 3.2 млн рублей

- 27 января 2024, 10:19

- |

Не так давно стоимость моего инвестиционного портфеля перевалила за 3.2 млн рублей и я хочу поделиться с вами реальными данными — какую пассивную доходность или «дивидендную зарплату» приносит мой портфель в среднем ежемесячно.

Дивидендная доходность российского фондового рынка

Для начала давайте посмотрим на общую доходность нашего рынка в плане дивидендов.

Фондовый рынок РФ считается одним из самых высокдовидендных в мире. На текущий момент дивидендная доходность индекса Мосбиржи находится на уровне 10% годовых:

( Читать дальше )

Блог им. EvgeniyPavlik |Стоит ли сейчас покупать акции Лукойла🤔

- 26 января 2024, 10:27

- |

Вчера цена на нефть поднялась выше 82$ за баррель. Столько «черное золото» стоило последний раз в ноябре 2023 год.

Нефть дорожает по объективным причинам-конфликт в Красном море. Из-за атак хуситов на корабли, нефтеперевозчики отказываются от транспортировки нефти через Красное море и Суэцкий канал, выбирая долгий и дорогой путь вокруг Африки.

Все это сильно удорожает грузоперевозки, увеличивает риск доставки грузов, рост тарифов и страховку. Надо отметить, что через Суэцкий канал проходит 12% всей мировой торговли!

Радует, что хуситы обещали не трогать корабли России и Китая, но риск перевозок все равно остаётся и на фоне этого дорожает нефть.

Последнее время для меня становится все более привлекательной идея инвестирования в акции Лукойла!

( Читать дальше )

Блог им. EvgeniyPavlik |Продолжаю ежемесячно покупать дивидендные акции и делиться своими результатами

- 25 января 2024, 13:25

- |

Сегодня 25 января, получил на работе зарплату и инвестировал часть денег в дивидендные акции российского фондового рынка.

Я купил бумаг на 50000р. Причем, существенная часть из этой суммы — дивиденды (около 40000р), которые я реинвестировал.

Всё большую долю в моих покупках занимают реинвестированные дивиденды. Таким образом, мой инвестиционный портфель начинает генерировать растущий денежный поток и в один момент я смогу полностью отказаться от пополнения брокерского счета, а продолжать увеличивать капитал только за счёт реинвестирования выплат с акций.

В этом моя главная цель на данный момент-создать пассивный источник дохода за счёт дивидендов и, используя сложный процент, увеличивать свой капитал!

Мой портфель

Сейчас рынок в моменте снижается и почти весь портфель красный, но я продолжаю следовать своей стратегии и покупать дивидендные акции 2 раза в месяц. Такой практике придерживаюсь уже 4 года и, как вы можете заметить, стоимость моего портфеля превышает 3 млн. р!

( Читать дальше )

Блог им. EvgeniyPavlik |Как исторически ведёт себя рынок акций РФ весной? Ждать ли рост?

- 24 января 2024, 12:36

- |

Заканчивается январь и впереди у нас остаётся последний месяц зимы. Мне стало интересно, как исторически вел себя рынок российских акций в этот период (февраль март) и я провел небольшое исследование. Делюсь им с вами!

Изменение котировок индекса Мосбиржи за 10 лет в конце зимы, начале весны:Судя по графику можно заметить, что в большинстве случаев российский рынок с февраля по март снижался. Но далее, в апреле-мае, как можно заметить, рост возобновляется.

Из данной информации можно сделать вывод, что ждать роста рынка стоит в конце апреля. Именно в этот период начнут рекомендовать дивиденды большинство российских компаний, а информация по выплатам является позитивом для рынка.

Еще несколько причин, почему рынок в конце весны может начать расти:

- Инфляция

Уже в декабре инфляция замедлилась и показала небольшое снижение:

( Читать дальше )

Блог им. EvgeniyPavlik |На днях зарплата и дивиденды, денег много, надо их инвестировать. Что буду покупать в конце января?

- 21 января 2024, 11:39

- |

С тех пор, как капитализация моего инвестиционного портфеля превысила 3 млн. рублей, дивидендный поток с него стал довольно существенный и дивидендные выплаты очень хорошо помогают мне наращивать капитал и ускорять действие эффекта сложного процента. Именно за это я и люблю дивидендную стратегию и считаю её лучшей на российском фондовом рынке!

25 января мне придёт зарплата, 23 января жду дивиденды от Татнефти (около 23000р) и на брокерском счету у меня уже лежат дивиденды от Магнита и Норникеля (около 16000р). Таким образом, буду совершать покупки на сумму примерно 60000-70000р.

Напомню, что я инвестирую почти 4 года через брокера СБЕР, покупки совершаю 2 раза в месяц и мой портфель на 100% состоит из дивидендных акций.

Мой портфель

Портфель мой на данный момент выглядит так:

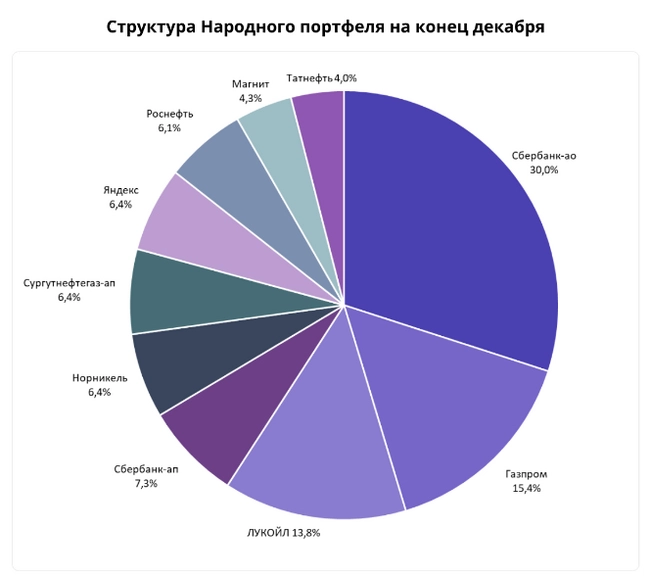

В нём 30 дивидендных акций российских компаний и структура его состава такая:

( Читать дальше )

Блог им. EvgeniyPavlik |Нашёл отличную инвестиционную идею по покупке акции в 2024 году

- 19 января 2024, 12:04

- |

Анализируя рынок на предмет привлекательных и перспективных акций для инвестирования в 2024 году, я наткнулся на одного интересного эмитента с сильными драйверами для роста.

Я говорю о российской сельскохозяйственной и продовольственной компании - Русагро!

У акций Русагро есть два сильных фундаментально-позитивных драйвера, которые могут подтолкнуть котировки акций компании к рост в текущем году. Считаю, что стоит присмотреться к этому эмитенту.

Переезд в Россию

Стоит отметить, что на Мосбиржи торгуются не полноценные акции, а ГДР (глобальные депозитарные расписки). Поскольку компания имеет иностранную прописку, это не позволяет ей платить дивиденды. Ранее, компания стабильно совершала выплаты по 2 раза в год, платят 50% от чистой прибыли.

Сейчас идёт процесс редомициляции (перерегистрации в юрисдикцию РФ) и это первый драйвер для возможного будущего роста акций Русагро.

На данном этапе компания находится в процессе подготовки документов для подачи в кипрский регулятор (Русагро зарегистрирована на Кипре). Точной даты завершения переезда нет, по оптимистичным прогнозам это может быть вторая половина 2024 года.

( Читать дальше )

Блог им. EvgeniyPavlik |Российский фондовый рынок опережает по доходности доллар, евро, облигации, золото и банковский депозит

- 18 января 2024, 12:07

- |

На днях председатель правления Мосбиржи Юрий Денисов на международной выставке-форуме «Россия» заявил, что за 23 года инвестиции в российский фондовый рынок оказались прибыльнее вложения в валюту (доллар, евро), облигации, золото и банковский депозит, опережая, так же, инфляцию! Российский рынок за этот период вырос в 17 раз и это без учёта дивидендов.

Я иногда поглядываю на сайт https://42trends.ru/, который показывает сравнение доходности разных финансовых инструментов за последние 20 лет и, действительно, индекс Мосбиржи обгоняет ВСЕ другие варианты вложения денег, будь то доллар или недвижимость.

Такие заявления могут показаться слишком оптимистичными, но если посмотреть на реальную доходность активов за последний год, то российские акции, действительно, занимают лидирующую позицию по прибыльности и в 2023 году они принесли максимальную доходность по сравнению с другими финансовыми инструментами:

- Российские акции (с учётом дивидендов) +57.3%

( Читать дальше )

Блог им. EvgeniyPavlik |СБЕР и мой портфель взяли рекордную планку по прибыли

- 17 января 2024, 20:11

- |

Сегодня СБЕР опубликовал хороший финансовый отчёт за 12 месяцев 2023 года, из которого ясно, что исторический рекорд по чистой прибыли побит и банк заработал почти 1.5 трлн. рублей (1.493 трлн. если быть точным, предыдущий рекорд был установлен по итогам 2021 года и прибыл тогда составила 1.251 трлн. рублей).

На основе этих данных можно рассчитать размер дивидендов за 2023 год, которые составят 32,88 рубля на акцию. По текущим ценам это соответствует 11,8% дивидендной доходности.

Акции СБЕРа, на данный момент, являются самыми популярными среди инвесторов и обгоняют Газпром и Лукойл вместе взятые:

Мой портфель

( Читать дальше )

Блог им. EvgeniyPavlik |Купил акции СБЕРа перед публикацией отчёта о прибыли

- 15 января 2024, 12:23

- |

17 января Сбербанк опубликует финансовый отчет за декабрь прошлого года. На основе него можно будет понять, какую прибыль СБЕР заработал по итогу всего 2023 года и рассчитать размер дивидендов.

У меня на счету лежали около 30 т.р. и я решил инвестировать их в акции СБЕРа до публикации отчёта в надежде на рост котировок после объявления хороших финансовых результатов.

А результаты уже рекордные! Судя по предыдущим данным за 11 месяцев 2023 года банк заработал 1,38 трлн. рублей чистой прибыли, что является историческим рекордом и годовая сумма прибыли может быть около 1,5 трлн. рублей. С учётом таких хороших финансовых данных, СБЕР может выплатить около 700 млрд. рублей дивидендов, что будет соответствовать 30 рублей на акцию или 11% годовых.

Мой портфель

После покупке акций СБЕРа, портфель мой можете видеть на скрине выше. Акции банка занимают лидирующую позицию по структуре состава портфеля.

Портфель в прибыли, среднегодовая доходность +12.6%, за все время инвестирования (4 года) я заработал почти 400 000 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс