Finrange | Дмитрий Баженов

Что происходит на рынке акций? Какие мои действия?

- 05 июня 2024, 18:02

- |

Приветствую трейдеры и инвесторы!

Сегодня-вчера по многим акциям наблюдалось ускорение. При этом, объёмы на росте меньше, чем при падении. Одна из причин роста, кроме спекулятивного отскока – это прогнозы некоторых аналитиков уже о сохранении ключевой ставки на уровне 16% годовых.

Я перевернулся по рынку. Открыл вчера-сегодня спекулятивные лонги в акциях и немного добрал в среднесрчоный портфель.

Сейчас наблюдаю затухание/паузу на рынке. Более того, рост рынка акций сопровождался падением цен на нефть и укреплением рубля. Спекулянты начинают фиксировать прибыль. Те, кто ловил падающие ножи, могут забрать в среднем около 10%.

Поэтому нужно защитить свои спекулятивные позиции и перенести стопы в безубыток. Если рост продолжится, мы с подписчиками хорошо заработаем. Если будет падение, выйду с небольшим плюсом и откуплю ниже.

Думаю, если ставка будет ниже 18%, рынок продолжит развивать отскок, если от 18%, то будет отрезвление и дальнейшее снижение котировок.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции Магнит -8% за день на рекомендации дивидендов за 2023 г.

- 02 июня 2024, 13:10

- |

В пятницу котировки Магнита упали на 8% на новостях о дивидендах за 2023 г.

Дивиденды Магнита

Совет директоров продуктового ритейлера рекомендовал дивиденды за 2023 г. в размере 412,13 руб. Текущая дивидендная доходность составляет 5,82%. Дата закрытия реестра для получения дивидендов назначена на 15 июля 2024 г.

Почему упали акции Магнит?Участники рынка ожидали дивиденды Магнита в диапазоне 900-970 руб. – оказались более чем в 2 раза ниже. Совет директоров решил распределить только часть чистой прибыли по итогам года, оставшуюся чистую прибыль решили оставить в качестве нераспределенной.

Считаю, что такое решение связано с потенциальным повышением ключевой ставки ЦБ РФ. Условно, около 42 млрд руб. Магнит может разместить по 16%-18% годовых. Таким образом, с точки зрения перераспределения средств, решение менеджмента неприятное, но оправдано!

Учитывая неоправданные ожидания и негативный рыночный сантимент, инвесторы отреагировали остро на решение менеджмента и распродали акции Магнита. Тем более, основное падение было на вечерней торговой сессии в пятницу, когда участников на рынке было мало.

( Читать дальше )

Результаты наших портфелей на рынке РФ за 20-24 мая 2024 г.

- 26 мая 2024, 20:54

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 262 467,79 руб.

- Результат за неделю +17 846,4 руб.

- Доходность портфеля: +185,04%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой неделе у меня сработал стоп по акциям Совкофлота и Полюса. Далее я открыл короткую позицию по привилегированным акциям Мечела, о которых писал в пятницу. А также, открыл шорт ВК перед отчётом, в котором раскрыли только выручку. Видимо с операционными и финансовыми расходами на столько всё плохо, что даже не показали текущие цифры без сравнений. В результате спекулятивный портфель обогнал рынок и вырос на 0,79% по сравнению с падением индекса МосБиржи на 3,01%.

( Читать дальше )

6 причин для открытия шорта по «префам» Мечела

- 24 мая 2024, 13:32

- |

Я хочу поделиться с вами опытом на примере шорта привилегированных акций Мечела, который мы держим с подписчиками.

Отмечу, что мой подход заключается в выявлении спекулятивных возможностей на основе фундаментального и технического анализа, принимая во внимание настроения на рынке с минимальным соотношением риск к прибыли 1 к 3.

Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент. Тем не менее, я стараюсь подкреплять спекуляции фундаментальным обоснованием.

6 причин для открытия шорта по «префам» Мечела

1. Снижение цен на уголь. Экспортные цены на российский энергетический уголь упали до минимумов с 2021 г. из-за низкого спроса на основных экспортных рынках. У Мечела около 40% добычи приходится на энергетический уголь.

2. Укрепление рубля. Курс доллара за последнее время укрепился до 90 руб. Средняя доля экспорта в структуре выручки составляет около 30%.

( Читать дальше )

Обзор финансовых результатов Совкомбанка за I кв. 2024 г. Падение акций

- 19 мая 2024, 08:52

- |

Совкомбанк опубликовал финансовую отчётность за I кв. 2024 г. по МСФО. Несмотря на рост чистой прибыли, акции упали более чем на 3%.

Что с финансовыми результатами?Чистая прибыль банка увеличилась на 11% по сравнению с аналогичным периодом прошлого года – до 25 млрд руб. При этом, рентабельность капитала осталась на высоком уровне – 35%.

Совкомбанк ожидаемо показал рост чистой прибыли за I кв. 2024 г., но он был сформирован за счёт прочих операционных доходов. Чистый процентный доход после расходов по кредитными убыткам и комиссионный – снизились.

Высокая ключевая ставка уже оказывает давление на показатели. На фоне этого менеджмент Совкомбанка заявил, что не ждёт рост чистой прибыли по итогам 2024 г. по сравнению с предыдущим.

Докапитализация и покупка Хоум КредитВместе с публикацией отчётности, компания сообщила об увеличении дополнительной эмиссии акций в 2 раза для покупки банка Хоум Кредит – до примерно 2 млрд акций. Ранее предполагалось оплатить 49% акций денежными средствами, 51% акций ХКФ банка за счет допэмиссии своих акций в размере 5% уставного капитала.

( Читать дальше )

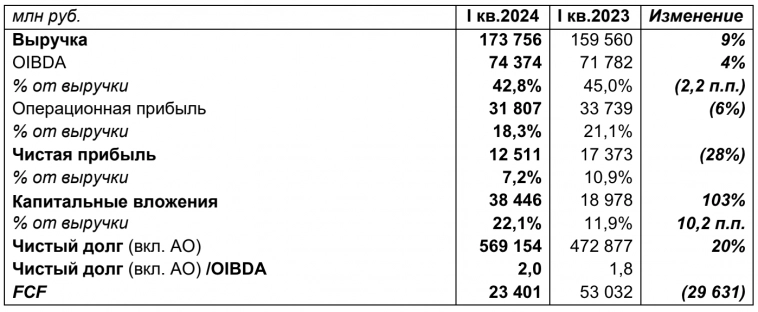

Обзор финансовых результатов Ростелекома за I кв. 2024 г. Вывод «дочек» на IPO

- 17 мая 2024, 12:49

- |

Ростелеком вчера опубликовал слабую финансовую отчётность за I кв. 2024 г. по МСФО. Кроме этого, менеджмент компании сообщил о предстоящем IPO в сфере облачных услуг и ЦОДов.

Что с финансовыми результатами?Выручка компании выросла на 8,9% – до 173,8 млрд руб. Чистая прибыль Ростелекома сократилась на 28% по сравнению с аналогичным периодом прошлого года и составила 12,5 млрд руб. Свободный денежный поток упал на 56% – до 23,4 млрд руб.

Сокращение прибыли обусловлено снижение операционной прибыли и ростом финансовых расходов на 59,4% год к году из-за обслуживания долга. Около половина его с плавающей ставкой. Таким образом, высокие ставки продолжат оказывать давление на прибыль Ростелекома. FCF сократился в результате двукратного роста капитальных затрат – до 38,4 млрд руб.

IPO «дочки» РостелекомаВместе с публикацией отчёта финансовый директор Ростелекома сообщил о планируемом выводе на IPO компании «РТК-ЦОД», которая работает в сфере облачных услуг и ЦОДов.

( Читать дальше )

Сургутнефтегаз рекомендовал рекордные дивиденды за 2023 г. +35% на акциях

- 15 мая 2024, 15:22

- |

Привилегированные акции Сургутнефтегаза выросли более чем на 4,5% на рекомендации дивидендов по итогам прошлого года.

Сегодня совет директоров Сургутнефтегаза рекомендовал дивиденды по обыкновенным акциям в размере 0,85 руб., по привилегированным – 12,29 руб. Текущая дивидендная доходность по «префам» составляет более 17%. Дата закрытия реестра для получения дивидендов назначена на 18 июля 2024 г.

КомментарийДивиденды рекомендованы в рамках моих ожиданий. Ещё в ноябре 2023 г. я писал: «Учитывая укрепление рубля, рост доходов от продажи нефти и получения выплат по демпферу, считаем, что дивиденд останется в диапазоне 12-13 руб.». В марте уже по итогам отчёта посчитал 12,29 руб.

С подписчиками Finrange Premium мы набирали позицию в среднесрочном портфеле ещё летом. В одно время было около 35% от портфеля. В спекулятивном держали более 50%, но затем по мере рост акций сокращали позиции.

Сегодня кульминация, привилегированные акции преодолели целевой ориентир в 70 руб. на рекомендации дивидендов за 2023 г. В связи с этим, я закрыл полностью позицию в среднесрочном портфеле с доходностью более 35%.

( Читать дальше )

Самолёт нарушил дивидендную политику? Дивидендов за 2023 год не будет

- 08 мая 2024, 16:02

- |

Стало известно, что совет директоров застройщика, несмотря на сильные финансовые результаты рекомендовал не выплачивать дивиденды за 2023 г.

Неожиданное решение от самого рентабельного девелопера России. Видимо высокая ключевая ставка ЦБ РФ, повышение первоначального взноса по ипотеке начали оказывать давление на маржинальность бизнеса? По итогам 2023 г. доля контрактов, заключенных с участием ипотечных средств, составила 89% — это большой риск.

Напомню, дивидендная политика учитывает долговую нагрузку Компании, при этом обеспечивает минимальный̆ уровень фиксированных дивидендных выплат. При соотношении Чистый̆ долг/скорректированная EBITDA < 1,0x на выплату дивидендов будет направлено не менее 50% чистой̆ прибыли предыдущего финансового периода по МСФО. При показателе 1,0х ≤ Чистый̆ долг/скорректированная EBITDA ≤ 2,0х — не менее 33%.

При этом, у застройщика соотношение чистый корпоративный долг/EBITDA на конец 2023 г. составило 1,07х, что является очень комфортным уровнем для любой отрасли. Более того, при любой̆ долговой̆ нагрузке сумма дивидендов Самолёта по дивполтике должна составить не менее 5 млрд руб.

( Читать дальше )

Финансовые результаты Газпрома за 2023 г. по МСФО. Будут ли дивиденды?

- 03 мая 2024, 12:42

- |

Вчера Газпром опубликовал финансовую отчётность за 2023 г. по МСФО. После этого акции Газпрома упали более чем на 3%.

Что с финансовыми результатами?Выручка компании упала на 27% по сравнению с 2022 г. – до 8,5 трлн руб. на фоне потери европейского рынка и снижения цен на газ. Показатель EBITDA из-за роста налогов и операционных расходов упал в 2 раза.

В результате чего, Газпром по итогам года получил чистый убыток в размере 629 млрд руб. против прибыли в 1,23 трлн руб. в предыдущем году. Кроме операционной деятельности, давление на прибыль оказали более низкие финансовые доходы по сравнению с 2022 г.

Что с дивидендами Газпрома?Несмотря на полученный убыток, участники рынка по-прежнему рассчитывают на дивиденды. Напомню, исходя из дивидендной политики, Газпром выплачивает дивиденды по итогам года в размере не менее 50% от скорректированной чистой прибыли по МСФО.

Таким образом, чистый убыток нужно вычистить на следующие статьи:

- Прибыль (убыток) по курсовым разницам, отражаемые в составе финансовых доходов и расходов;

( Читать дальше )

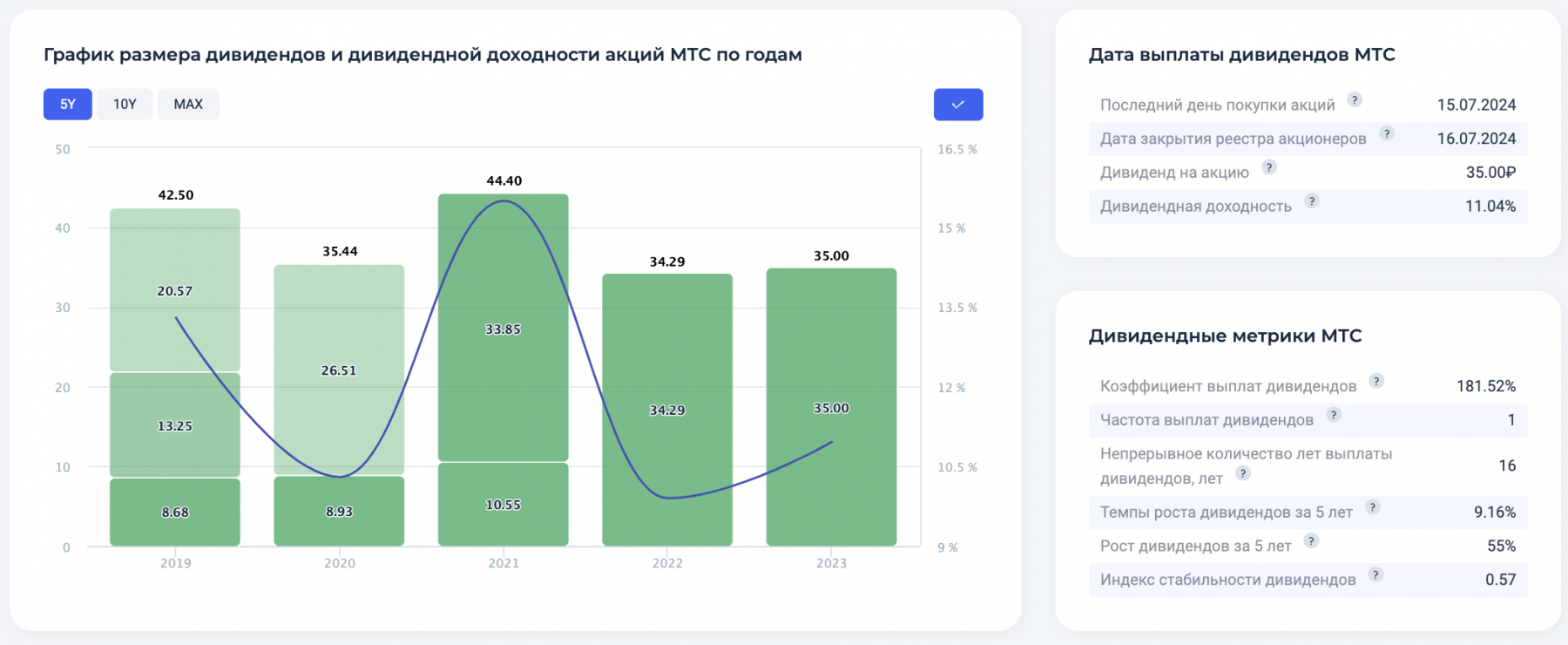

Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями?

- 24 апреля 2024, 09:31

- |

МТС вчера после основой торговой сессии объявил решение по дивидендам за 2023 г., а также представил новую дивидендную политику компании.

Что по дивидендам?

Совет директоров МТС вечером рекомендовал дивиденды за 2023 г. в размере 35 руб. на акцию. Текущая доходность составляет 11,25%. Дата закрытия реестра для получения дивидендов назначена на 16 июля 2024 г.

Более того, компания объявила о новой дивидендной политике МТС, которая предусматривает выплаты дивидендов в размере не менее 35 руб. на акцию на протяжении 2024-2026 гг.

Мнение

Высокие дивиденды были в рамках ожиданий. Об этом я писал ещё в январе: «Думаю, можно рассчитывать на дивиденды около 30-40 руб.».

Сейчас МТС заплатит больше полученной чистой прибыли уже за счёт привлечённых средств от IPO МТС-Банка. При распределении всей чистой прибыли за 2023 г., дивиденд на акцию мог бы составить около 32 руб.

Дальше, драйверов роста в акциях МТС я не вижу, только продажа башенного бизнеса. Поэтому вчера зафиксировал прибыль в спекулятивном портфеле, продав бумаги по 315 руб. Доходность позиции составила более 24%.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания