Блог им. Geolog72 |Беспрецедентный обвал российского рынка акций. Что делать?

- 25 февраля 2022, 08:30

- |

Вчера произошло то, чего не ждали – дневной обвал индекса Московской биржи на 45%. Российские акции упали в среднем на 30-50%, котировки Сбера, Газпрома, ВТБ, Роснефти, Лукойла, НОВАТЭКа и других голубых фишек обвалились на 50%.

Основную причину вы все знаете – военные действия на Украине. Оглядываясь назад, понимаешь, что данное событие можно было предсказать, но никто, в том числе мы, не хотели верить, что Россия может начать полномасштабные военные действия, которые приведут к невероятным последствиям для экономики и жителей страны, откинув нас в развитии на несколько лет назад. Но как говорят, задним числом всё было очевидно!

События уже разворачиваются по наихудшему сценарию. В связи с этим, мы видим беспрецедентный обвал российского фондового рынка, участники рынка заложили уже военные действия и будущие жёсткие санкции в отношении России. Дополнительное давление на котировки оказали массовые закрытия маржинальных позиций инвесторов. При этом, акции российских компаний в Лондоне и США стоят дешевле, чем в Москве.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

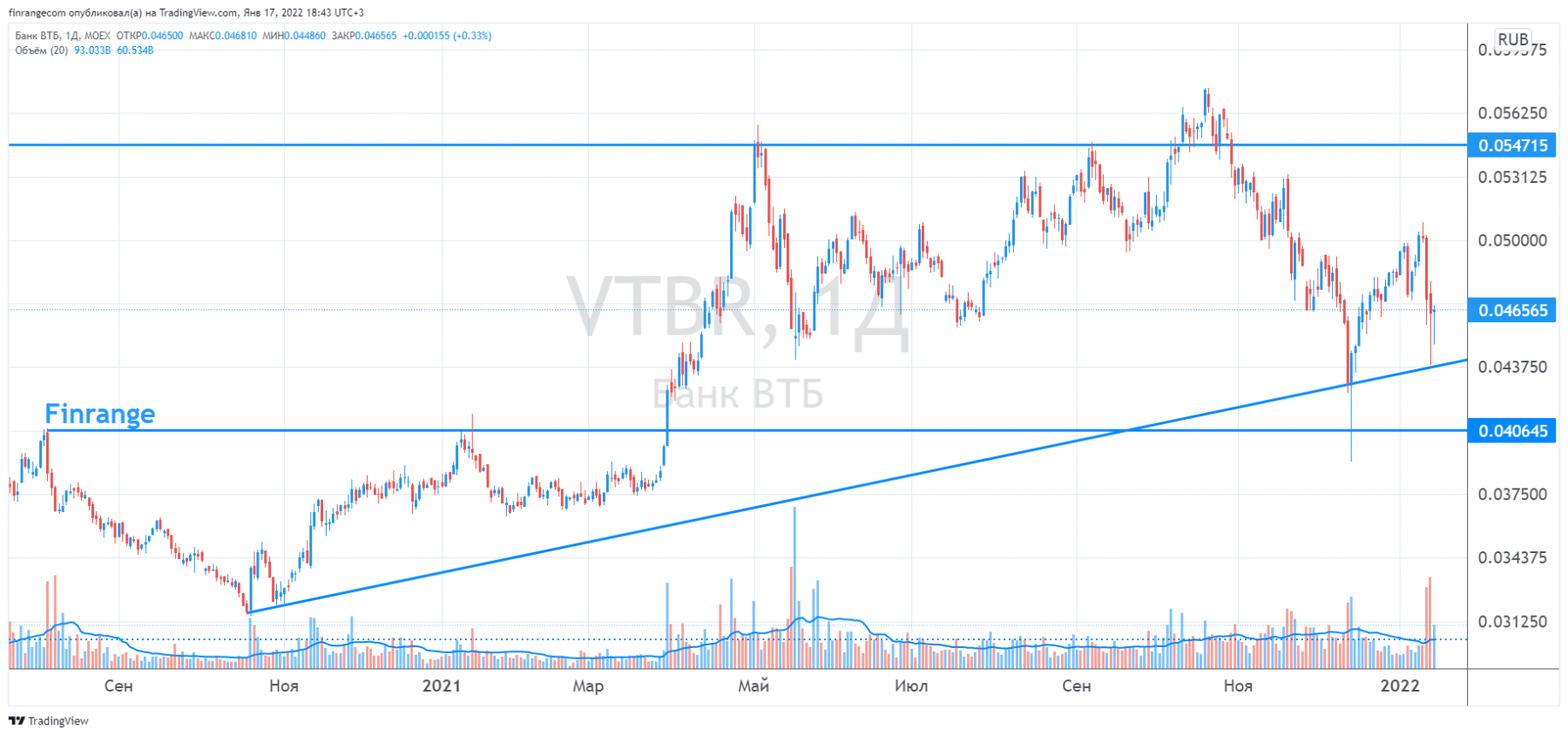

Блог им. Geolog72 |Финансовые результаты ВТБ за 2021 г. по РСБУ. Банк нас всех снова рзавёл?

- 18 января 2022, 00:09

- |

Банк объявил об увеличении чистой прибыли в 14 раз за декабрь 2021 г. – до 4 млрд руб. За год прибыль ВТБ выросла в 516 раз и составила 242,6 млрд руб.

Такие фантастические результаты банка обусловлены эффектом низкой базы 2020 г. на фоне создания резервов под обесценивание активов и невыплату кредитов из-за влияния пандемии коронавируса.

Кроме этого, ВТБ показал рост на операционном уровне. Чистые процентные доходы выросли на 23,8% по сравнению с предыдущим годом, в связи с увеличением кредитного портфеля на фоне роста процентах ставок. Комиссионные доходы увеличились на 12,6% за счёт роста доходов от рассчетно-кассового и брокерского обслуживания.

При этом нужно отметить, что расходы приблизительно остались на прежнем уровне, увеличившись на 1,5% год к году – до 217,1 млрд. руб.

Сам менеджмент заявил, что показатели банка по РСБУ имеют высокую степень корреляции с отчетностью Группы ВТБ по МСФО и публикуемые цифры являются индикатором отличных результатов Группы по итогам 2021 г.

( Читать дальше )

Блог им. Geolog72 |ВТБ: финансовые результаты за 4 мес. 2021 г. по МСФО. В ожидании высоких дивидендов

- 26 мая 2021, 17:26

- |

Банк сегодня сообщил о росте чистой прибыли почти в 3 раза по сравнению с аналогичным периодом прошлого года – до 114,6 млрд руб. Прибыль за апрель составила 29,5 млрд руб.

Сильные результаты ВТБ обусловлены ростом ключевых банковских доходов и стабилизацией ситуации с качеством кредитного портфеля. В частности, кредитный портфель банка с начала года увеличился на 3,4% – до 13,6 трлн руб. за счёт роста розничного кредитования на 6,8% – до 4,1 трлн руб. Таким образом, доля розницы в совокупном кредитном портфеле ВТБ выросла до 30%.

Чисты процентные доходы группы увеличились на 21% по сравнению с аналогичным периодом 2020 г. – до 196 млрд руб. Чистые комиссионные доходы составили 54,5 млрд руб., увеличившись на 35,2%.

Кроме этого, дополнительный эффект на прибыль ВТБ оказали созданные резервы 33,8 млрд руб. – это ниже на 45,8%, чем в прошлом году. При этом хотим отметить, что банк ещё не начал высвобождать резервы. В связи с этим есть потенциал по росту чистой прибыли в будущем.

( Читать дальше )

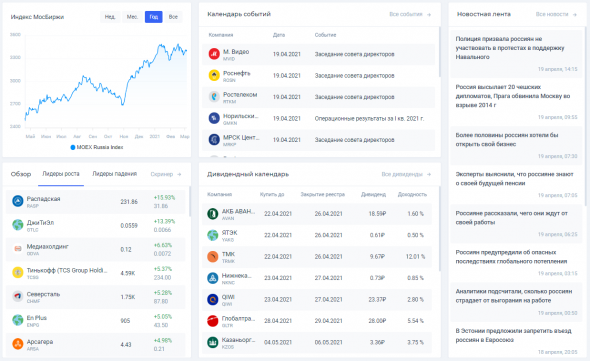

Блог им. Geolog72 |Комментарии по рынку акций: ВТБ, Группа Эталон, КАМАЗ

- 19 апреля 2021, 19:08

- |

Финансовые результаты ВТБ за I кв. 2021 г. Банк за отчётный квартал увеличил чистую прибыль на 113,8% по сравнению с аналогичным периодом прошлого года – до 85,1 млрд руб. – это больше, чем за весь 2020 г.

Сильные результаты ВТБ обусловлены двукратным сокращением отчислений в резервы на фоне одновременного роста комиссионных и процентных доходов на 19,1% и 21,6% соответственно. #VTBR

Операционные результаты Группы Эталон за I кв. 2021 г. Продажи застройщика сократились на 10% по сравнению с аналогичным периодом прошлого года – до 16,2 млрд руб. Поступления денежных средств на счета Эталона выросли всего на 2% – до 18 млрд руб.

Несмотря положительные рыночные условия, Группа Эталон снова хуже всех отчиталась об операционных результатах. При этом, компания отмечает, что уверена в способности выплатить гарантированные дивиденды.

( Читать дальше )

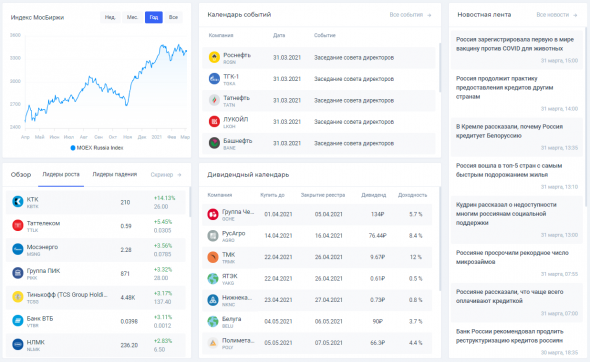

Блог им. Geolog72 |Комментарии по рынку акций: ВТБ , Транснефть, Татнефть

- 31 марта 2021, 19:26

- |

Финансовые результаты ВТБ за 2 мес. 2021 г. по МСФО. Сегодня банк сообщил, что за первые два месяца увеличили чистую прибыль на 50,5% по сравнению с аналогичным периодом прошлого года –до 58,4 млрд руб. – это больше чем за последние три квартала 2020 г.

Таким образом, ВТБ может показать рекордную квартальную прибыль. По словам менеджмента, сильные результаты обусловлены ростом кредитования на фоне более низких расходов на создание резервов. Напомним, что до этого, прибыль снижалась четыре квартала подряд. На фоне этого, акции ВТБ выросли более чем на 7%. #VTBR

Финансовые результаты Транснефти за 2020 г. по МСФО. Выручка компании за год сократилась на 10% по сравнению с 2019 г. – до 962 млрд руб. Чистая прибыль снизилась на 26% – до 133 млрд руб.

Снижение результатов Транснефти было ожидаемо, сокращение объемов транспортировки нефти связано с влиянием сделки ОПЕК+ и пандемии Covid-19.

( Читать дальше )

Блог им. Geolog72 |Новостной шум: Сбербанк, ВТБ, Mail, ОКЕЙ

- 10 ноября 2020, 00:07

- |

Финансовые результаты Сбербанка за 10 мес. 2020 г. по РСБУ. За январь-октябрь Сбер получил 641,1 млрд руб. чистой прибыли, что на 13,2% меньше результата за аналогичный период в прошлом году. При этом, все остальные показатели продолжают демонстрировать рост.

Снижение прибыли, как и во всём банковском секторе связано с созданием резервов. За 10 мес. 2020 г. резервы выросли в 5,3 раза – до 527,8 млрд руб. Учитывая текущий рост заболевших коронавирусом, создание резервов продолжится. #SBER

Финансовые результаты ВТБ за III кв. 2020 г. по МСФО. Банк снизил чистую прибыль на 66% по сравнены с аналогичным периодом прошлого года –17,2 млрд руб. Причины снижения прибыли остаются всё те же – создание резервов под невыплаты по кредитам.

( Читать дальше )

Блог им. Geolog72 |Новостной шум: ВТБ, РусГидро, Группа ЛСР, ФосАгро, Сбербанк

- 20 октября 2020, 19:46

- |

Прогнозы по прибыли и дивиденды ВТБ. Член правления банка Дмитрий Пьянов сообщил, что ВТБ хочет вернуться к выплате дивидендов на уровне 50% чистой прибыли по итогам 2020 г. Также менеджмент ВТБ дал прогнозы по прибыли на 2021-2022 гг. в размере 250-300 млрд руб. На фоне этого, акции ВТБ сегодня растут более чем на 6%.

Новая стратегия РусГидро. Сегодня стало известно, что совет директоров РусГидро до конца 2020 г. рассмотрит новую стратегию компании, при этом, дивидендная политика останется прежней. Участники рынка в ожидании новой стратегии задрали котировки РусГидро на 3%.

Операционные результаты Группы ЛСР за 9 мес. 2020 г. Девелопер увеличил продажи за отчётный период на 16% по сравнению с аналогичным периодом прошлого года – до 66 млрд руб. В общей сложности ЛСР за январь – сентябрь реализовала на 7% больше недвижимости – до 590 тыс. кв. м. Основной прирост продаж пришёлся на Санкт–Петербург, это на 38% больше, чем за январь – сентябрь прошлого года. В связи с сильным результатами,

( Читать дальше )

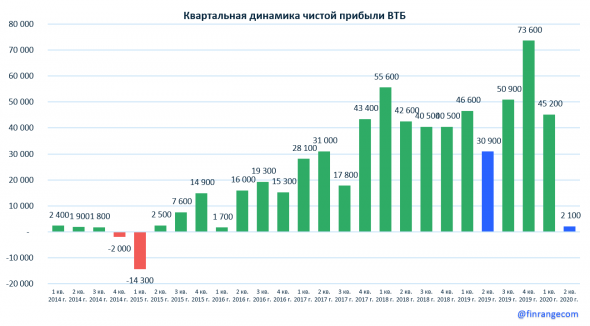

Блог им. Geolog72 |Обзор ВТБ: финансовые результаты за II кв. 2020 г. по МСФО. Чистая прибыль упала в 14 раз

- 07 августа 2020, 13:34

- |

ВТБ опубликовал финансовые результаты за II кв. 2020 г. по МСФО. Чистая прибыль банка за отчётный период упала в 14 раз по сравнению с аналогичным периодом прошлого года – до 2,1 млрд руб. Это самая низкая квартальная чистая прибыль с 2016 г., когда банк начал только выходить после кризиса 2014 г.

Результаты были ожидаемы, но оказались хуже консенсус-прогноза, который предполагал квартальную прибыль банка на уровне 6,7 млрд руб. Основное влияние на падение прибыли оказали резервы, которые ВТБ создал в размере 68,8 млрд руб.

По словам менеджмента ВТБ, все резервирования разбиты на несколько стадий: резервы по кредитам физлиз; резервы по кредитам юрлиц; обесценение нефинансовых, непрофильных активов, которое состоится по итогам 2020 г. В связи с этим, мы ожидаем, что отрицательная динамика финансовых показателей год к году сохранится.

На фоне возникших трудностей в экономике и финансовом секторе, в частности, правительство распорядилось сократить дивиденды за 2019 г. в 5 раз – до 10% от чистой прибыли по МСФО. Снижение дивидендных выплат связанно с необходимостью поддержания высокой достаточности капитала банка. Об этом мы писали ранее.

( Читать дальше )

Блог им. Geolog72 |ВТБ "нарисовал" прибыль за 2019 г., что в свою очередь ему позволит выплатить рекордные дивиденды

- 26 февраля 2020, 17:41

- |

ВТБ отчитался о финансовых результатах за 2019 г. по МСФО. Прибыль банка превзошла собственный прогноз и составила 201,2 млрд руб., увеличившись на 13% по сравнению с 2018 г. Основной вклад пришёлся на чистый комиссионный доход, который вырос на 29,2% – до 108,5 млрд руб. за счёт операций с ценными бумагами, страховыми продуктами и консолидацией приобретенных банков. Чистые процентные доходы группы ВТБ показали околонулевую динамику по итогам 2019 г., увеличившись на 0,2% – до 440,6 млрд руб., но показал рост в IV кв. на 7% — до 116,8 млрд руб.

Также приличный вклад в прибыль банка внесли сокращение отчислений на 20,2 млрд руб. в резервы и доход от продажи доли в Tele2 в размере 12,5 млрд руб. В связи с выполнением плана по прибыли, по нашим расчётам ВТБ заплатит дивиденд в размере 0,00387 руб. на акцию. Текущая дивидендная доходность составляет 8,2%.

( Читать дальше )

Блог им. Geolog72 |ВТБ: Финансовые результаты за 9 мес. 2019 г. по МСФО. Не теряем оптимизма - цель 200 млрд!

- 12 ноября 2019, 11:55

- |

Прибыль банка за январь — сентябрь снизилась на 4% по сравнению с аналогичным периодом прошло года – до 128 млрд руб. Розничный и корпоративный кредитные портфели выросли, доля неработающих кредитов (NPL) в совокупном кредитном портфеле на 30 сентября 2019 г. снизилась до 5,5%.

Снижение прибыли обусловлено сокращением маржи с 3,9% до 3,3%, что стало следствием снижения процентных доходов до 323,8 млрд руб., по сравнению с 330 млрд руб. за 9 мес. 2018 г. Еще одним негативным фактором выступил рост процентных расходов на 23,7% — до 481,2 млрд руб. При этом операционные и комиссионные доходы показали рост на 0,4% и 6,5% соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс