Блог им. Geolog72 |Финансовые результаты РусГидро за III кв. 2023 г. по МСФО. Есть ли потенциал в акциях?

- 30 ноября 2023, 12:19

- |

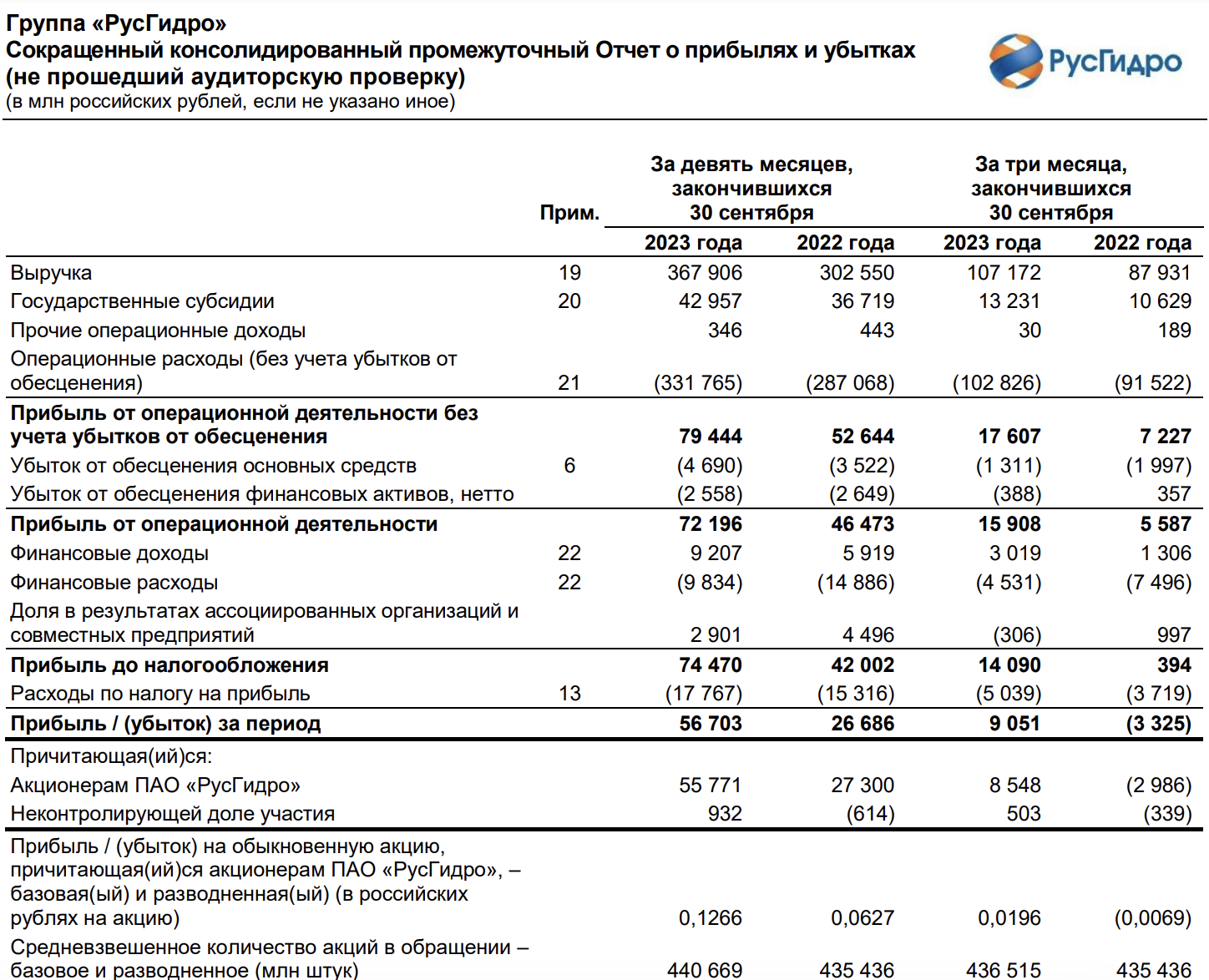

• Общая выручка: 107,2 млрд руб. (+21,9% г/г)

• Показатель EBITDA: 26,8 млрд руб. (+79,9% г/г)

• Чистая прибыль: 9,1 млрд руб. (убыток 3,3 млрд руб. годом ранее)

Компания опубликовала сильные финансовые результаты на фоне индексации тарифов на Дальнем Востоке в 2023 г., которые частично компенсировали рост экономически обоснованных затрат в прошлые периоды. В результате за 9 мес. 2023 г. прибыль увеличилась более чем в 2 раза по сравнению с аналогичным периодом прошлого года — до 56,7 млрд руб.

Тем не мене, свободный денежный поток остается в минусе из-за больших капитальных затрат. Чистый долг за квартал вырос на 63 млрд руб. до 289 млрд руб. Стоимость беспоставочного форварда перед ВТБ составила 6,2 млрд руб. На счетах компании хранилось 25,1 млрд руб. Соотношение чистого долга к EBITDA достигло 2,4х на конец отчетного период.

Поэтому несмотря на рост финансовых показателей, мы не видим потенциала в акциях. Рост ключевой ставки приведёт к росту финансовых расходов в IV кв. 2023 г., что в свою очередь приведёт к снижению чистой прибыли. Соответственно, дивдоходность по году будет существенно ниже ключевой ставки ЦБ РФ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Финансовые результаты МТС за III кв. 2023 г. по МСФО. Стоит ли покупать акции?

- 20 ноября 2023, 14:50

- |

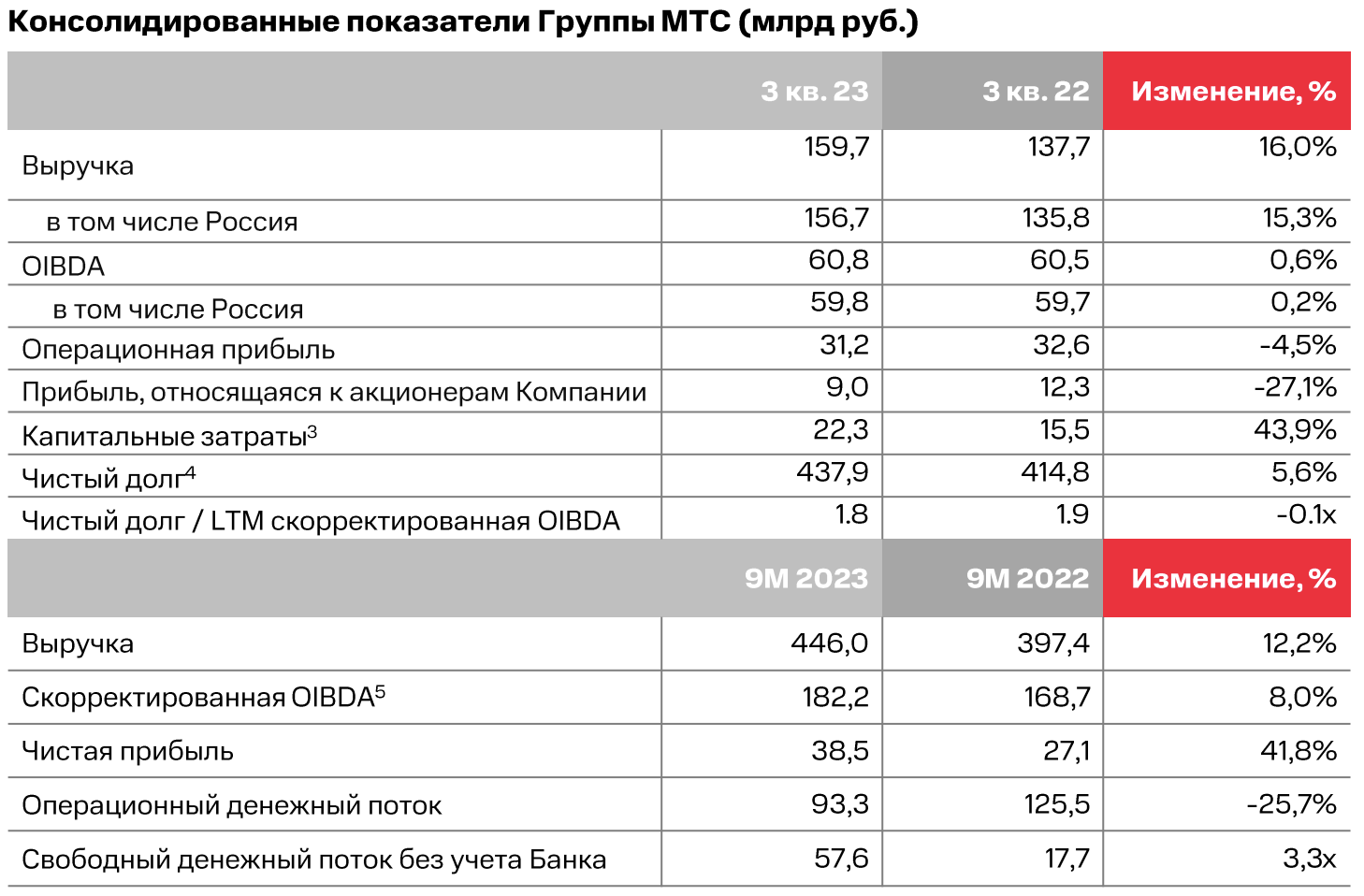

— Выручка: 159,7 млрд руб. (+16% г/г)

— OIBDA: 60,8 млрд руб. (+0,6% г/г)

— Чистая прибыль 9 млрд руб. (-27,1% г/г)

Компания за отчётный квартал восстановила выпадающие доходы прошлого года. Рост выручки связан с восстановлением продаж в розничном бизнесе, увеличением розничного кредитного портфеля и ростом комиссионных доходов в Финтехе, а также развитие рекламного бизнеса.

Несмотря на рост доходов, прибыль МТС упала. Это было ожидаемо, на фоне рост ключевой ставки, у компании выросли процентные расходы и амортизационные отчисления.

Кроме этого, МТС продолжает каждый квартал увеличивать чистый долг. За июль — сентябрь он вырос на 5,3% — до рекордных 438 млрд руб. Долговая нагрузка по коэффициенту поднялась до 1,84х. В следующем году компания планирует погасить более 160 млрд руб. Соответственно, МТС придётся привлекать денежные средства уже по более высоким ставкам. Это в свою очередь будет оказывать давление на свободный денежный поток и чистую прибыль компании.

Чтобы сократить долговую нагрузку и выплатить высокие <a href=«finrange.

( Читать дальше )

Блог им. Geolog72 |Результаты наших портфелей на рынке РФ за 23 - 27 октября 2023 г.

- 29 октября 2023, 18:37

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 001 422,10 руб.

- Результат за неделю +8 306,7 руб.

- Доходность портфеля: +150,18%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 9 957 916,46 руб.

- Результат за неделю +96 656,38 руб.

- Доходность портфеля: +895,79%

( Читать дальше )

Блог им. Geolog72 |Почему мы купили акции Магнита?

- 25 октября 2023, 15:47

- |

Магнит в этом году объявил тендерное предложение о приобретении у нерезидентов до 10% акций Магнита по цене 2 215 руб., с дисконтом к рынку в 50%.

Таким образом, общая сумма около 22,5 млрд руб. Более того, купив акции с дисконтом, Магнит может получить бумажную прибыль. Оставшуюся часть денежных средств, Магнит может направить на дивиденды.

После завершения первого выкупа 21,9 млн акций (21,5% от выпущенных бумаг) в рамках тендерного предложения, Магнит объявил, что готов выкупить ещё до 7,9% от всех выпущенных и находящихся в обращении бумаг у нерезидентов по цене первого раунда за 2215 руб.

8 ноября Магнит закроет сбор заявок, 15 ноября объявит итоговый размер выкупа, а к 30 ноября планирует завершить все расчеты. Также, в будущем выкупленный пакет может быть погашен, что увеличит прибыль на акцию и потенциальные дивиденды — это был бы самый позитивный сценарий для акционеров.

На фоне вышеперечисленного мы купили акции Магнита в среднесрочный портфель на 15%. На последнем росте скинули 5%, ждём завершения выкупа у нерезидентов и возобновления выплаты дивидендов Магнитом.

( Читать дальше )

Блог им. Geolog72 |И такое бывает… «префы» Сургута за день +6%

- 25 октября 2023, 07:38

- |

🤔И такое бывает… «префы» Сургутнефтегаза за день +6%

Приветствую трейдеры и инвесторы!

Последнее время привилегированные акции Сургутнефтегаза корректировались вслед за укреплением российского рубля, но вчера котировки выросли на 6% за один день без каких-либо новостей. Возможно, инсайдеры начали покупать под отчёта за 9 мес. 2023 г. по РСБУ? — с другой стороны, только за 6 мес. недавно вышел отчёт.

Так случилось, что у меня по плану было снова увеличить долю в «префах» Сургутнефтегаза около 53 руб., так как на прошлой неделе сокращал позицию по 55 руб. В результате, как только акции начали отскакивать от запланированного уровня, мы с подписчиками Finragne Premium купили их по 53,2 руб. на 5% от среднесрочного портфеля, тем самым увеличив долю до 30%.

Напомню, основную позицию мы держим давно, один из первых обзоров был ещё в июне 2023 г., последний разбор отчёта — в октябре 2023 г.

🗣 А вы держите «Префы» Сургутнефтегаза?

С уважением, Дмитрий Finrange! Основатель сервиса по анализу акций Finrange.

( Читать дальше )

Блог им. Geolog72 |Как отразится война в Израиле на российском рынке?

- 08 октября 2023, 20:36

- |

В Израиле официально объявлена война. Такое решение принял кабинет безопасности Израиля путем голосования. О решении было объявлено 8 октября канцелярией премьер-министра страны Биньямина Нетаньяху.

Чтобы понять, как война в Израиле отразиться на нашем рынке, нужно смотреть на экспортируемые и импортируемые товары в стране.

Мы бы выделили следующие экспортируемые товары по данным за 2022 г., которые могут оказать прямо или косвенно влияние на российские компании:

— 14,7% (10,8 млрд долл.): Алмазы обработанные или необработанные, но неоправленные или незакрепленные;

— 4,38% (3,22 млрд долл.): Готовые связующие вещества для производства литейных форм или литейных стержней; продукты и препараты химические, химической или смежных отраслей промышленности (включая препараты, состоящие из смесей природных продуктов), в другом месте не поименованные;

— 3,46% (2,55 млрд долл.): Удобрения минеральные или химические, содержащие два или три питательных элемента азот, фосфор и калий; удобрения прочие; товары данной группы в таблетках или аналогичных формах или в упаковках.

( Читать дальше )

Блог им. Geolog72 |Результаты наших портфелей на рынке РФ за 25 - 29 сентября 2023 г.

- 02 октября 2023, 08:55

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 1 948 143,29 руб.

- Результат за неделю +376 877,29 руб.

- Доходность портфеля: +143,52%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 9 632 429,83 руб.

- Результат за неделю +659 769,39 руб.

- Доходность портфеля: +863,24%

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сургутнефтегаза за 6 мес. 2023 г. Что кубышкой? Прогноз дивидендов

- 01 октября 2023, 15:46

- |

Привилегированные акции Сургутнефтегаза с начала недели выросли более чем на 19% на фоне положительного новостного потока, сохраняющейся положительной динамики цен на нефть и девальвации рубля.

О потенциальной переоценке «кубышки» и высоких дивидендах за 2023 г. мы писали ещё в обзоре по результатам Сургутнефтегаза за 2022 г. по РСБУ.

Основной рост начался с разворотом рынка. Так как во время коррекции акции были сильнее рынка, а с разворотом «префы» Сургута обгоняли его. Поддержку оказывали несколько событий.

Сначала вышли данные по бюджету России на 2024 г., из которых стало понятно, что курс доллара вряд ли опуститься ниже 90 руб. Также, это подтверждает прогноз Минэкономразвития, который ожидает курс доллара в районе 94 руб. на конец 2023 г. Далее министерство видит равновесный курс на валютном рынке в 2024 – 2026 годах на уровне 90-92 руб.

Затем, ускорения придали рекордные данные по прибылям РСБУ нефтяных компаний ХМАО за 7 мес. 2023 г., из которых можно было сделать вывод о прибыльности Сургутнефтегаза.

( Читать дальше )

Блог им. Geolog72 |Почему акции Совкомфлота выросли на 7% за день?

- 26 сентября 2023, 18:39

- |

Вчера вышло интервью с главой Совкомфлота Игорем Тонковидовым. Хотим перечислить основные тезисы из него:

1. Прибыль на акцию во II пол. 2023 ожидается на уровне I пол. 2023 г. — 18 руб. на акцию. Таким образом, можно ожидать дивиденды за год в районе 18 руб. – это совпало с нашим прогнозом.

2. Капитальные затраты компании прогнозируются на уровне $500-600 млн в год. Таким образом, за счёт реализации инвестиционной программы, Совкомфлот планирует увеличить долю рынка с 12%.

3. Рост флота. Сейчас у компании 100 крупнотоннажных танкеров. В рамках судостроительной программы до 2025 г. компания планирует получить серию арктических газовозов, заказанных на судостроительном комплексе Звезда для проекта «Арктик СПГ – 2». Дополнительно к ним — три танкера-продуктовоза типоразмера MR, дедвейтом около 50 тыс. т. До конца 2023 г. флот также пополнит один танкер типоразмера Афрамакс с двигателем на сжиженном природном газе. В дальнейшем компания нацелена на продолжение работы по обновлению и пополнению танкерного флота.

( Читать дальше )

Блог им. Geolog72 |Результаты наших портфелей на рынке РФ за 11 - 15 сентября 2023 г.

- 17 сентября 2023, 15:55

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 1 636 418,89 руб.

- Результат за неделю 79 648,8 руб.

- Доходность портфеля: +104,55%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 9 070 723,65 руб.

- Результат за неделю +66 620,65 руб.

- Доходность портфеля: +807,07%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс