Блог им. Happycoin |Консервативные акционеры McDonald’s предложили компании покупать биткоины

- 12 апреля 2025, 13:31

- |

Консервативные акционеры McDonald’s выразили желание, чтобы сеть ресторанов быстрого питания рассмотрела возможность покупки биткоинов, однако из документов, поданных в Комиссию по ценным бумагам и биржам США, следует, что компания в целом не заинтересована в обсуждении такого предложения.

Всё началось с того, как Национальный центр общественной политики, консервативный аналитический центр и акционер McDonald’s направил руководству сети бургерных письмо с призывом покупать биткоины.

Это далеко не первый случай, когда акционеры просят корпорацию начать приобретать биткоины: в декабре прошлого года эта идея обсуждалась в Microsoft, однако акционеры организации проголосовали против такого шага.

Компании начали обдумывать покупку биткоинов после того, как победа президента США Дональда Трампа в ноябре прошлого года помогла поднять цену BTC до исторического максимума.

Возвращаясь к McDonald’s, получив предложение о приобретении биткоинов, юридические представители сети забегаловок направили письмо в Комиссию по ценным бумагам и биржам США с просьбой подтвердить, что Отдел корпоративных финансов регулятора не будет «рекомендовать какие-либо принудительные меры», если компания избежит публичного обсуждения этой идеи на предстоящем ежегодном собрании акционеров в мае.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Happycoin |Майк Макглоун из Bloomberg прогнозирует возврат биткоина к $10 000

- 08 апреля 2025, 07:35

- |

Стратег Bloomberg Майк Макглоун проанализировал поведение рынка криптовалют на фоне громких макроэкономических событий, в числе которых повышение тарифов президентом Трампом, вызвавшее падение акций и цифровых активов.

Биткоин, например, за последние семь дней потерял 6% своей долларовой стоимости. За тот же период другие криптовалюты понесли более ощутимые потери: эфириум (ETH) упал на 16%, Solana (SOL) — на 16,1%. На основании этого Макглоун предположил, что криптосектор может столкнуться с ещё большим погружением в красную зону, уступив свои позиции казначейским векселям.

Когда происходят сдвиги парадигмы, вероятно, лучше не рисковать оказаться на неправильной стороне истории, особенно если это просто возврат к среднему значению нелепых дорогих рисковых активов. Криптовалюты — одни из самых рискованных. Казначейские облигации наоборот. Майкл Сэйлор весь в биткоинах, Уоррен Баффет — в казначейских облигациях.

Что означает HODL? — написал Макглоун. — Все настроены на долгосрочную перспективу, пока всё растёт. Не думал, как биткоин поднимется с $10,000 до $100,000 в 2020 году, но это случилось. Теперь я вижу возврат к $10,000.

( Читать дальше )

Блог им. Happycoin |На графике биткоина сформировался смертельный крест. Чего ждать?

- 07 апреля 2025, 15:48

- |

Недавно замеченная модель смертельного креста на графике биткоина (BTC) может предвещать новые потери для первой криптовалюты.

В конце выходных BTC впервые за несколько недель упал ниже $80,000, что повлекло за собой общий спад криптовалютного рынка на $300 млрд.

На текущий момент цена биткоина колеблется около отметки $77,000, показав снижение на 6,3% за последние 24 часа торгов при высоком объёме.

Дневной график цены BTC. Источник: CoinGecko

Фигура «смертельный крест» на графике возникает, когда 50-дневная простая скользящая средняя (SMA) актива пересекает вниз свою 200-дневную SMA, что, как правило, сигнализирует о начале продолжительного спада.

Этот паттерн был замечен криптовалютным аналитиком Али Мартинесом в момент падения биткоина ниже поддержки на $80,000.

( Читать дальше )

Блог им. Happycoin |Искусственный интеллект сделал прогноз цены биткоина к 30 апреля

- 02 апреля 2025, 07:06

- |

Вечером 1 апреля биткоин (BTC) поднялся выше отметки $85,000, в результате чего убытки с начала года снизились до 9,90%.

Ценовой график BTC с начала года. Источник: CoinGecko

За прошлые выходные рынок криптовалют потерял $100 млрд стоимости после потери 27 марта ещё $100 млрд. Макроэкономические проблемы и беспокойство по поводу воздействия пошлин не внушают рынка оптимизма.

В этих тревожных условиях инструменту прогнозирования цен на основе искусственного интеллекта поставили задачу спрогнозировать цену BTC к концу апреля.

Всего были задействованы четыре крупных языковых модели. Средний 30-дневный прогноз цены, установленный ими, составляет $87,512, что эквивалентно росту на 3,86% относительно текущей цены.

Claude 3.5 Sonnet от Anthropic установил самую высокую целевую цену на уровне $89,500, что подразумевает рост на 6,22%. Институциональное принятие и ожидаемое снижение процентных ставок всё же не отменяют медвежий уклон.

Флагманская модели OpenAI ChatGPT-4o Mini установила самую низкую целевую цену на уровне $86,058. Если она будет достигнута, это будет означать рост на 2,14%.

( Читать дальше )

Блог им. Happycoin |Почему биткоин не реагирует на новости о покупке BTC компаниями?

- 28 марта 2025, 11:21

- |

Директор финансовой платформы Quantum Economics Мати Гринспан ответил на мучающий многих трейдеров вопрос о том, почему курс биткоина перестал реагировать на новости о покупке BTC крупными компаниями.

Когда производитель электромобилей Tesla сообщил о приобретении биткоинов на сумму $1,5 млрд в феврале 2021 года, цена монеты подскочила на 20%. А после того, как 26 марта сеть магазинов по продаже видеоигр GameStop анонсировала план инвестиций в криптовалюту, стоимость BTC не то что не выросла, но даже упала на 0,5%. Гринспан объясняет этот парадокс тем, что рынок биткоина претерпел сильные изменения за последние несколько лет.

Объём транзакций, обработанных в блокчейне биткоина, составляет около $14 млрд в сутки, и это не учитывая оборот монет и паёв ETF на биржах. Поэтому даже если бы GameStop пошла ва-банк и вложила все деньги в BTC, то это не вызвало бы значительных изменений, — заявил Гринспан.

Мати Гринспан

Торговцы цифровыми активами восприняли без энтузиазма стратегию капиталовложений в биткоины, разработанную сотрудниками GameStop, потому что в её описании не было указано, сколько именно денег фирма будет инвестировать в BTC.

( Читать дальше )

Блог им. Happycoin |Биткоин ведёт себя как технологическая акция

- 25 марта 2025, 19:59

- |

Биткоин часто сравнивают с цифровым золотом, потому что он также выступает средством сбережения. Однако, когда в этом году его цена упала почти на 19% относительно рекордного максимума в $108,786, этот статус был подвергнут сомнению.

Так, ведущий криптоаналитик Standard Chartered сказал, что пока биткоин не является активом-убежищем.

Биткоин почти всегда больше коррелирует с Nasdaq, чем с золотом, — написал руководитель отдела исследований цифровых активов Standard Chartered Джефф Кендрик.

С момента инаугурации Трампа индекс Nasdaq 100 упал почти на 7%, за это же время крипторынок потерял на 20%. На фоне этого золото же бьёт новые рекорды, особенно в этом месяце.

Тем не менее Кендрик уверен, что в конечном итоге инвесторы могут использовать биткоин в качестве хеджирования от проблем в сфере традиционных финансов. Например, как это было с крахом Silicon Valley Bank.

Другие эксперты считают, что биткоин ведёт себя в большей степени как технологическая акция, и у него ещё есть время для становления в качестве актива-убежище.

( Читать дальше )

Блог им. Happycoin |В биткоины оказалось инвестировать выгоднее, чем в компанию Tesla

- 25 марта 2025, 12:11

- |

Сотрудники финансовой корпорации Standard Chartered пришли к выводу о том, что в биткоины инвестировать выгоднее, чем в акции компании Tesla.

Ради эксперимента работники Standard Chartered заменили акции Tesla криптовалютой в индексе «Великолепная семёрка» (Mag 7), который, помимо колебаний курса активов производителя электромобилей, отслеживает динамику изменения стоимости ценных бумаг таких американских мастодонтов, как Apple, Microsoft, Nvidia, Amazon, Alphabet и Meta*.

Статистика говорит о том, что индекс Mag 7B, в котором место акций Tesla заняли монеты BTC, превзошёл классическую «Великолепную семёрку» по величине прибыли примерно на 5% за семь лет, если учитывать данные, начиная с 18 декабря 2017 года, когда курс биткоина достиг исторического максимума на отметке $19,694. Кроме того, Mar7B на удивление отличался меньшим уровнем волатильности.

График роста индекса Mag 7B (синяя линия) и Mag 7 (зелёная)

Мы выяснили, что Mag 7B менее волатилен и более выгоден, чем Mag 7. Это означает, что инвесторам стоит рассматривать BTC как инструмент хеджирования рисков, связанных с капиталовложениями в традиционный финансовый сектор, когда они включают в портфель акции технологических предприятий.

( Читать дальше )

Блог им. Happycoin |Но не все так просто, как ты думаешь. Давай взглянем на реальность.

- 23 марта 2025, 18:14

- |

Биткоин-максималист Макс Кайзер, работающий советником президента Сальвадора Найиба Букеле, посоветовал правительству России выпустить обеспеченный золотом стейблкоин.

Стейблкоин, обеспеченный золотом, опередит в конкурентной борьбе привязанные к курсу доллара криптовалюты на мировых рынках: России, Китаю и Ирану стоит взять это на заметку. Он [основанный на золоте цифровой актив] будет защищать от инфляции, в отличие от доллара. Ваша покупательская способность гарантированно снижается [если вы храните доллары], — написал Кайзер.

Макс уверен, что подкреплённые драгоценным металлом стейблкоины обладают наиболее высоким потенциалом, потому что:

- Курс биткоина слишком волатилен для выпуска стейблкоина на базе BTC.

- Золото пользуется большим уровнем доверия, нежели американский доллар.

- Россия, Китай и Иран не будут пользоваться основанным на долларе стейблкоином.

По словам Кайзера, РФ и КНР хранят в совокупности 50,000 тонн золота стоимостью $4,9 трлн, поэтому они могут без проблем выпустить обеспеченные драгоценным металлом стейблкоины в пику привязанным к курсу доллара криптовалютам.

( Читать дальше )

Блог им. Happycoin |Coinbase: 83% компаний планируют увеличить свои крипторезервы в 2025 году

- 19 марта 2025, 12:20

- |

Согласно отчёту американской криптобиржи Coinbase и консалтинговой компании EY-Parthenon, институциональные инвесторы всё больше верят в криптовалюту — 83% из них планируют увеличить вложения в цифровые активы в этом году. В опросе участвовали представители 352 компаний.

Более половины (59%) опрошенных планируют в этом году выделить не менее 5% своих активов под управлением на приобретение криптовалюты. Почти 75% респондентов заявили, что их компании владеют цифровыми активами, причём это не только биткоин или эфириум. Одни из самых популярных альткоинов среди них – Solana и XRP.

84% респондентов заявили, что владеют стейблкоинами, либо рассматривают такую возможность.

Компании используют стейблкоины для различных целей, помимо упрощения криптовалютных транзакций, в том числе для получения прибыли (73%), обмена валюты (69%), внутреннего управления денежными средствами (68%) и внешних платежей (63%), — говорится в отчёте.

Опрос показал, что сейчас только 24% институциональных инвесторов используют платформы DeFi, но ожидается, что в ближайшие два года этот показатель вырастет почти до 75%.

( Читать дальше )

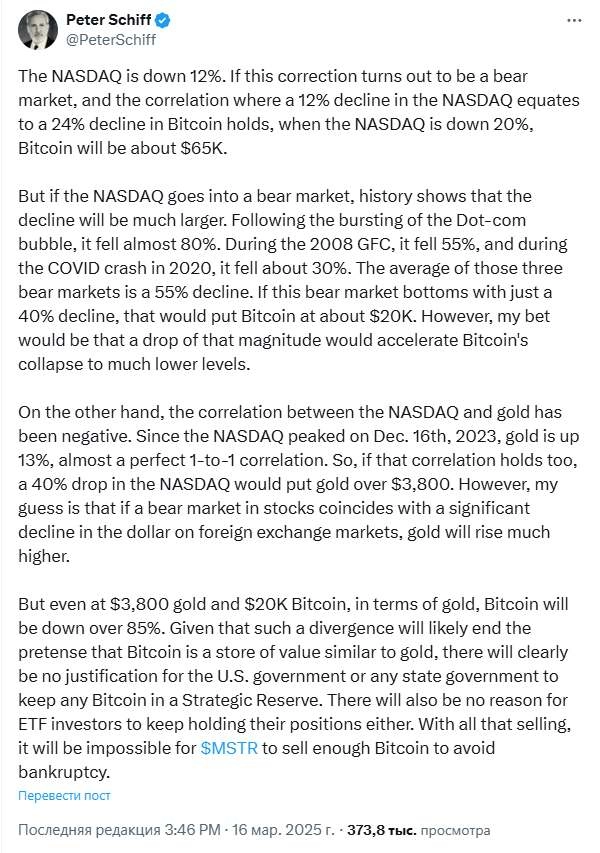

Блог им. Happycoin |Питер Шифф считает, что падение NASDAQ на 20% уронит биткоин до $65000

- 17 марта 2025, 13:54

- |

Экономист, сторонник золота и противник биткоина Питер Шифф написал, что продолжительный спад Nasdaq может серьёзно повлиять на цену главной криптовалюты.

NASDAQ упал на 12%… если корреляция, при которой падение NASDAQ на 12% соответствует падению биткоина на 24%, сохранится, то когда NASDAQ упадёт на 20%, биткоин будет стоить около 65 тыс. долларов.

Кроме того, экономист прогнозирует, что если Nasdaq покажет ещё большее падение на 40%, это приведёт к откату биткоина примерно до $20,000. Более того, он ставит на то, что падение такого масштаба ускорит крах биткоина до гораздо более низких уровней.

В этой ситуации Питера Шиффа особенно радует динамика золота, которое двигалось обратно пропорционально индексу Nasdaq, прибавив 13%. По его расчётам, если эта тенденция сохранится и фондовый рынок упадёт, золото может подорожать до $3800.

Шифф давно позиционирует золото как надёжное средство хеджирования в период экономической неопределённости, отказывая биткоину в аналогичных свойствах. По его мнению, растущее расхождение между золотом и биткоином ещё больше подорвет доверие к биткоину.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс