Ахметов Шамиль,

Допустим, Эмитент (Э) выдал 500 млн займа (процент должен быть рыночным, чтобы не привлечь внимания, я думаю). На этот займ...

Power_ON, вы сами ответили на свой вопрос — 1 млрд + купоны = 500 млн. + проценты по займу.

Кстати, займы — это не кредиты, условия можно придумать любые)

И да, купоны будут меньше процентов по займам на 500 млн. — это беспроцентные займы сложно выдавать — там налоговая проверку начинает экономической обоснованности, а с процентами — вполне возможно.

Так что вся сумма вернется как займ. Ну и часть возможно выведется с третьего лица — тоже ничего страшного, будут деньги)

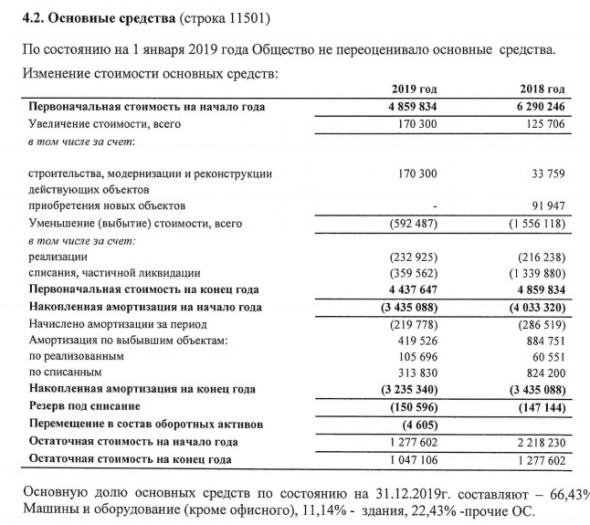

По поводу дыры в бюджете — тоже не совсем так, облигации будут в обязательствах, выданный займ — во вложениях. Так что в части баланса все в порядке, в части движения денежных средств — тоже.

По идее в общей массе будет незаметно — я смотрел отчетность ФПК — там все и так раскидано на дочерние организации, одной больше, одной меньше..