Инвестор Сергей

Как освободить купонный доход облигаций от налога?

- 16 августа 2021, 11:37

- |

2021 год (спасибо правительству) начался с новых налогов для инвесторов. С этого года купонный доход облигаций подлежит налогообложению, в том числе и облигаций федерального займа (ОФЗ).

Напомню, что купонный доход теперь облагается НДФЛ по ставке 13% (15% с суммы, превышающей 5 млн руб).

Есть ли способы освободить данный доход от уплаты налога? Да, но с нюансами.

1️⃣ Можно ли освободить купонный доход от уплаты налога при применении вычета по долгосрочному владению (ЛДВ)?

Данная льгота дает право освободить от уплаты НДФЛ прибыль от купли-продажи ценной бумаги, если вы владели ценной бумагой более 3 лет. Но не доходы от полученных купонов.

Однако накопленный купонный доход (НКД), который вы можете получить при продаже ценных бумаг, подпадает под вычет и подлежит освобождению от уплаты НФДЛ.

НКД — это часть купонного процентного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купона.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 31 )

Ставки по вкладам вернулись на уровень до пандемии. Может стоит вернуться в банк?

- 13 августа 2021, 11:22

- |

Банки поднимают ставки по вкладам. В августе средняя доходность по депозитам в крупных российских банках в августе достигла 5,75%. Таким образом, ставки вернулись к уровню конца 2019 года, когда начиналась пандемия коронавируса.

В конце прошлого года средняя ставка в банках достигала минимального значения в 4,3%.

Средняя ставка рассчитана по вкладам крупнейших банках России. Например, сейчас в Сбере вклад на год имеет доходность 4,5%, а в Тинькофф Банке — 6,69% (с учетом капитализации процентов). Но встречаются предложения отдельных мелких банков со ставками до 7-8%.

Конечно, рост доходности вкладов не дар добреньких банкиров, а ответ рынка на рост инфляции в стране. Центробанк России пытается обуздать инфляцию и повышает ключевую ставку. Это за последние месяцы происходило уже четыре раза раза, и сейчас она достигла уровня в 6,5%. А коммерческие банки вслед повышают ставки по вкладам.

( Читать дальше )

Преимущество мнимого безумия. Стратегия, которая объясняет дичь, творящуюся в мировой политике

- 11 августа 2021, 10:42

- |

Вообще-то, я слушал потрясные лекции по биологии поведения человека стэнфордского профессора Роберта Сапольски (есть на ютюбе).

Роберт Сапольски.

Ученый рассказывает о стратегиях в поведении животных и человека. Но чем поведение отдельных особей и стай отличается от больших коллективов, например, целых стран и наций?

И все то, что творится в международной политике стало в моей голове укладываться в стройную картину. Почему политиканы несут лютую дичь и пугают друг друга санкциями, ядерной зимой и прочей радиоактивной пылью, но не доходят до крайних мер?

Даю выжимку из конспекта.

Как найти баланс между сотрудничеством и взаимовыгодой? Надо найти оптимальную стратегию поведения для конкретной особи конкретного вида — когда сотрудничать, а когда обманывать.

Мы попадаем на территорию математики, в мир под названием теория игр. Согласно этой теории есть формальные игры, для которых существую математические оптимальные стратегии.

Базовая игра «Дилемма заключенного»

( Читать дальше )

Тинькофф все таки начал выплату компенсаций клиентам за сгоревшие акции General Electric

- 10 августа 2021, 11:28

- |

На прошлой неделе писал о потерях, с которыми столкнулись инвесторы во время обмена акций General Electric. Компания провела обратный сплит своих акций по формуле 8 за 1.

Клиенты брокера Тинькофф Инвестиции, у которых после обмена оставались акции в количестве меньше восьми, лишились ценных бумаг и не получили за них компенсацию. Подробно в этом посте:

Российские инвесторы потеряли деньги на обратном сплите акций General Electric. Вернут ли?

После гневных комментариев брокер Тинькофф Инвестиции решил все-таки компенсировать сгоревшие остатки. Брокер пишет, что это делается в качестве исключения.

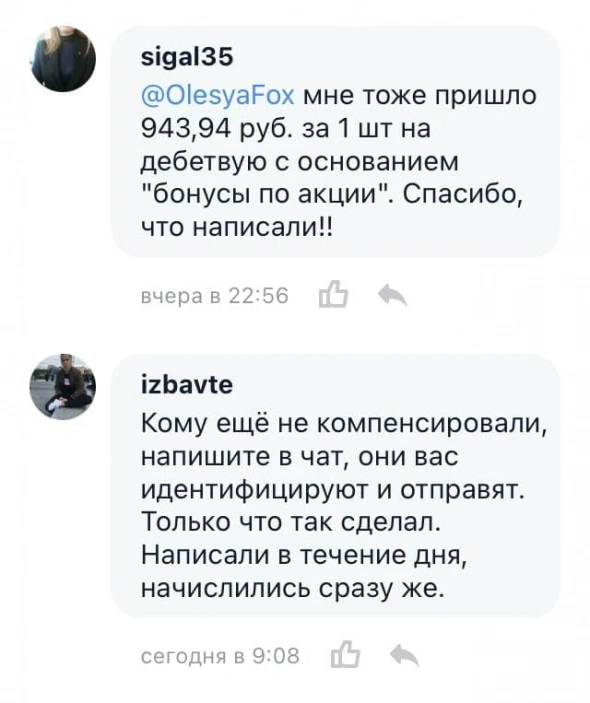

Выплаты, назначенные на вчера, начались. Под моим постом в Пульсе об этой проблеме появилось много комментариев от довольных инвесторов.

Если компенсация еще не поступила советуют обратиться в чат техподдержки.

Российские инвесторы потеряли деньги на обратном сплите акций General Electric. Вернут ли?

- 04 августа 2021, 11:12

- |

Невообразимый вой стоит на болотах Пульса, сервиса для частных инвесторов брокера Тинькофф Инвестиции.

Многие держатели акций американской компании General Electric (GE) потеряли часть акций. Как это стало возможным?

2 августа General Electric провела обратный сплит акций. Это корпоративная процедура, когда несколько акций объединяются в одну. GE обменяла свои акции по формуле 8 за 1. То есть у держателя акции корпорации их количество уменьшилось в восемь раз, а цена одной акции соответственно выросла в 8 раз, но общая стоимость не изменилась.

Но не у всех инвесторов на счету было кратное восьми число акций. У многих оставались остатки — меньше 8 акций. У клиентов Тинькофф Инвестиции эти остатки просто «сгорели»!

Накануне сплита акция стоила около $13. Если оставалось 7 акций, то они сгорели: со счета пропали более 6 000 тыс. руб!

( Читать дальше )

«Самый богатый человек в Вавилоне» - притча, в которой собраны универсальные советы на все времена, как разбогатеть

- 27 июля 2021, 12:01

- |

О чем:

Автор книги утверждает, что со времён Вавилона, богатейшего города мира, законы финансового роста не изменились. Книга является сборником притч, которые призваны показать человеку, как стать богатым и не растерять свое богатство.

Клейсон при написании книги вдохновлялся древними клинописными табличками, найденными на территории Междуречья и датируемыми вавилонской эпохой, в которой один из древних писцов отразил мудрость вавилонских торговцев, ростовщиков и просто деловых людей того времени.

Одна из моих любимых книг. Читается легко. Несмотря на то, что действие происходит несколько тысяч лет назад, житейские ситуации понятны современному человеку. А советы, которые даются в книге актуальны и сейчас.

Основные выводы:

В книге сформулированы семь правил обогащения:

1️⃣Начните пополнять кошелёк

Аркад, мудрец, который знал секреты богатства, предлагал своим ученикам откладывать часть своего дохода.

( Читать дальше )

Бум на ETF и БПИФ. Как обезопасить вложения в фонды?

- 21 июля 2021, 13:25

- |

Индексное инвестирование неплохо себя зарекомендовало в последние десятилетия. Вложения в широкий спектр акций давали пусть и не заоблачную, но неплохую стабильную доходность.

Все это спровоцировало резкий спрос на различные фонды. В последние годы появились десятки различных ETF и БПИФ. Но идея индексного инвестирования нередко извращается, а хитрые управляющие фондами стремятся вытянуть с инвесторов побольше комиссионных 😎.

На что обращать внимание при выборе фонда для инвестиций?

❌ Схема “фонды на фонды”

Не забывайте, что акции фонда — это всего лишь оболочка. Нужно изучать его структуру. Например, российские управляющие компании пользуются неэффективностью нашего рынка. В России законодательно запрещено неквалифицированным инвесторам приобретать многие западные ETF, которые обладают сверхнизкими комиссиями. Некоторые российские БПИФы тупо покупают акции такого ETF, упаковывают в свои бумаги и накручиваю сверху комиссию, причем в несколько раз выше. Кроме того, инвестор, торгуя такими фондами попадает на двойное налогообложение.

( Читать дальше )

Как изменилась стоимость активов за первую половину 2021 года?

- 20 июля 2021, 14:06

- |

Закончилось первое полугодие 2021 года. Время подвести промежуточные итоги того, как изменилась стоимость активов с начала года (январь-июнь). Да, немного с опозданием, но обязательное упражнение провести нужно.

❗️ Инфляция — +4,19% (рекордный уровень за 5 лет).

👉 Акции

Россия

— Индекс Мосбиржи (IMOEX) — +17%

— Индекс РТС (RTSI) (аналог индекса Мосбирже в пересчете в $) — +19%

— Индекс Мосбиржи полной доходности «брутто» (MCFTR) (с учетом дивидендов) — +19%

США

— Индекс акций S&P500 — +14%

— Индекс акций S&P500 (в пересчете на руб.) — +11%

( Читать дальше )

Как я заработал на налоговых вычетах по ИИС больше 300 тысяч рублей

- 16 июля 2021, 11:18

- |

Сегодня пришел очередной налоговый вычет. На карту капнуло почти 52 000 рублей от налоговой службы. Это уже шестой по счету налоговый вычет, который я получил за время использования Индивидуального инвестиционного счета (ИИС).

🙂 Всего на налоговых вычетах, получается, заработал более 300 000 рублей. С учетом доходов от реинвестирования эта сумма выросла до полумиллиона рублей.

А ведь этих денег в моем кармане могло не быть, если бы государство не запустило программу для ИИС. Я принял участие в ней с первого года. В декабре 2015-го завел на ИИС первые 400 000 тысяч рублей.

Тогда еще мало, кто понимал, как это работает. Это сейчас все кинулись инвестировать. А тогда многие отмахивались, считая что это какой-то развод от государства.

Многим кажется, что налоговый вычет не существенный, да и морочиться с его получение не охота. Но меня греет мысль, что я возвращаю себе деньги, которые сам же честно заработал. Как известно, налоговые вычеты формируются из средств, которые вы уплатили в виде налогов.

( Читать дальше )

ФОТО: как прошла конференция Смартлаба

- 28 июня 2021, 16:01

- |

Всем привет! Сегодня вернулся из прекрасного Питера, где провел отличные выходные. А основным поводом к поездке стала конференция Смартлаба.

Я пытался вспомнить, когда последний раз бывал на конференциях. Года полтора назад, наверно. Из-за проклятого ковида привык к вебинарам и онлайн форматам. Но для меня участие к конференциях ценно не только докладами, но и возможность пообщаться с соратниками лично. Поэтому Тимофею спасибо за то, что решился организовать такое масштабное мероприятие в это непростое время. А прошла конфа отлично. Но обо всем по порядку.

В прошлом посте я опубликовал краткие тезисы каждого доклада. За знаниями туда. А в этом посте покажу в фотках, что творилось вне сцены.

Приехал в Питер накануне. Думал, в северной столице отдохну от московской жары. Да где там — такое же пекло! На Невском, как войну, все ходят по одной стороне — той, что в тени.

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- путешествие

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс