Николай Помещенко

Камень в огород любителям неликвидных активов

- 15 марта 2019, 14:42

- |

Между тем, неделя горячая: МРСК Сибирь, НКНХ, Черкизон… Последние две бывали у меня в портфеле когда-то — под дивиденды держал… в 2014-м. Например. А в 2012 ещё держал Иркут, вышел из него по 9 с убытком и ещё рад был… К чему это я?

У новичков на фондовом рынке может создастся впечатление, что эти активы просто дождались своего часа, вот они — 30- 50% в день, вот оно счастье — планка!

Что ж, в акциях из SP500 планки — штука редкая, но даже я, пальцем в небо, попал один раз. Купил — через 2 дня объявляют обратный выкуп акций и с открытия +20%. Но это казино, просто повезло, а иногда так же невезёт. Вот как старичку Баффету 3 недели назад. Не сотвори себе кумира...

Не стоит на это рассчитывать, а вот на что стоит: спокойный, последовательный рост. Важно, что б была идея, чем туманнее — тем лучше. Не банальное «хороший — плохой отчёт», а что то долгосрочное, сложно поддающееся подсчёту. К примеру, идея, что GE начнёт вползать из долговой ямы и даже больше:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Норвежский фонд выходит из нефтяных активов

- 09 марта 2019, 18:22

- |

Одни убытки с этой нефтью! :) Как же можно инвестировать во что-то, не учитывая существующий состав акционеров. Вот я купил год назад акции Anadarko petrolium. Среди держателей их акций был Норвежский пенсионный фонд, который только 6% своих средств держит в нефтегазовых активах. Сейчас правительство Норвегии заявило, что пересмотрит нефтегазовую часть активов фонда и удалит оттуда более 100 компаний. Список можете посмотреть здесь.

В списке есть и Anadarko. И это печаль. Изменение цены акций -35% за последние пол-года — подозреваю, не столько связано с ценами на нефть, сколько с изменением трендов в мировой экономике. Мелкие нефтегазовые компании эффективны, но они инвестируют только в нефть, тогда как крупные нефтегазовые компании могут позволить себе диверсификацию в смысле ВИЭ. Причина решения правительства Норвегии связана с изменениями на глобальном рынке возобновляемых источников энергии. Таким образом, фонд косвенно влияет на экологию на всей планете!

Как вы считаете, как расценивать это событие? Капитализм влияет на экологию, вовремя перекладываясь из одних активов в другие или это популярное политическое решение и ставка на ВИЭ преждевременна?

( Читать дальше )

Инвестиции в женское белье. ч.3

- 06 марта 2019, 20:26

- |

краткое содержание предыдущих частей:

Начало 2019 года… Рост акций закончился уже в декабре. У компании не лучшие времена, перестановки в топ-менеджменте, бренд La Senza продан, в портфеле только VS и Bath & Body, магазины закрываются...

La Senza — теперь полностью канадская компания, но туда покупатели шли за конкретным и в VS шли за конкретным. Конфликта прямого нет. Ла Сенза практичнее, но у VS много линеек + бельё для спорта.

Растущая конкуренция. Менеджеры из LB высказаваются в позитивном смысле: растёт конкуренция, значит сектор того стоит, он живёт и развивается. Два самых крупных рынка — Китай и США. При этом, в 2017 году весь мировой рынок женского нижнего белья оценивался в 38 млрд.$. Limited Brands среди лидеров с долей в 7,4 млрд.$ в 2017-м году.

полная версия статьи

Поведенческая экономика для инвестора

- 03 марта 2019, 23:34

- |

… Я вернулся домой с прогулки и заметил, что из кармана пропала купюра в 1000 рублей. Возможно, я вынимал карту для оплаты и они случайно вылетели. Обидно. Это невозратные потери, которые любой робот вычеркнул бы из «бюджетной книги» и больше не вспоминал о них. Но человек не может сразу смириться с этим, некоторое время я буду расстроен.

У меня на брокерском счёте 150$, я вложил их в акции Apple. Через день, цена акций рухнула на 10%. Вот как с этим жить?! — Я рассчитывал, что они вырастут на 10%, а они упали. Допустим, теперь они будут медленно расти в цене, но я уже не думаю о том, что бы заработать. Я уже забыл идею, которая должна была привести к росту акций, я думаю только о том, что бы «выйти в ноль». Кстати, 10% от 150$ — это те же самые 1000 рублей (при курсе 66 руб за доллар США)...

( Читать дальше )

Как плохая сделка превращается в хорошую?

- 01 марта 2019, 18:12

- |

Отличный пример того, как важно иметь доступ на пре-маркет и на пост-маркет.

Вчера вечером, около 22:00 по Московскому времени я купил немного акций Limited Brands (LB). Эту компанию вы можете знать по бренду Victoria’s Secret. Я писал о них несколько постов в прошлом году. После закрытия они должны были выпустить отчёт за 4й квартал и я решил, что это хороший момент для покупки.

Я купил акции LB по цене 26.51$, вскоре торги закрылись, вышел отчёт, и на постмаркете цена акций быстро снизилась на 9%. Возможно, инвесторам не понравилась идея с сокращением выплат дивидендов. Не знаю, но сделка, выходит, не удачная. Ведь можно было не спешить и купить на 9% дешевле. Если бы не одно, НО...

У меня нет доступа на постмаркет. Следовательно, возможность для открытия(или закрытия) сделки у меня появится только после начала торгов в Нью-Йорке, в 17:30 по московскому времени в пятницу. Между тем, в течении двух часов цена выросла и окончательный результат постмаркета не -9%, а -4,5%.

( Читать дальше )

Американские акции, ликвидность разная, сделал таблицу

- 11 февраля 2019, 18:42

- |

Проблема: постоянно путался с подсчётом допустимого объема сделки с каждым инструментом. (в мобильном терминале нет нужной кнопки).

Так же, на основе таблицы с сайта Альфа-банка, заполнил свою, где расставил компании согласно ликвидности (на бирже Санкт-Петербург).

Итак, текущий уровень риска. Как им пользоваться?

Пример:

Для открытия длинной позиции по Тесла ставка риска 0,7201; для короткой 1,3143.

0.7201*100 = 72%

Длинная позиция — это покупка инструмента. Брокер даёт возможность приобрести одну акцию Тесла, если мои свободные средства составляют 72% от её стоимости. Оставшиеся 28% цены я оплачиваю, используя кредитное плечо. Акции из индекса SP500 торгуются в долларах США, в этой валюте стоимость кредита у Альфа-директ 8% годовых.

( Читать дальше )

Брошюра "торгуйте на бирже" от 1912 года

- 25 января 2019, 12:14

- |

фото страниц и подробности я расписал тут. А здесь хочу сказать, что технологии заманивания людей в «игру» (а не инвестиции) не особо изменилась за 100 лет. Так же подача строится по схеме: Риски минимальны, а прибыль огромная. и «Конечно, это риск, но надо только потратить время, вникнуть и будет вам счастье».

Создается иллюзия преодоления чего-то и, конечно, мозг ждёт награды.

А может быть я просто плохой спекулянт. Я смотрю на рынок много лет и прихожу к осознанию, что прогнозы — пустая трата времени. Что самое лучшее, изучать тренды и принципы, особенности отраслей и региональных рынков. А ещё психология помогает...

А брошюра забавная, примеры «успешных сделок» особенно. Там есть угарный момент: Клиент потерпел убыток в 25 рублей, однако, духом не пал! :-)

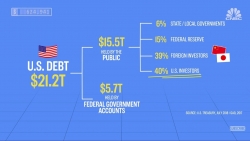

В долге США всех пугает цифра

- 14 января 2019, 18:08

- |

Я люблю сравнивать экономику России сегодня и США «вчера» (условно) и самый распространенные комментарии тычут меня носом в этот самый долг… ок

Из 21 триллионов долларов, более 15 трлн. у инвесторов. (см.инфографику выше) В числе инвесторов: ФРС, отдельные штаты, иностранные инвесторы, а целых 40% держат инвесторы из самих США. Среди иностранных инвесторов самые крупные держатели облигаций США — Япония и КНР. Среди иностранных кредиторов: Великобритания, Бельгия, Швейцария и многие другие, — вполне приличные государства, со своими интересами… Мне не кажется, что их принуждают к этому силой.

С долгом есть проблемы? В Мире всё относительно. По отношению долга к ВВП, США выглядят довольно скромно, даже если сравнивать с европейскими развитыми странами. В ЕС есть страны с показателем долг/ВВП выше, чем у Греции и Италии, но никому и в голову не приходит подозревать дефолт или крах. Значит, всех пугает размер долга.

Пост по теме:Ничего плохого с долгом США.МРОТ

- 29 декабря 2018, 19:10

- |

Что гарантирует МРОТ? Он гарантирует людям работу? — Нет!

оригинал статьи здесь.

В западных странах, повышению МРОТ предшествуют исследования экономистов. Там сопоставляется повышение благосостояния одних с потерей работы другими. Вот это важно понимать.

Более того, как мера по борьбе с бедностью МРОТ вообще не выдерживает критики. Под удар подставляются именно неквалифицированные, молодые работники. Их шансы на получение опыта снижаются.

Людям без навыков сложнее найти работу, потому что Государство решило, что лучше знает какой должна быть минимальная зарплата. Это вторжение в трудовые отношения очень радует гос.служащих. Права людей, работающих в реальной экономике, снова ущемлены.

Ожидание инфляции, нефть и Альфа-банк

- 23 декабря 2018, 17:05

- |

Совершенно не переживаю, что так поздно здесь пишу об этом. Влияние на валютные курсы тезиса «возобновляем отложенные покупки иностранной валюты» и дополнительно: «при любых условиях», — и без постов понятно. А я хочу сказать о более среднесрочных ориентирах...

Если вы захотите посмотреть видео полностью, оно есть на youtube-канале Центрального банка РФ.

Нам говорят: главное не инфляция сегодня, а инфляция завтра + инфляционные ожидания. Именно последний индикатор рассматривает ЦБ, как основной. Набиуллина ожидает ускорение инфляции к весне 2019 года до 6% и именно это заставляет ЦБ принимать превентивные меры. Итак, мы знаем, что ЦБ смотрит на потребительские настроения, инфляционные ожидания и другие опережающие показатели. В этой связи ЦБ РФ сотрудничает с ФОМ, и мы так же можем знакомиться с этими опросами на сайте cbr.ru. Все данные в открытом доступе.

( Читать дальше )

теги блога Николай Помещенко

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американская биржа

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- валюта

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- депозит

- дивиденды

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- наблюдение

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- психология

- рейтинг

- Риски

- Роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сбербанк

- социализм

- СПБ биржа

- статистика

- сша

- трейдинг

- учебник

- форекс

- ЦБ

- шорт

- экономика

- экономика России

- эксперимент

- экспорт