Кiller_FX

ВТБ - рынок верит только фактам. Со вчерашнего дня котировки банка прибавили более 7%.

- 02 апреля 2021, 02:18

- |

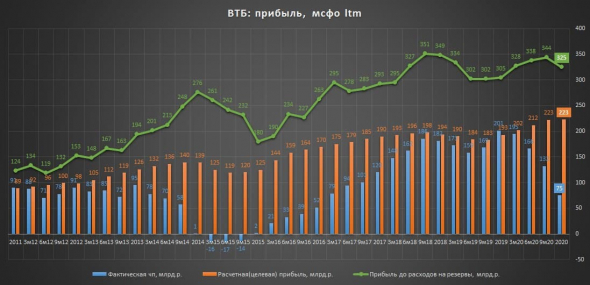

Пока ВТБ вчера не сообщил (https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/03/2021-03-31-gruppa-vtb-obyavlyaet-finansovye-rezultaty-po-msfo-za-2-mesyatsa-2021-goda/) о 50% росте прибыли за первые два месяца года котировки практически ни как не реагировали на многочисленные прогнозы менеджмента (таргет на 21г.: 250-270 млрд.р.)

Со вчерашнего дня котировки банка прибавили более 7%.

Пессимизм относительно слабых фин.показателей и мизерных дивидендов зашкаливал, с ноября того года акции прибавили уже более 24%, почти полностью сократив отставание от любимого многими Сбера.

Хороший темп по прибыли за первые два месяца хоть и не является гарантией высоких результатов по итогам всего года, но факт восстановления очевиден.

Выйти на 200-250 млрд.р. прибыли ВТБ вполне реально, провальные годы после которых банк восстанавливался уже были в истории👇

- комментировать

- Комментарии ( 7 )

Татнефть мсфо 2020г. - итоги шокового года

- 02 апреля 2021, 02:07

- |

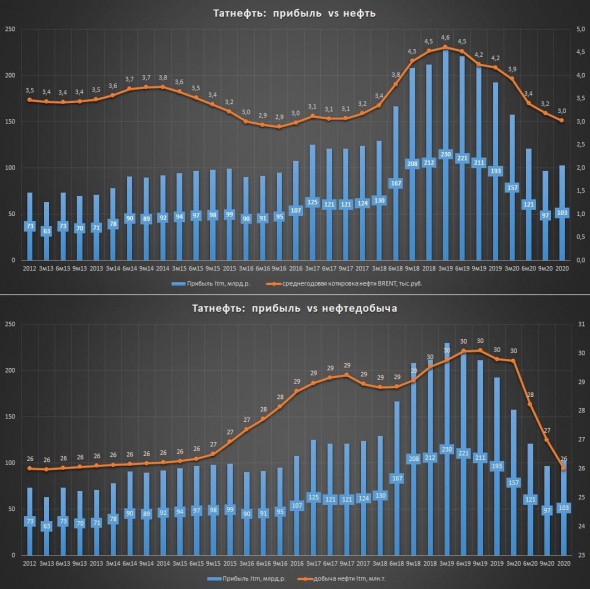

Компания в 2020г. (как и весь сектор) оказалась сразу под двумя ударами — снижение цен на нефть(-27% г/г) и добычи из-за ограничений ОПЕК+, результаты говорят сами за себя:

▫️Добыча нефти: 26 млн.т.(-13%)

▫️Выручка: 721 млрд.р.(-23%)

▫️Ebitda: 191 млрд.р.(-42%)

▫️Прибыль: 106 млрд.р.(-47%)

Если с ценами на нефть ситуация с начала года благоприятная(нефть в руб. +59%), то по добыче пока все по-прежнему — в 2021г. компания планирует добыть 26.5 млн.т. нефти(на уровне 2020г.)

Даже с учетом сохранения высоких цен на нефть при текущем уровне добычи Татнефть вряд ли сможет выйти на докризисные уровни по прибыли, но хороший ее отскок в район 125-150 млрд.р. по итогам этого года вполне возможен. Форвардный P/E Татенфти на 2021г. составляет 9-11, что с учетом щедрой див.политики выглядит адекватно.

ОПЕК+ договорился увеличить добычу нефти в июле на 441 тыс баррелей в сутки, уточнил Новак

- 01 апреля 2021, 23:25

- |

Технический комитет экспертов ОПЕК+ понизил прогноз по росту спроса на нефть в мире в текущем году. Ранее высказывались мнения о повышении спроса на углеводороды после сильного сокращения в результате пандемии в 2020 году. Между тем, вчера агентство Блумберг со ссылкой на источник сообщило, что техкомитет по предложению Саудовской Аравии понизит прогноз по росту мирового спроса на нефть в 2021 году. Давление оказывает сохраняющиеся локдауны в Европе.

В настоящее время внимание рынка обращено на предстоящее сегодня заседание министерского мониторингового комитета ОПЕК+, в ходе которого будет обсуждаться ситуация на мировом рынке нефти и параметры соглашения о сокращении добычи в мае на фоне третьей волны коронавирусной инфекции. Окончательные решения по данному вопросу будут приняты 1 апреля на онлайн-встрече всех участников альянса ОПЕК+.

«Сегодня на заседании ОПЕК+ было принято решение о начале восстановления с мая месяца добычи, и напомню, что с февраля по апрель добыча была заморожена, и сегодня мы приняли решение о начале восстановления с мая в течение трех месяцев. Таким образом, мы выйдем на те параметры, которые установлены были соглашением», — сказал он.

( Читать дальше )

Как оценивать акции роста?

- 30 марта 2021, 22:27

- |

При анализе компаний для добавления в портфель инвестор первым делом смотрит на оценку их акций. Если бумаги сильно переоценены, то большинство инвесторов обходит их стороной. Однако не всегда высокие мультипликаторы свидетельствуют о спекулятивных настроениях в акциях. Возможно, компания имеет действительно отличные перспективы, а ее бизнес набирает обороты огромными темпами. Такие бумаги называют акциями роста. Чтобы их оценить, часто недостаточно методов, к которым все привыкли. В этом посте рассмотрим, как оценивать акции роста.

Статья получилась большая, поэтому пост разделим на 2 части, вторая из которых выйдет вечером.

👉P/E

Отношение P/E (цена к прибыли) является фундаментальным показателем оценки любой ценной бумаги. Он показывает, сколько лет потребуется, чтобы окупить инвестиции в акции, если компания сохранит текущие уровни прибыли.

Текущее 10-летнее соотношение P/E S&P 500 составляет около 35. Это на 77% выше среднего показателя по рынку, который равен ~20. С этой точки зрения, рынок можно считать переоцененным по отношению к своим историческим средним. Важным аспектом, который следует учитывать, является то, что рынок был выше своего среднего исторического P/E в течение почти 30 лет.

( Читать дальше )

Инвестиционная идея . Разбор «Ленэнерго»

- 30 марта 2021, 22:25

- |

«Ленэнерго» – российская распределительная сетевая компания. Основана 4 июля 1886 года, когда императором Александром III был утвержден устав «Общества электрического освещения 1886 года». В декабре 1917-го «Общество 1886 года» было национализировано. В 1919 году включено в ОГЭС – Объединение Государственных Электрических Станций. В 1922 году общество стало трестом Петроградских государственных электростанций «Петроток». В 1924 году трест «Петроток» переименовали в трест «Электроток». В 1932 года объединение переименовывают в «Ленэнерго».

В 1992 году в результате приватизации компания стала акционерным обществом «Ленэнерго». Это одна из крупнейших распределительных сетевых компаний страны. Занимается передачей электроэнергии и присоединением потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области.

📍Финансовые показатели (в скобках среднее значение по отрасли):

▪️P/E – 4.5 (10.9).

▪️P/B – 0.37 (0.54).

▪️Капитализация – 58,84 млрд руб.

▪️Активы – 255,09 млрд руб.

▪️Обязательства – 76,08 млрд руб.

▪️Текущая дивдоходность по префам – 8,9%.

( Читать дальше )

Инвестиционная идея . Анализ отчета «Русагро»

- 30 марта 2021, 22:21

- |

«Русагро» – российская сельскохозяйственная и продовольственная компания. Бизнес состоит из 5 сегментов: масложировой, мясной, сахарный, сельскохозяйственный и молочный (самый маленький). Рассмотрим операционные показатели в каждом секторе за год.

📌Масложировой сегмент:

✅Выручка – 76,160 млрд руб. (62,375 млрд руб., +22% г/г).

✅Операционная прибыль – 8,207 млрд руб. (2,449 млрд руб., +235% г/г).

✅Скорр. EBITDA – 9,388 млрд руб. (3,385 млрд руб., +177% г/г).

Выручка возросла вследствие расширения мощностей, арендованных в 3 кв. 2019 г. в Саратовской области. Интенсификация производства привела к повышению объемов продаж майонеза и промышленных жиров, что было подкреплено восстановлением доли рынка во второй половине 2019 г. Помимо прочего, рост выручки за 12 мес. 2020 г. обусловлен повышением цен на все продукты. Скорректированный показатель EBITDA вырос на 6 млрд руб. за 12 мес. 2020 г. в связи с расширением производственных мощностей.

📌Сельскохозяйственный сегмент:

✅Выручка – 34,348 млрд руб. (25,845 млрд руб., +33% г/г).

✅Операционная прибыль – 15,597 млрд руб. (1,437 млрд руб., +985% г/г).

✅Скорр. EBITDA – 15,191 млрд руб. (5,913 млрд руб., +157% г/г).

( Читать дальше )

Инвестиционная идея . Разбор американской компании eBay.

- 30 марта 2021, 22:15

- |

eBay (EBAY) – американская компания, предоставляющая услуги в областях интернет-аукционов и интернет-магазинов. Сайтом eBay.com и его местными версиями в нескольких странах владела компанией eBay Enterprise. Она продала это подразделение в 2015 году частным инвестиционным компаниям – Sterling Partners и Premiera Funds.

📌Основные финансовые показатели за 2020 год (год к году):

✅Выручка – $10,3 млрд (+19%).

✅GMV – $100,0 млрд (+17%).

✅Операционная рентабельность –26,4%.

В то время как из-за COVID-19 пострадало огромное количество компаний, eBay был одним из онлайн-рынков, который извлек выгоду благодаря более высокому спросу.

Несмотря на окончание многих карантинных ограничений и оживление экономики, eBay прогнозирует рост доходов в первом квартале до 40% на органической основе. Компания рассчитывает, что выручка приблизится к диапазону $3 млрд, подкрепленному управляемыми платежами и рекламой. Это приведет к тому, что EPS превысит $1.

Интернет-рынок в последнее время стал застойным местом для продажи товаров, но eBay наблюдает всплеск использования своей аукционной системы для торговли сертифицированными активами. Например, категория торговых карт выросла на 142% в течение года, поскольку инвесторы и коллекционеры заново открыли карты во время блокировки и продали еще 4 миллиона карт в течение 2020 года. eBay предлагает идеальную аукционную систему для продажи таких активов, как торговые карты и кроссовки. Другие аукционные площадки работают с премиальными товарами, а eBay предлагает самую большую платформу для покупателей и простоту использования. Сайт в состоянии продать несколько карт, продаваемых за более чем $500 тыс., например, «1996 Topps Chrome Refractor Kobe Bryant rookie card».

( Читать дальше )

Анализ отчета «Магнит» за 2020 год

- 30 марта 2021, 22:11

- |

«Магнит» является одной из ведущих розничных сетей в России, лидером по объему торговли продуктами питания, количеству магазинов и географии их расположения. «Магнит» работает по мультиформатной модели, которая включает в себя магазины у дома, супермаркеты, аптеки и магазины дрогери.

Помимо продажи товаров, компания занимается производством продуктов питания под собственными торговыми марками, а также управляет предприятиями по выращиванию овощей, производству бакалеи и кондитерских изделий, владеет тепличным и грибным комплексами. Логистическая инфраструктура компании включает 38 распределительных центров и около 4400 автомобилей.

📌Показатели работы за год (год к году):

✅Капитализация – 553,2 млрд руб. (+ 123%).

✅Чистая прибыль – 33 млрд руб. (+ 245%).

✅Рентабельность капитала –17,5% (+ 288%).

✅Рентабельность активов – 3,5% (+ 234%).

✅Долгосрочные обязательства – 478,2 млрд руб. (+ 4%).

( Читать дальше )

ЦБ снизил ключевую ставку: что это значит для инвесторов?

- 30 марта 2021, 22:06

- |

Ключевая ставка – процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является одним из ключевых инструментов для регулирования экономики, она влияет на макроэкономические показатели развития государства.

📌Основными потребителями услуг ЦБ являются коммерческие банки (Сбер, ВТБ, «Тинькофф», МКБ и др.). Для них установленная ставка – это:

✅минимальный процент, под который они берут кредит в ЦБ РФ;

✅максимальный процент, под который они размещают свободные средства на депозитах Центробанка.

👉Причины для снижения ключевой ставки:

1️⃣Низкий уровень инфляции. ЦБ хочет своими действиями немного простимулировать инфляцию, поэтому Центробанк пошел на такое радикальное снижение процентной ставки.

2️⃣Во всем мире регуляторы стараются стимулировать экономический рост. Этого можно добиться, сделав более дешевыми ресурсы для экономических агентов. Для этого полезно снижать policy rate, или в случае с Россией – ключевую ставку.

( Читать дальше )

теги блога Кiller_FX

- Bitcoin

- EUR USD

- EURUSD

- forex

- GBPUSD forex прогноз валютная пара

- S&P500 фьючерс

- Tesla

- акции

- акции рф

- анали

- аналитика

- аналитка

- АФК Система

- баффет

- безработица в сша

- бесплатные сигналы

- Билл Вильямс

- биржа

- биткоин

- валюта

- валюты

- ВТБ

- газпром

- госдолг сша

- доллар

- доллар курс

- Доллар рубль

- доллар сегодня

- евра

- Евра EURUSD

- евро

- евродоллар

- евродоллар eurusd торговый сигнал

- ЕС

- заработок

- золото

- индекс

- Китай Америка

- ковид 2019

- коронавирус

- коронавирус в США

- короновирус

- короновирус в сша

- короновирус США вирусология

- котировки золота

- Крах США

- кризис 2020

- кризис в сша

- криптавалюта

- курс валют

- мобильный пост

- Московская биржа

- натуральный газ

- Нефть

- Новости

- новости рынков

- обзор рынка

- обзор рынка форекс

- он-лайн торговля

- опрос

- оффтоп

- порно

- прогноз

- прогноз валют

- прогноз евро

- прогноз нефти

- прогноз по биткоину

- прогноз по доллару

- прогноз по евро

- прогноз по золоту

- прогноз по нефти

- прогноз по нефти 2020

- прогноз рубля

- прогноз рынков

- работа

- риск

- рост акций

- Сбербанк

- Северсталь

- секс

- сигналы

- сигналы форекс

- скачать бесплатно

- ставка

- торговые сигналы

- торговые системы

- трамп

- флаг

- фондовый рынок

- форекc

- форекс

- форекс грааль

- форекс курсы

- форекс онлайн

- форекс сигналы

- ФРС

- цена на нефть

- Центробанк России

- экономика США

- Яндекс