Блог им. Kitten |Трамп мечтает о заборе, а демократы об импичменте. Обзор на предстоящую неделю от 30.12.2018

- 30 декабря 2018, 22:26

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным.

Члены ФРС снизили точечные прогнозы по ставкам, изменили риторику «руководства вперед», Пауэлл проявил готовность перейти в режим паузы при первых признаках проявления слабости в экономике, но фондовый рынок только ускорил падение.

В чем причина?

Пауэлл допустил пару непростительных высказанный для главы ФРС, но рынки начали падение после публикации сопроводительного заявления и новых прогнозов.

Глобальной причиной падения рынков является окончание эры дешевых денег, ибо рост после краха Леман Бразерс происходил на вливании ликвидности от всех ЦБ мира, а сокращение ликвидности приводит к падению, ибо выход там же, где и вход.

Но реакция инвесторов на заседание ФРС говорит о том, что они надеялись если не на отсутствие повышение ставки, то, как минимум, на оглашение паузы в цикле ужесточения политики, хотя рыночные ожидания, как и прогнозы банков, на это не указывали.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 24 )

Блог им. Kitten |Эффект Трампа или конец эпохи доллара. Глобальный обзор от 27.12.2018

- 28 декабря 2018, 17:25

- |

Мир меняется.

Роботы заменяют людей во многих секторах промышленности и сферы услуг, что логически должно привести к изменению методологии подсчета нонфармов, кривой Филлипса и цели ЦБ по максимальной занятости.

Оказывается, путь к коммунизму идет через роботизацию, а не через учение марксизма-ленинизма, введение налога на роботов позволит установить минимальный базовый доход для всех незанятых людей, хотя вопрос о том, чем занять 70% населения мира, слоняющегося без дела, остается открытым.

В банковской сфере мир идет к отказу от наличных денег семимильными шагами, что позволит убить двух зайцев: на 99% снизит возможность уклонения от уплаты налогов и позволит устанавливать отрицательные ставки по депозитам физических лиц без риска оттока капитала, что немаловажно в свете хронического недостатка в росте инфляции, во многом благодаря компаниям типа Amazon.

Геополитическая картина мира кардинально изменилась с приходом Трампа.

Пересмотр международных договоров по безопасности, торговле, соглашений G7 и G20 говорит о необходимости замены США в качестве лидера мира, доллар будет постепенно терять своё превосходство в качестве резервной мировой валюты.

На текущий момент нет альтернативы доллару, т.к. торговые войны Трампа на фоне эффекта налоговой реформы не оставили инвесторам выбора, США до сих пор остается единственной экономикой, способной расти на фоне замедления экономик других стран.

Но рост доллара является инстинктивной первой реакцией перед глобальным разворотом тренда индекса доллара на падение.

Госдолг США растет, налоговый обрыв не за горами, попытки Трампа диктовать политику ФРС подрывают веру в независимость ФРС, что само по себе отрицательно для доллара, но самым большим негативом для доллара является изменение политики США по отношению к союзникам.

Решение Трампа по ядерному соглашению с Ираном запустило процесс создания европейского аналога SWIFT.

Обычно лидеры ЕС очень долго обдумывают решения, ещё дольше их принимают, но в отношении создания альтернативной платежной системы темпы удивляют, а это значит, что евро постепенно начнет вытеснять доллар в составе ЗВР стран мира, что приведет к вертикальному росту евродоллара.

Конечно, на это потребуется время и евро ещё должен пройти крайнее испытание на прочность изнутри Еврозоны.

--------------

( Читать дальше )

Блог им. Kitten |Финансовый шторм имени Пауэлла. Обзор на предстоящую неделю от 16.12.2018

- 16 декабря 2018, 21:45

- |

По ФА…

Заседание ЕЦБ

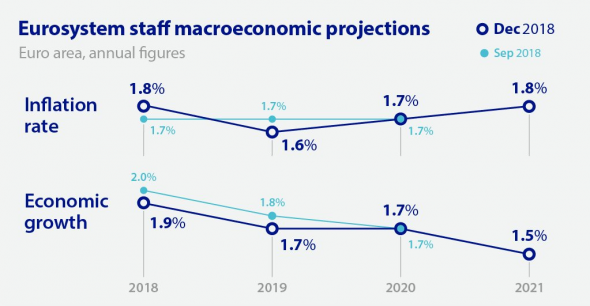

Заседание ЕЦБ было скучным и безрадостным, т.к. завершение программы QE совпало с замедлением экономики Еврозоны.

«Руководство вперед» констатировало факт завершения программы QE ЕЦБ в декабре 2018 года, формулировка по ставкам осталась неизменным, упор был сделан на рефинансировании с открытой датой.

Экономические прогнозы были изменены незначительно:

( Читать дальше )

Блог им. Kitten |Демоны Терезы Мэй. Обзор на предстоящую неделю от 21.10.2018

- 21 октября 2018, 22:18

- |

По ФА…

Протокол ФРС

Протокол ФРС вышел ястребиным, но в этом не было сюрприза после четырех последовательных яростно бычьих выступлений Пауэлла.

Инвесторы учитывают в цене повышение ставок ФРС до нейтрального уровня в 3,0% и рост ожиданий в обозримом будущем маловероятен, т.к. экономика США начинает демонстрировать замедление, а фондовые рынки не могут продолжать рост без понимания итогов выборов в Конгресс США на фоне возможной эскалации торговых отношений США и Китая с 1 января 2019 года.

Доллар вырос по факту публикации протокола ФРС, но его рост был больше связан с провалом переговоров по Брексит и беспокойством инвесторов в отношении Италии, при отсутствии этих факторов более вероятной была бы нейтральная реакция.

Основные моменты протокола ФРС:

— Члены ФРС ожидают, что продолжение политики постепенного повышения ставок будет уместным;

— Почти все члены ФРС поддержали решение об удалении из «руководства вперед» характеристики политики «аккомодационная», но заявили, что данная корректировка не свидетельствует об изменении политики;

— Прогнозы членов ФРС об уровнях нейтральной ставки различаются;

— Некоторые члены ФРС заявили, что ставки ФРС должны скромно превысить нейтральный уровень, но некоторые члены ФРС выступили против этого ввиду отсутствия признаков перегрева экономики и роста инфляции;

— Члены ФРС заявили, что дальнейшие повышения ставок зависят от поступающей информации, а уровень нейтральной ставки будет лишь одним из факторов для принятия решений.

( Читать дальше )

Блог им. Kitten |Тройка для Италии. Обзор на предстоящую неделю от 14.10.2018

- 14 октября 2018, 22:47

- |

По ФА…

1. Протокол ФРС, 17 октября

Протокол ФРС всегда важен, т.к. дает более точное понимание мыслей членов ФРС, событий, в результате которых политика ФРС может измениться в ту или иную сторону.

Но очевидно, что на момент заседания ФРС 26 сентября мнение членов ФРС было более оптимистичным, чем на текущий момент, после коррекции на фондовом рынке США и очередной порции критики Трампа.

Тем не менее, изменение ситуации не было значительным, экономика США по-прежнему растет сильными темпами, более вероятен рост ВВП США в 3 квартале выше 4%, рынок труда находится в полной занятости, а инфляция соответствует цели согласно мандату ФРС.

Члены ФРС, согласно выступлениям, полны решимости как минимум повысить ставки до нейтрального уровня, который по средним оценкам находится в диапазоне 2,75%-3,0%, вопрос о действиях по достижению данного уровня не является сейчас актуальным, это тема 2019 года, до этого времени утечет много воды, ситуация может измениться после выборов в Конгресс США и завершения программы QE ЕЦБ.

( Читать дальше )

Блог им. Kitten |Италия обвиняет Еврокомиссию в алкоголизме, терроризме и рейдерстве. Обзор на предстоящую неделю от 07.10.2018

- 07 октября 2018, 22:03

- |

По ФА…

Nonfarm Payrolls

Реакция рынка на нонфармы была слабой, невзирая на отсутствие роста зарплат, доллар пытался бороться за жизнь.

Отчет по рынку труда вышел стабильно сильным, падение количества новых рабочих мест связана с влиянием урагана Флоренция, но даже без учета урагана ревизия вверх за два предыдущих месяца с лихвой компенсировала этот недостаток.

Но у инвесторов не было ожиданий в отношении замедления рынка труда или экономики США, волнует только один вопрос – наличие или отсутствие рисков перегрева рынка труда, ибо только данный фактор способен изменить политику ФРС по темпам и потолку повышения ставок.

Сильные индексы ISM и ястребиная риторика Пауэлла на уходящей неделе привели к резкому росту доходностей ГКО США и околопрогнозные нонфармы могли бы стать превосходным поводом для фиксирования прибыли по шортам ГКО США, особенно с учетом длинных выходных и возвращение на рынки Китая с понедельника.

Но инвесторы предпочли сфокусироваться на положительных сторонах отчета и ожидании ускорения роста зарплат в обозримом будущем, что чревато наказанием в ближайшее время.

( Читать дальше )

Блог им. Kitten |Дешевые политики обходятся особенно дорого. Обзор на предстоящую неделю от 30.09.2018

- 30 сентября 2018, 22:05

- |

По ФА…

Заседание ФРС

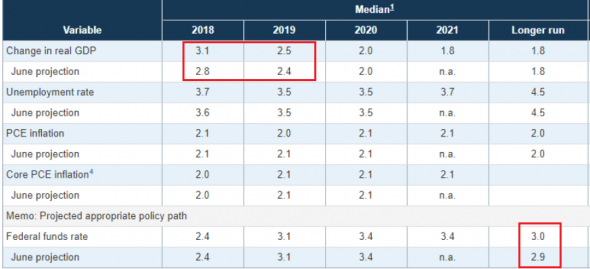

ФРС повысила ставку, высоко оценила рост экономики и рынка труда США, признала риски для перспектив сбалансированными, подтвердила необходимость дальнейшего постепенного повышения ставок и внесла изменения в «руководство вперед» путем нивелирования характеристики политики ФРС «аккомодационная».

Первая реакция рынков была на падение доллара, т.к. многие банки не исключали повышение точечных прогнозов по траектории ставки на 2019-2020 года, но члены ФРС повысили оценку долгосрочной нейтральной ставки до 3,0% с 2,9%, что по сути является технической корректировкой, оставив неизменными остальные прогнозы:

( Читать дальше )

Блог им. Kitten |Ждем ответ Пауэлла Трампу. Обзор на предстоящую неделю от 23.09.2018

- 23 сентября 2018, 22:26

- |

По ФА…

1. Заседание ФРС, 26 сентября

Невзирая на то, что повышение ставки ФРС на сентябрьском заседании полностью заложено в котировки финансовых инструментов, заседание ФРС не будет проходным.

Ожидания банков очень ястребиные, основанные на одном простом факте, что ФРС на текущем этапе должна быть полностью удовлетворена темпами роста экономики, рынка труда, инфляции и у членов ФРС нет ни малейших оснований для голубиной риторики, это золотое время возможностей для повышения ставок ФРС «на автопилоте» с целью создания подушки безопасности перед наступлением нового кризиса.

Однако, нужно понимать, что при завышенных ожиданиях шанс разочарования высок, даже если прогнозы и риторика ФРС будут ястребиными — фиксирования прибыли на факте при отсутствии сюрприза никто не отменял.

Тем не менее, для оценки ожиданий рынка прогнозов банков мало, необходим рост доллара перед оглашением решения ФРС, который подтвердит открытие реальных позиций на рост доллара в расчете на ФРС.

( Читать дальше )

Блог им. Kitten |Мэй теряет гравитацию. Обзор на предстоящую неделю от 16.09.2018

- 16 сентября 2018, 21:08

- |

По ФА…

Заседание ЕЦБ

«Руководство вперед» ЕЦБ и пресс-конференция Драги не дали рынкам новой информации для размышления.

Сдержанный рост евро начался после резкого повышения ставки ЦБ Турции до 24%, т.к. рост курса лиры во многом нивелирует негативные последствия для банков Еврозоны.

Падение доллара/рост евродоллара ускорился после публикации отчета по росту инфляции потребителей в США, инвесторы ждали Драги для окончательной реакции на решение ЦБ Турции и негативные данные США только для того, чтобы убедиться, что глава ЕЦБ не будет препятствовать росту евро/падению доллара.

Драги сохранил оптимизм в отношении роста инфляции, в основном по причине роста зарплат, и не выразил сильного беспокойства по рискам в отношении развивающихся рынков, заявив, что на текущий момент побочные эффекты были незначительными.

Главным риском для перспектив роста экономики Еврозоны по-прежнему остается протекционизм США.

Драги заявил, что он ожидает завершение программы QE в этом году, а риски для перспектив до сих сбалансированы.

После заседания ЕЦБ вышел инсайд о том, что несколько членов ЕЦБ выразили беспокойство турбулентностью на долговом рынке и хотели, чтобы баланс для перспектив был признан с нисходящими рисками, но голуби ЕЦБ были в меньшинстве, их мнение не было учтено.

Очевидно, что одним из голубей был ЦБ Италии, правительство которого хочет, чтобы ЕЦБ продлил программу QE, но в ответ на вопрос об Италии Драги заявил, что мандатом ЕЦБ является ценовая стабильность, а не монетизация госдолга стран Еврозоны.

( Читать дальше )

Блог им. Kitten |Уступит ли Драги Меркель? Обзор на предстоящую неделю от 09.09.2018

- 09 сентября 2018, 22:38

- |

По ФА…

Nonfarm Payrolls

Реакция рынков на резкий рост зарплат была слабой, аналогичный рост зарплат в январских нонфармах привел к вертикальному росту доходностей ГКО США, обвалу на фондовых рынках и росту доллара.

Возможно, реакция была смешанной, т.к. участники рынка акцентировали внимание на торговых переговорах, но это не уменьшает значимость августовского отчета по рынку труда.

Безусловно, рост зарплат требует подтверждения, т.к. в февральском отчете рост зарплат был пересмотрен на понижение, не исключена аналогия и при выходе нонфармов 5 октября.

Основные компоненты отчета по рынку труда в августе:

— Количество новых рабочих мест 201К против 191К прогноза, ревизия за два месяца ранее -50К: июнь пересмотрен до 208К против 248К ранее, июль до 147К против 157К ранее;

— Уровень безработицы U3 3,9% против 3,9% ранее;

— Уровень безработицы U6 7,4% против 7,5% ранее;

— Участие в рабочей силе 62,7 против 62,9 ранее;

— Рост зарплат 0,4%мм 2,9%гг против 0,2%мм 2,7%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс