Козлов Юрий

ЮГК подвёл итоги IPO на Московской бирже

- 23 ноября 2023, 14:42

- |

По результату мы увидели рост free-float по итогам этого размещения с первоначальных 5% до 6%, но на мой субъективный взгляд это лишь показывает сильный спрос со стороны всех категорий инвесторов, позволивший ЮГК увеличить объём размещения до 7 млрд рублей, что предполагает рыночную капитализацию в 117 млрд руб.

🧮 Напомню, изначально компания хотела разместить до 5% акций, но в итоге приняла решение увеличить free-float до 6%. Какие плюсы из этого можно почерпнуть? Чем выше free-float, тем выше ликвидность в бумагах, что позволяет широкому кругу инвесторов заходить в акции и оказывает благоприятное влияние на рост капитализации. К тому же, бумаг нам налили по нижней границе целевого диапазона (55-60 коп. за акцию), а значит апсайд автоматически больше. Разве стоит по этому поводу грустить? На мой взгляд — нет.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

CarMoney: позитивная отчетность и амбициозная стратегия развития

- 22 ноября 2023, 12:36

- |

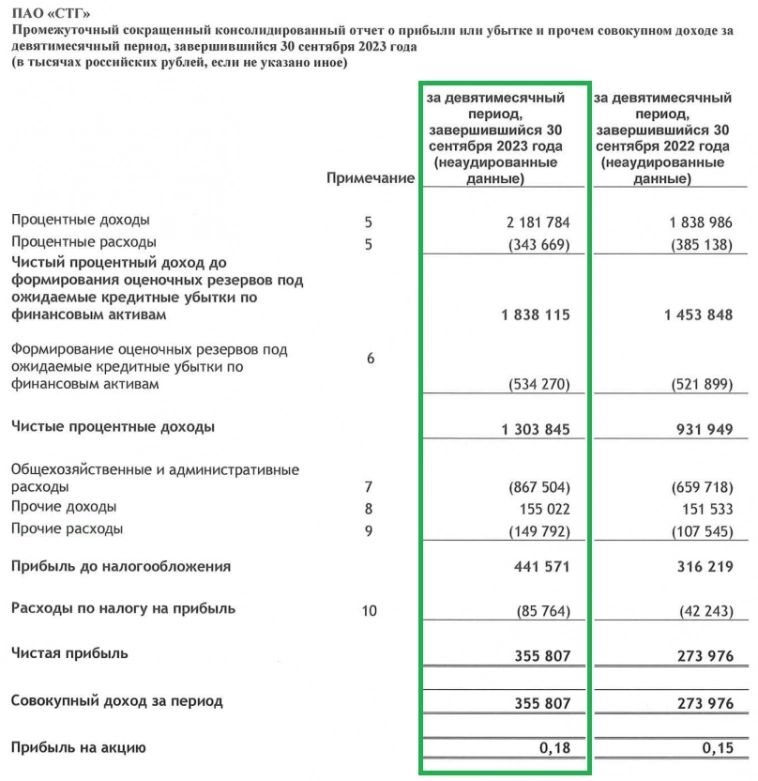

🚗 Буквально на прошлой неделе мы с вами как следует прожарили инвестиционный кейс CarMoney, а уже на этой неделе ПАО «СТГ» (материнская компания CarMoney) представило отчетность по МСФО за 9 мес. 2023 года, а значит самое время заглянуть в неё и проанализировать вместе с вами:

📈 Выручка компании с января по сентябрь увеличилась на +17,4% (г/г) до 2,3 млрд руб., благодаря росту кредитного портфеля и сохранению средней ставки выдач по займам на уровне 80%+. Отрадно отметить, что по итогам текущего года менеджмент ждёт рост выручки на +19% (г/г) до 3,2 млрд руб.

💼 Кредитный портфель компании с начала года вырос на +7% до 4,7 млрд руб. По итогам года руководство ожидает рост портфеля до 4,9 млрд руб., что позволит CarMoney упрочить свои лидерские позиции на рынке автозаймов.

📈 Чистая прибыль по итогам отчётного периода выросла на +30% (г/г) до 356 млн руб. Темп роста прибыли более чем в полтора раза опережает выручку, что не может не радовать! И это с учётом того, что зимой компания провела pre-IPO, а летом состоялось IPO на Мосбирже, что неминуемо привело к росту расходов на маркетинг. Без учёта этого разового фактора скорректированная чистая прибыль выросла на +55% (г/г) до 425 млн руб. В целом, по итогам 2023 года менеджмент ожидает чистую прибыль на уровне 530 млн руб. (+36% г/г).

( Читать дальше )

Сегежа: ниже некуда? Отнюдь!

- 21 ноября 2023, 15:11

- |

👨🏻💻 Что интересного мы услышали на конференц-звонке:

🔸 Менеджмент в очередной раз успокаивал инвесторов, что компания без проблем сможет рефинансировать долг в ближайшие месяцы и не допустит дефолта. Мне эти успокоения чем-то стали напоминать Чумака и Кашпировского образца 90-х годов, в следующий раз надо не забыть поставить воду перед монитором, чтобы зарядить её.

🔸 АФК Система готова подставить плечо своей дочке, в случае дальнейшего ухудшения ситуации. Однако это альтернативный сценарий, а в базовом руководство Сегежи продолжает надеяться и верить в рост цен на свою продукцию, который позволит избежать допэмиссии акций. Нет ничего хуже, чем верить в факторы, которые от тебя никак не зависят.

( Читать дальше )

"Астра" сохраняет высокие темпы роста и с оптимизмом смотрит в будущее

- 20 ноября 2023, 17:08

- |

💻 Группа «Астра» впервые в своей публичной истории представила финансовые результаты по МСФО за 9 мес. 2023 года, а значит самое время заглянуть в отчётность и проанализировать её вместе с вами.

📈 Итак, выручка компании за 9 мес. 2023 года увеличилась на +98% (г/г) до 4,7 млрд руб., благодаря импортозамещению ПО, на фоне ухода зарубежных вендоров. Показатель отгрузок вырос при этом на +113% (г/г) до 5,1 млрд руб. — и именно на этот показатель все разработчики ПО ориентируют смотреть инвесторов, поскольку он позволяет лучше понять динамику бизнеса. В целом, оба показателя демонстрируют кратный рост, и высокие темпы роста бизнеса сохранятся в среднесрочной перспективе, поскольку импортозамещение — процесс не быстрый.

📈 Показатель EBITDA вырос на +6% (г/г) до 1,2 млрд руб. Не нужно сильно удивляться такой динамике — в моменте компания жертвует маржинальностью ради поддержания высоких темпов роста бизнеса. В целом, такая ситуация характерна для всех быстрорастущих компаний – всегда приходится выбирать между ростом и маржинальностью.

( Читать дальше )

МТС: бизнес растет, но конкуренты дышат в спину

- 20 ноября 2023, 11:46

- |

🧮 МТС отчиталась по МСФО за 3 кв. 2023 года., а значит самое время заглянуть в эту отчётность и проанализировать её вместе с вами.

📈 Выручка компании увеличилась с июля по сентябрь на +16% (г/г) до 159,7 млрд руб., в первую очередь благодаря росту доходов МТС Банка и цифровых сервисов. Хорошую динамику показал при этом сегмент продажи телефонов, который в прошлом году уверенно стагнировал – показатель вырос на +40,7% (г/г), благодаря тому, что население активно скупало смартфоны на опасениях роста цен из-за девальвации рубля. В целом, МТС второй квартал подряд показывает двузначный темп роста выручки, что не может не радовать.

📈 Количество экосистемных клиентов у компании увечилось на +100 тыс. до 14,2 млн человек. Все крупнейшие отечественные телеком-операторы сейчас динамично развивают свои экосистемные сервисы, поскольку уровень проникновения конвергента (тариф, где больше одной услуги) в России по-прежнему низкий, на фоне большинства стран мира с похожей экономикой. Именно данный формат должен стать драйвером роста бизнеса телеком-операторов в ближайшие годы.

( Читать дальше )

ЕвроТранс 21 ноября проведёт IPO на Московской бирже

- 16 ноября 2023, 07:42

- |

🚗 «ЕвроТранс» (бренд Трасса) в данный момент активно проводит сбор биржевых заявок на участие в IPO, которое ожидается уже в следующий вторник. Заявки можно подавать до 20 ноября 2023 года включительно, стоимость одной акции составляет 250 руб.

За счёт внебиржевых заявок компании удалось собрать уже более 11 млрд руб. Напомню, что предельный объём эмиссии в рамках IPO может составить до 26,5 млрд руб. Эмитент допускает любой объём привлечения капитала, но уже сейчас становится понятно, что это IPO может оказаться самым большим в этом году по размеру привлеченных средств и фрифлоату.

📆 Торги акциями ПАО «ЕвроТранс» (#EUTR) на Мосбирже начнутся 21 ноября. Биржа включила бумаги в первый котировальный список.

💵 Данное IPO пройдет в формате cash in – весь привлечённый капитал планируется направить на реализацию долгосрочной стратегии развития, которая предполагает модернизацию действующих и строительство новых автозаправочных комплексов (АЗК). Менеджмент хочет создать сеть универсальных АЗК, где клиенту предоставляется максимально широкий выбор видов топлива для автомобилей, товаров в супермаркетах и питания в кафе.

( Читать дальше )

CarMoney: почему я стал акционером компании

- 15 ноября 2023, 12:48

- |

📉 Акции CarMoney с момента июльского IPO упали примерно на 17-20%, однако в рамках этого поста я максимально понятным языком попытаюсь вам объяснить, почему я стал акционером этой компании и почему считаю, что с бизнесом у компании всё в порядке, а вхождение в акции — очень своевременное решение.

Во-первых, компания на протяжении всей своей истории демонстрировала исключительно положительную динамику роста, а привлечённые в этом году средства, в полном объёме поступившие в капитал, могут вот-вот показать свой кратный рост. Кстати говоря, на это уже косвенно указывают первые операционные результаты, представленные совсем недавно.

Во-вторых, потенциал роста компании фундаментально поддерживает как текущая благоприятная конъюнктура рынка автозаймов под залог, которая имеет очень хороший потенциал развития, так и активное развитие МФО, к которым в том числе относится и CarMoney.

Планы по выходу на биржу компания озвучила ещё в декабре 2021 года. Потом наступило 24 февраля 2022 года, однако руководство CarMoney ничуть не испугалось, даже несмотря на новые вводные.

( Читать дальше )

Всё, что вы хотели знать о ломбардах, но боялись спросить

- 15 ноября 2023, 07:29

- |

В рамках посещения октябрьской конференции Смартлаба, после выступления группы “Мосгорломбард” я воспользовался возможностью, что была у слушателей его выступления, и скачал книгу Алексея Лазутина «Деньги — вперёд! Всё о ломбардах и о том, как на них зарабатывать». Учитывая мой плотный график и полное отсутствие свободного времени, благополучно дочитать эту книгу до конца мне удалось только сейчас. Поэтому предлагаю вашему вниманию мой личный отзыв об этой книги в частности и о группе «Мосгорломбард» в целом. Да-да, прошу сильно не удивляться, но автор книги Алексей Лазутин – генеральный директор этой группы.

✅ Первая мысль, которая хорошо усваивается после прочтения данной книги – это то, что в отличие от других финансовых институтов у ломбардов всегда есть надёжный залог, который обеспечивает практически полное отсутствие рисков в бизнес-модели. То есть залог, который находится внутри ломбарда в специально оборудованном помещении или сейфе, и который может быть быстро реализован различными способами — либо сам заемщик его забирает, возвращая займ, либо он реализуется в продажу, либо (если состояние залога не ахти) уходит в переработку на аффинажный завод.

( Читать дальше )

ЮГК: объясняю, почему я собираюсь участвовать в этом IPO

- 13 ноября 2023, 15:41

- |

👏 Сегодня, как вы уже догадались, у нас на очереди всё тот же четвёртый по объёмам добычи отечественный золотодобытчик ЮГК, который накануне установил индикативный ценовой диапазон IPO на уровне 55-60 коп. за одну акцию, что соответствует стоимости акционерного капитала в размере 110-120 млрд руб. Финальная цена определится уже по итогам сбора заявок, который стартует сегодня и продлится до 21 ноября включительно. Предполагается, что размер free-float составит около 5%.

💼 Ожидается, что половина предложенных к размещению акций будет закрыта институциональными инвесторами, поскольку компания уже получила заявки от крупнейших российских управляющих компаний — специально для этого ЮГК проводил ранний маркетинг для институционалов и получил от них значительный объём заявок. Вторую половину бумаг планируется разместить уже среди частных инвесторов.

🏛 Торги акциями ЮГК (#UGLD) на Мосбирже начнутся 22 ноября. Московская биржа включила эти бумаги во второй котировальный список.

Данное размещение пройдет в формате cash in, когда привлечённый капитал планируется направить на сокращение долга. Сейчас компания размещает всего лишь 5% акций, и менеджмент не исключает варианта проведения SPO в среднесрочной перспективе, по мере роста капитализации.

( Читать дальше )

Freedom Holding: акция роста

- 10 ноября 2023, 18:13

- |

Месяц назад мы с вами подробно разбирали финансовые результаты Freedom Holding Corp. за первый квартал 2024 фискального года, а сегодня пришёл черёд подвести итоги второго квартала. Выручка Freedom Holding Corp. (FRHC) по US GAAP увеличилась в отчётном периоде на +141,83% (г/г) до $435,581 млн, чистая прибыль при этом выросла на +134,53% (г/г) до $115,479 млн.

📈 Большую часть дохода компании по традиции обеспечил процентный доход, который вырос на +261,13% по сравнению с тем же периодом в прошлом году до $213,063 млн. Доходы от страхового бизнеса компании возросли на +121,28% (г/г) до $57,976 млн. Чистая прибыль от торговли ценными бумагами в отчетном периоде увеличилась в 5,6 раз до $50,771 млн. Расходы компании возросли на +154% (г/г) до $300,9 млн.

Рост процентного дохода в 3,6 раза в годовом выражении во втором квартале 2024 фискального года был обусловлен расширением портфеля ценных бумаг и ростом выдачи банковских кредитов. Страховой бизнес компании показывает увеличился в 2,2 раза на фоне эффекта низкой базы, так как он активно продолжает свою экспансию в азиатском регионе.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс