Козлов Юрий

МТС или Ростелеком: кто больше выиграет от индексации тарифов на мобильную связь?

- 22 декабря 2023, 12:56

- |

📣 По данным СМИ, мобильный оператор Tele2, который является дочкой Ростелекома, планирует в следующем году повысить тарифы более чем на 10%. Представитель Федеральной антимонопольной службы (ФАС) подтвердил, что ведомство уже получило уведомление от оператора о грядущем повышении тарифов и в настоящее время проводит его изучение.

Формально тарифы на услуги связи в России не регулируются государством, но с весны прошлого года действуют рекомендации ФАС о том, что тарифы должны индексироваться не выше уровня инфляции в стране. Ожидается, что инфляция в РФ в 2023 году составит около 8%, а в следующем году — около 5%.

Таким образом, Теле2 планирует проиндексировать тарифы выше уровня инфляции, ссылаясь на необходимость обновления оборудования, которое находится в изношенном состоянии. Операторы также дружно отмечают, что отечественное оборудование при строительстве инфраструктуры будет стоить дороже, чем импортное, поэтому требуют справедливой индексации тарифов.

📈 По мнению отраслевых экспертов, ФАС скорее всего согласится с аргументами мобильного оператора Tele2 и позволит ему повысить тарифы более чем на 10%. Ожидается, что другие крупные операторы связи, такие как МТС, МегаФон и Билайн, также последуют этому примеру и поднимут свои тарифы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Софтлайн - история роста?!

- 21 декабря 2023, 21:02

- |

💻 Софтлайн накануне представил пресс-релиз с прогнозом на 2024 год, поэтому самое время заглянуть в него и проанализировать вместе с вами.

🔸 Менеджмент компании ждёт роста оборота (GMV) на +29,4% (г/г) до 110 млрд руб. Среднегодовой темп роста отечественного IT-рынка в среднесрочной перспективе ожидается на уровне 27%, и Софтлайн планирует расти чуть быстрее рынка (но всё-таки Positive Technologies в этом смысле выглядит поинтереснее).

🔸 Ожидается, что скорректированный показатель EBITDA по итогам следующего года удвоится и достигнет 6 млрд руб. Рентабельность по EBITDA при этом может увеличиться на 1,9 п.п. и составить 5,4%. Как мы видим, бизнес у компании низкомаржинальный, но у айтишников принято смотреть в первую очередь всё-таки на выручку, а в случае с Софтлайном этой метрикой является скорее даже оборот (GMV), поскольку компания реализует не только собственные IT-решения, но и является дистрибьютором Positive Technologies, Астры и других отечественных компаний.

🔸 Компания подтверждает свой прогноз, представленный в ходе подготовки к IPO, и планирует выплатитьне менее 25% прибыли по МСФО в виде дивидендов. Исходя из этого, совокупный размер выплат составит не менее 1 млрд рублей.

( Читать дальше )

Почему я оптимист по российскому фондовому рынку?

- 20 декабря 2023, 10:54

- |

🏛 Только мы успели порадоваться заявлениям Эльвиры Набиуллиной о том, что пик ставок уже где-то рядом, как ЦБ РФ опубликовал оперативную оценку инфляционных ожиданий населения за декабрь 2023. Прежде чем услышать эту новость, лучше присядьте: показатель вырос на 2 п.п. до 14,2%.

Таким образом, инфляционные ожидания вернулись на уровень февраля/марта 2022 года, когда экономика столкнулась с внешними шоками, а инфляция росла не по дням, а по часам.

❓ Означает ли сильный рост инфляционных ожиданий, что ЦБ будет вынужден снова повышать ключевую ставку на февральском заседании? С одной стороны — да, и мы с вами этот сценарий обсуждали на прошлой неделе. С другой стороны, в середине марта пройдут президентские выборы и, скорее всего, политики будут настойчиво просить регулятора не делать подобных шагов. Поэтому ЦБ фактически будет находиться между двух огней, и о его решении мы узнаем только через два месяца.

Аналогичная ситуация складывается и в Соединенных Штатах, где ФРС, выполняющая функции Центробанка, уже посылает рынку сигналы о предстоящем снижении процентных ставок в следующем году, хотя там инфляция также высокая. В Штатах в 2024 году также пройдут президентские выборы, и политики просят монетарные власти пойти на снижение ставок.

( Читать дальше )

HeadHunter: будут ли распродажи после редомициляции?

- 19 декабря 2023, 21:20

- |

1️⃣ HeadHunter планирует к середине февраля завершить первый этап редомициляции в новом формате – на текущий момент уже почти 75% держателей бумаг в зарубежной инфраструктуре предъявили их к обмену на акции МКАО Хэдхантер в соотношении 1:1, при необходимом минимуме в 50%. Компания также предлагала нерезидентам выкуп бумаг с дисконтом, но желающих было мало.

2️⃣ Второй этап редомициляции предполагает аналогичную процедуру для держателей бумаг HeadHunter в российских депозитариях, и здесь обмен пройдет значительно быстрее. Таким образом, можно ожидать, что уже в конце марта 2024 года на Мосбирже будут торговаться акции МКАО Хэдхантер.

❓В чем инвестиционная привлекательность HeadHunter?

Жесткий рынок труда сейчас позволяет рекрутёрам активно наращивать бизнес. Количество вакансий, публикуемых российскими работодателями, за последнюю пятилетку увеличилось почти в 2 раза. По мнению профильных отраслевых экспертов, кадровый дефицит будет только усиливаться с каждым годом, и такая тенденция сохранится, как минимум, вплоть до конца текущего десятилетия.

( Читать дальше )

💎 АЛРОСА: "за" и "против"

- 19 декабря 2023, 12:39

- |

А ведь звучит действительно страшно: с 1 января 2024 года вводится запрет на импорт непромышленных алмазов, добытых, обработанных или произведенных в России, а с 1 марта 2024 начнутся поэтапные ограничения на импорт российских алмазов, обработанных в третьих странах.

🇮🇳 Правда, при этом пессимисты забывают один важный момент: успешная реализация запрета на российские алмазы во многом зависит от Индии, которой особенно наплевать на чьи-то антироссийские санкции, и главная задача которой — это в первую очередь свести к минимуму потенциальные сбои в работе небольших алмазных компаний, в которых работают миллионы людей. И в этом смысле вчерашние заявления высокопоставленного сотрудника одной из ювелирных компаний этой страны о том, что Индия продолжит закупать алмазы из РФ, несмотря на новые антироссийские санкции, оказались очень кстати!

( Читать дальше )

Совкомбанк оправдывает мои ожидания

- 18 декабря 2023, 20:00

- |

📈 А Совкомбанк молодцом! Оправдывает ставку, которую я на него поставил на IPO!

Котировки акций банка по итогам второго дня торгов вновь выросли к уровню 13 руб., так и не дав возможности нарастить позицию вблизи цены первичного размещения. Собственно, на чудо я и не надеялся, признаюсь честно.

Ну а кто пропустил мой большой субботний пост с разбором очень любопытного распределения акций между акционерами Совкомбанка — обязательно перечитайте . Аллокация действительно получилась у всех кардинально разная, но мы смогли распутатать этот клубок!

❤️ Ставьте лайк, если являетесь действующим акционером Совкомбанка. Давайте считать, сколько нас!

© Инвестируй или проиграешь

Рынок МФО: ЦБ закручивает гайки, но лидеры отрасли будут расти быстро

- 18 декабря 2023, 14:09

- |

📣 Консалтинговая компания Б1 (экс Ernst&Young) подготовила интересное исследование по рынку микрофинансовых организаций (МФО), которое наверняка будет полезным в первую очередь акционерам CarMoney, и основные тезисы которого я предлагаю вашему вниманию:

✔️ Центробанк России стремится снизить темпы роста закредитованности населения, поэтому на рынке МФО сохранится тенденция к уменьшению ПСК (предельной стоимости кредитов). С одной стороны, это негативно для всех участников рынка, поскольку сократит их маржинальность. С другой стороны, с рынка уйдут компании с неэффективной бизнес-моделью, а ТОП-10 сможет нарастить свою рыночную долю и компенсировать потери от снижения ПСК.

✔️ Отечественный рынок МФО по-прежнему фрагментированный, и на долю ТОП-10 приходится всего лишь 26%. Данный показатель за последние 2,5 года вырос на 5 п.п., и этот тренд будет набирать обороты в ближайшие годы. Как следствие, произойдет перераспределение доли рынка в пользу крупных игроков с развитыми дистанционными каналами продаж.

( Читать дальше )

🏦 Совкомбанк: итоги первого дня торгов акциями

- 16 декабря 2023, 16:06

- |

Ну что ж, IPO Совкомбанка теперь уже официально можно считать состоявшимся, в 17:00мск в пятницу торги акциями стартовали на Мосбирже (под тикером #SVCB), и уже даже можно подвести итоги первого дня торгов. О которых мы ещё с вами поговорим ниже.

🧐 Но начнём, пожалуй, с аллокации, к которой было приковано повышенное внимание. Как вы помните, ещё во время анализа финансовых результатов банка за 9m2023, я изъявлял желание поучаствовать в предстоящем IPO Совкомбанка, и в итоге поучаствовал, подав две заявки через брокера Тинькофф на 1,0 млн и 0,3 млн руб. (в общей сложности на 1,3 млн руб). Морально я был готов увидеть низкую аллокацию в районе 10%, опираясь на новости из СМИ о переподписке книги заявок в рамках IPO более чем в 10 раз, однако по факту мне «налили» жалкие 6000 акций по 11,5 руб., и аллокация в моём случае получилась на уровне 5,3%. Скромно? Очень!

📊 На самом деле, это IPO кардинально отличается от всех остальных именно большим разбросом по уровню аллокации: моя статистика известных мне примеров колеблется от 0,15% и до 100%!

( Читать дальше )

⚓️ Грузооборот российских портов сокращается второй месяц подряд

- 15 декабря 2023, 10:50

- |

Ассоциация морских торговых портов представила накануне статистику по грузообороту за ноябрь 2023 года, а потому предлагаем заглянуть в неё по горячим следам и проанализировать основные моменты, ориентируясь на данные за последний месяц (ноябрь) и два последних месяца (октябрь-ноябрь).

📉 Совокупный грузооборот в РФ по сравнению с ноябрём прошлого года сократился на -15,1% (г/г) до 62,6 млн тонн, причём снижение произошло по всем основным бассейнам, за исключением Каспийского. Важно отметить, что это уже второй месяц подряд, когда наблюдается снижение грузооборота, что вызывает определенные опасения.

🔸 Грузооборот портов Новороссийсказа октябрь-ноябрь сократился на -3,3% (г/г)до 23,6 млн тонн. В южных портах наблюдается сокращение как перевалки сухогрузов, так и наливных грузов. Это негативный сигнал для НКХП и НМТП.

Отчасти ситуация вызвана ноябрьским сокращением погрузки на сети РЖД в ноябре — монополия в последнее время стала долго согласовывать заявки на перевозку грузов, а уже согласованные заявки требуется пересогласовывать для введения суточного клиентского плана погрузки. Разумеется, это оказывает негативный эффект на бизнес РЖД.

( Читать дальше )

Абрау-Дюрсо: бенефициар протекционизма

- 14 декабря 2023, 21:37

- |

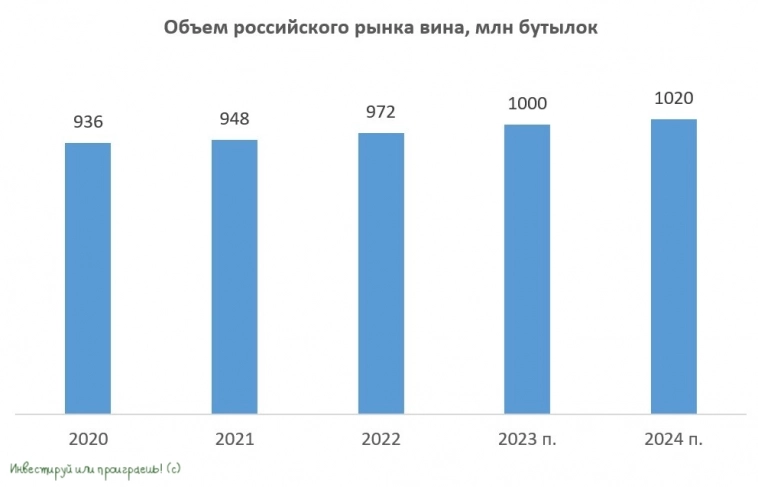

🍾 Российский рынок вина ежегодно демонстрирует стабильный рост, и отечественные виноделы вполне могут нарастить свою рыночную долю в следующем году. Предлагаю сегодня порассуждать об основных тенденциях отрасли, обновив заодно свой текущий инвестиционный взгляд на акции Абрау-Дюрсо.

📊 Итак, как видно из приведённой ниже диаграммы, объём российского рынка вина в этом году может достигнуть рубежа в 1 млрд бутылок:

В начале ноября в Москве проходил второй Российский винодельческий форум, в рамках которого было озвучено исследование о потреблении вина в России. Вот самые интересные тезисы из этого исследования:

🔶 Почти 40% респондентов употребляют вино не реже 1 раза в месяц.

🔶 При выборе конкретного напитка потребители практически в равной мере ориентируются как на вкусовые особенности вина, так и на цену.

🔶 Большинство населения отдает предпочтение винам из ценового диапазона 300-700 руб.

🔶 Самый интересный и неожиданный вывод для всех участников форума заключался в том, что порядка 70% респондентов отдают предпочтение отечественным винам, при этом в прошлом году этот показатель был на 20 п.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс