Lemon Hedge

Акции выросли до решения ФРС. Ценные бумаги Казначейства США стабильны.

- 20 декабря 2018, 18:51

- |

Акции выросли, так как инвесторы ждали, чтобы увидеть, удастся ли политикам Федеральной резервной системы занять нужную позицию, когда они сообщат о своем решении по ставке.

Автопроизводители привели к росту индекс S&P 500 в начале торгов, когда индекс Stoxx Europe 600 продемонстрировал четырехдневную полосу неудач. Тем не менее, осторожные настроения еще присутствовали и после того, как руководители FedEx Corp. предупредили о спаде в мировой торговле. Казначейские облигации находились в состоянии ожидания того, что центральный банк обеспечит четвертое повышение ставок в году, одновременно сигнализируя о более медленном подходе к росту в 2019 году.

Итальянский долг вырос после того, как Европейская комиссия решила запретить дисциплинарную процедуру над бюджетом страны. Нефть выросла после крупнейшего трехдневного спада с 2016 года. Доллар упал.

На фоне недавней нестабильности акций и других рискованных активов многие инвесторы надеются, что председатель ФРС Джером Пауэлл попытается ограничить последствия от повышения процентной ставки, предоставив менее явный сигнал, чем на недавних заседаниях. Это также могло бы помочь успокоить президента Дональда Трампа, который на этой неделе усилил давление на центральный банк, чтобы избежать дальнейшего ужесточения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Всегда ли можно положиться на золото?

- 19 декабря 2018, 18:30

- |

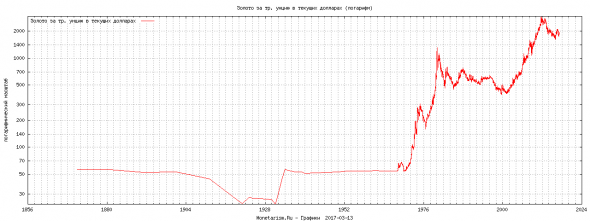

В современном мире каждый ребёнок, взрослый, специалист или далёкий от темы человек знает, что золото это невероятно ценный металл, который всегда в зоне высокой стоимости благодаря своим свойствам. Кризис 2008 года убедил последних скептиков и заставил весь мир думать стереотипом, что золото спасёт при любом кризисе, достаточно лишь вовремя переложить свои активы.

Как правило, многие аналитики начинают “предсказывать” скорый кризис, как только появляются новости, что очередной ЦБ закупает рекордное количество золота. Выглядит логично, в период нестабильности и общей фрустрации инвестиция в драгоценный металл даже не выглядит рискованной. Даже наш ЦБ закупил рекордное количество золота, так же как и Турция, Казахстан и Польша. “Золото всегда в цене”, “в кризис покупайте золото” и прочие мантры всех экспертов и аналитиков явно нам говорят, что во время кризиса будет расти (или хотя бы стоять на месте) только золото. Однако так было не всегда. Если взглянуть на график цены золота в 20 веке и проследить корреляцию с крупнейшими финансовыми кризисами, будет понятно, что золото возможно и вовсе идёт своим путём, не обращая внимания на кризисы.

( Читать дальше )

Приведет ли централизация криптовалюты и блокчейна к успеху в 2019 году?

- 18 декабря 2018, 18:50

- |

Предисловие: Спасибо за то, что читаете нас! Мы стараемся публиковать только качественный материал, предварительно анализируя и отбирая его на различных ресурсах. В своем Telegram канале мы публикуем авторские статьи и еще много интересного, что не попадает на форум. Подписывайтесь и будьте с нами!

Telegram:https://t.me/lemonhedge

Именно эта гибкость и индивидуальность положительно сказалась на отрасли в целом, в ряде ситуаций оказавшись необходимой для одобрения со стороны ключевых игроков и заинтересованных сторон. Необходимо заметить, что:

— трудно представить себе учреждения с высокой степенью регулирования, такие как банки, которые доверяют системам без прав доступа, таким как Биткоин или Эфириум, для обработки данных AML/KYC — по крайней мере, на этом этапе;

( Читать дальше )

Предвосхищая следующую неделю: когда продавцы иссякнут?

- 17 декабря 2018, 18:10

- |

Диапазон в 180 пунктов S&P 500 и резкое снижение на неделе, завершившейся 7 декабря, обрекли фондовый рынок на еще одну отрицательную динамику на прошлой неделе. Несмотря на то, что отскок в понедельник от ранней волны продаж побудил некоторых на покупку, внутреннее состояние рынка не впечатлило.

Неспособность рынка удержать свою прибыль после сильного открытия в среду была еще одним индикатором медвежьего рынка. Индекс Dow Jones Transportation снизился на 4,4%. Russell 2000 с небольшой капитализацией упал на 2,6%, в то время как S&P 500 и Dow Industrials показали более оптимистичные результаты, потеряв чуть более 1%.

Уровень страха действительно увеличился на прошлой неделе. В последнем опросе Американской ассоциации индивидуальных инвесторов (AAII) бычий процент упал на 17 пунктов до 20,9%, а медвежий процент вырос на 18,4 пункта до 48,9%. Это был самый высокий показатель с апреля 2013 года. В 2013 году за этим последовало четырехнедельное ралли в 10%.

( Читать дальше )

Перевёрнутая кривая доходности: как это выглядит, что это может означать

- 15 декабря 2018, 18:23

- |

На обычном, повседневном рынке облигаций доходность долгосрочных облигаций выше, чем доходность краткосрочных. Это связано с тем, что инвесторы ожидают получить прибыль в течение этого длительного периода, который может пройти через различные циклы процентных ставок и деловой климат и имеют возможность заработать больше.

Инвесторы, которые покупают краткосрочные облигации, соответственно, имеют более низкую доходность.

Обычно, прибыль первых в разы больше вторых. Но не сейчас.

Довольно необычно, когда возможность войти в шорт выглядит так, как будто она может принести столько же или больше, чем долгосрочная позиция. Это означает, что инвесторы достаточно обеспокоены ростом процентных ставок, поэтому имеет смысл избегать долгосрочной перспективы, из-за падения в стоимости гораздо более быстрыми темпами в условиях более высоких ставок.

Кривая доходности — зависимость (кривая зависимости) доходности однородных финансовых инструментов от их сроков. Перевернутая кривая доходности — форма кривой, в которой до определённого короткого срока доходность резко растет, достигает максимума и после этого срока доходность падает с увеличением срока (отрицательный наклон). Эта странная форма кривой доходности в последний раз появлялась как раз перед Великой рецессией 2008 года или около того , которую, вероятно, мы сможем увидеть в скором времени.

( Читать дальше )

Единственное, о чем следует беспокоиться инвесторам

- 13 декабря 2018, 18:04

- |

Многие понимают вероятность больших потерь, но только немногие воспринимают это всерьез. Вы не можете обвинять американских инвесторов в том, что они немного самодовольны и даже слишком уверены в себе. В конце концов, у нас не было катастрофического снижения индекса S&P 500 с 2009 года. Даже когда группа акций сильно просела (как это произошло недавно, когда многие акции S&P 500 упали более чем на 20%), определились минимумы. В 2018 году эти минимумы не привели к более высоким историческим максимумам, и S&P 500 присоединился к большинству других мировых индексов, находясь значительно ниже своего максимума, достигнутого в начале года.

Вот один из способов, который я использую, чтобы следить за текущим состоянием рынков. Я просмотрел список из 100 ETF, которые я использую для отслеживания глобальных инвестиционных рынков (до 7/18/18). Средний доход от 100 ETF в этом году отрицательный примерно на 3,3%. С конца сентября этот показатель составляет около -5,6%. Но знания исторического поведения рынков подсказывают мне, что это только начало. Другими словами, начало чего-то хуже, а не временное бегство в сторону. Это еще не та ситуация, в которой инвестор, вошедший в позицию и забывший про нее на долгое время, теряет большую часть своих жизненных сбережений. Но впервые за десятилетие я думаю, что риск этого очень высок.

( Читать дальше )

Безусловный Базовый Доход поможет в лечении кризиса среднего возраста

- 12 декабря 2018, 18:47

- |

Безусловный базовый доход (или безусловный основной доход — БОД) может улучшить жизнь многих рабочих среднего возраста, здоровье которых подвергается риску. Большая часть дискуссии о БОД посвящена в первую очередь экономике. Основное внимание уделяется финансированию.

Споры разворачиваются о правительстве, будет ли оно экономить за счёт отмены пособий. Продолжаются разногласия и о том, будут ли личные доходы от БОД подвержены инфляции.

Как БОД повлияет на психическое здоровье американцев среднего возраста? Люди этой категории находятся в группе риска, так как наиболее уязвимы к изменениям на рынке труда.

Мы, конечно, не учитываем влияние БОД на психическое здоровье при расчёте экономии средств. Возможно, это нужно делать.

Кризис среднего возраста

Исследование Колумбийского университета, в котором приняли участие более 9000 человек в возрасте старше 50 лет, показало, что больше всего подвержены депрессии пожилые люди. Также наиболее стойкая и изнурительная депрессия наблюдалась у тех, кто жил в неблагоприятных социо-экономических условиях.

( Читать дальше )

Следующий этап падения биткоина уже близок

- 12 декабря 2018, 16:02

- |

Если падает не фондовый рынок, то падает биткоин.

Поэтапное падение стоимости актива значит, что вы терпите убытки. Этапы — это, так называемые, ценовые диапазоны, когда актив не приносит доходности и поддерживает определенный уровень, прежде чем перейти на другой. Рынок может стабилизироваться и начать расти, либо продолжать падать. При стабилизации рынка более вероятно последующее значительное движение. Для трейдера это некий сигнал, что скоро можно войти либо в шорт, либо в лонг. Это обычное явление, о котором многие знают.

Рынки — это устройства поиска консенсуса в краткосрочной перспективе, и этот консенсус проявляется в диаграммах и дает четкое представление о прошлом. Чем менее эффективен и совершенен рынок, тем больше графиков дают намек на будущее, и, на мой взгляд, рынок криптовалюты — очень незрелый рынок, наполненный неэффективностью и несовершенствами. Таким образом, графики ценового действия биткоина и других монет и токенов являются хорошим инструментом для того, чтобы понять, что будет происходить дальше на этом рынке.

( Читать дальше )

Подводя итоги: потенциальный рост S&P 500 составляет 19 %

- 11 декабря 2018, 14:11

- |

Финансовые СМИ любят получать прогнозы от экспертов о том, куда, по их мнению, движется индекс S&P 500. Некоторые эксперты рассматривают модели технического анализа, другие — показатели оценки, третьи применяют широкий макроэкономический взгляд. В этой статье мы представляем другой подход к прогнозированию, который может оказаться интересным для инвесторов. S&P 500 действительно представляет собой набор из пятисот отдельных акций, каждый из которых имеет определенный вес, примененный к общему количеству. Для каждой из этих отдельных акций все крупные брокерские конторы просят своих лучших аналитиков тщательно изучить компанию, а затем прийти к 12-месячной целевой цене. Взяв все различные ценовые цели у всех основных аналитиков, мы можем вычислить среднюю отметку для этой акции. В некотором смысле эта средняя цель представляет собой «мудрость толпы», потому что в конечный прогноз внесли свой вклад много отдельных умов, а не один конкретный эксперт.

( Читать дальше )

Почему инвесторы в облигации развивающихся рынков так настроены на политический риск?

- 10 декабря 2018, 14:11

- |

Пауло Гуэдес — близкий советник Яира Больсонаро, избранного президента Бразилии, который мечтает о военном правлении. Но если вы инвестируете в государственные облигации развивающихся рынков, г-н Гуэдес— тот человек, которого вы, возможно, захотите видеть на посту министра экономики, на который он вступит 1 января. Он был соучредителем BTG Pactual, бразильского Goldman Sachs. Имеет степень доктора экономических наук Чикагского университета. Он выступает за налоговую реформу и приватизацию.

Однако, не только Бразилия интересна инвестирующим в государственные облигации. Андрес Мануэль Лопес Обрадор, кандидат от коалиции левых сил, вступил в должность президента Мексики 1 декабря. Он отменил проект строительства нового аэропорта Мехико, финансируемого облигациями на сумму в 13 миллиардов долларов и который уже был построен на треть. В ноябре комитет парламента Южной Африки постановил, что конституция должна разрешать проведение земельной реформы, прежде всего экспроприацию крупной земельной собственности без компенсации. Некоторые начали беспокоиться о том, что Нарендра Моди может сделать, чтобы обеспечить себе еще один срок на посту премьер-министра Индии в следующем году.

( Читать дальше )

теги блога Lemon Hedge

- Apple

- IT

- S&P500

- активы

- акции

- акция

- американский рынок

- аналитика

- безработица

- биржи

- биткоин

- блокчейн

- Бразилия

- быки

- ввп

- график

- доход

- золото

- инвестиции

- инвесторы

- индекс

- Китай

- кремниевая долина

- кризис

- криптовалюта

- маркет

- медведи

- нефть

- Новости

- обзор акций

- облигации

- природный газ

- реформы

- Россия

- РТС

- рынки

- рынок

- Саудовская Аравия

- стартап

- сша

- технологии

- Трамп

- Трейдинг

- уран

- финансы

- фонд

- форбс

- хеджирование

- ЦБ

- ценный актив

- централизация

- экология

- экономика

- Экономика и мир

- эфириум

- Ямайка