Timur Nigmatullin

В первую половину дня вероятно укрепление рубля и формирование боковика по ММВБ

- 19 декабря 2016, 09:21

- |

Для российского рынка перед началом торгов на Мосбирже сложился умеренно негативный внешний фон. Азия торгуется в умеренном минусе: японский Nikkei 225 теряет 0,1%, а китайский CSI300 снижается на 0,3%. В Японии торговый баланс за ноябрь составил 152,5 млрд йен, что гораздо ниже ожиданий. В Китае за ноябрь цены на недвижимость выросли на 12,6% г/г, немного ускорившись по сравнению с прошлым годом. Фьючерс на американский индекс S&P 500 прибавляет чуть менее 0,1%.

Нефть основных сортов к текущему моменту дорожает в пределах 0,9%. Баррель Brent стоит $55,58, а Light — $53,41. Поддержку котировкам оказывает недавнее соглашение ОПЕК+ и плавное снижение индекса доллара. Впрочем, без поддержки со стороны рыночной статистики ценам будет сложно подняться выше $60 за баррель. Между тем, согласно пятничному отчету Baker Hughes по буровой активности, за неделю количество буровых на нефть в США выросло на 12 шт до 510 шт., а в Канаде снизилось на 1 шт до 116 шт.

На мой взгляд, сегодня стоит ожидать продолжения пятничного боковика по индексу ММВБ вблизи отметки 2235 пунктов из-за неоднозначного внешнего фона. Тем более, с начала года российский индикатор «широкого рынка» прибавил впечатляющие 26,7% и сейчас логичнее всего выглядит «проторговка» в ожидании весеннего сезона отчетностей и «большого» дивидендного периода. На валютном рынке ожидается умеренное укрепление рубля к доллару США в пределах 0,5% на фоне дорожающей нефти и снижающегося индекса доллара, что нивелирует сезонное ослабление из-за давления на платежный баланс и погашения внешних долгов. Нигматуллин, ФИНАМ

- комментировать

- Комментарии ( 0 )

В первой половине дня ожидается широкий боковик по ММВБ и укрепление рубля

- 16 декабря 2016, 09:15

- |

В пятницу утром перед началом торгов на российской площадке внешний фон для фондового рынка выглядит неоднозначным. Фьючерс на американский индекс S&P 500 теряет менее 0,1%. Японский Nikkei 225 растет на 0,68%, а китайский CSI300 снижается на 0,1%. После повышения ставки ФРС, в КНР начались активные распродажи гособлигаций и соответствующие доходности выросли до 1,5 годовалых максимумов. Местный регулятор был вынужден приостановить торговлю соответствующими фьючерсами.

Нефтяные котировки к текущему моменту растут в пределах 0,7%. Баррель Brent стоит $54,29, а Light — $52,3. Основную поддержку котировкам оказывает снижающийся после спекулятивного роста перед заседанием ФРС США индекс доллара (DXY). Статистика по рынку нейтральна. EIA ранее отчиталось, что коммерческие запасы нефти в США за неделю снизились на 2,563 млн барр, а суммарные запасы нефти и нефтепродуктов снизились на 2 млн барр. Добыча выросла на 99 тыс. барр в день. Сегодня вечером выйдут свежие данные от Baker Hughes по буровой активности.

Судя по всему, первую половину дня индекс ММВБ проведет в достаточно широком боковике вблизи уровней вчерашнего закрытия. Продолжению устойчивого восстановительного роста после заседания ФРС будет мешать неоднозначный внешний фон и негативный новостной поток связанный в том числе с нестабильностью на долговом рынке КНР. В рамках вчерашней вечерней сессии фьючерс на ММВБ от уровней вечернего клиринга прибавил более 0,4%. На валютном рынке котировки рубля по отношению к доллару поддержит дорожающая нефть и снижающийся индекс доллара. По паре доллара/рубль ожидается снижение в пределах 0,5%. Нигматуллин, ФИНАМ

В первой половине дня ожидается умеренное снижение по ММВБ и боковик по рублю

- 15 декабря 2016, 09:17

- |

Незадолго до начала торговой сессии на Мосбирже внешний фон выглядит неоднозначным. Фьючерсы на американский индекс S&P 500 растут в пределах 0,2%. Азиатские индексы вновь разнонаправленны: японский Nikkei 225 растет на 0,34%, а китайский CSI300 теряет 0,74%. Вчера состоялось долгожданное заседание ФРС США. Американский регулятор, как и ожидалось, повысил ставку на 25 базисных пунктов до целевого диапазона 0,50%-0,75%. Теперь ФРС прогнозирует три повышения ключевой ставки в 2017 году вместо двух. Глава ФРС назвала это «очень умеренной корректировкой». Впрочем, в сопроводительном комментарии регулятора все-таки было меньше ястребиных ноток, чем ожидалось. Так, с одной стороны, ФРС заявила о том, что «отмечает расширение экономической активности умеренными темпами с середины года, дальнейшее улучшение обстановки на рынке труда за счет уверенного роста рабочих мест в последние месяцы и снижения уровня безработицы». Впрочем, регулятор констатирует, что «за период между заседаниями комиссии семейные расходы продемонстрировали небольшое повышение, тогда как объемы инвестиционных вложений бизнес-структур остались слабыми». Сразу после заседания индекс доллара взлетел на 1,5% но в последствии скорректировался на 0,5%.

Нефтяные котировки к текущему моменту снижаются в пределах 0,3%. Баррель Brent стоит $53,89, а Light — $51,98. Вчера вышли нейтральные данные по запасам и добыче от EIA. Коммерческие запасы нефти в США снизились на 2,563 млн барр, а совоквпные запасы нефти и нефтепродуктов за неделю снизились на 2 млн барр. Добыча выросла на 99 тыс. барр в день. Таким образом, основное давление на котировки «черного золота» исходит со стороны крепкого доллара.

( Читать дальше )

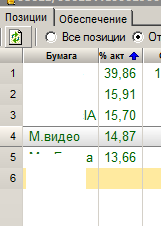

М.Видео

- 14 декабря 2016, 14:43

- |

( Читать дальше )

В первой половине дня ожидается снижение по ММВБ и ослабление рубля

- 13 декабря 2016, 09:19

- |

Во вторник утром, перед стартом сессии на Мосбирже, влияние внешнего фона на российский рынок можно оценить, как неоднозначное. Фьючерс на американский индекс S&P 500 демонстрирует околонулевую динамику. Азиатские индексы разнонаправленны: японский Nikkei 225 растет на 0,51%, а китайский CSI300 теряет 0,2%. По Китаю в последнее время выходит неплохая макростатистика. Так, розничные продажи в ноябре выросли на 10,8% год к году, хотя ожидалось +10,1%. Тем не менее, индексы находятся под давлением т.к. участники рынка опасаются девальвации юаня вслед за укреплением доллара в виду грядущего повышения ставок ФРС. Сегодня начнется двухдневное заседание американского регулятора, которое завершится 14 декабря 22.00 мск. Согласно FedWatch на CME, вероятность повышения ставок на предстоящем заседании составляет 93,2%.

Нефтяные котировки к текущему моменту снижаются в пределах 0,4%. Баррель Brent стоит $55,57, а Light — $52,64. Решения ОПЕК+ уже во многом заложены в цены и нефтяные котировки постепенно вновь становятся чувствительными к статистике по рынку и влиянию индекса доллара. Между тем, последние данные от Baker Hughes говорят о активизации буровой деятельности. Только за последнюю неделю в США запущена 21 буровая на нефть, а в Канаде – 17 буровых.

Учитывая влияние неоднозначного внешнего фона и рисков связанных с предстоящим заседанием ФРС США в рамках которого с очень высокой вероятностью будут повышены ставки – ожидаю, что индекс ММВБ в первой половине дня будет снижаться в пределах 0,5%. В рамках вчерашней вечерней сессии фьючерс на ММВБ продемонстрировал околонулевую динамику. На валютном рынке из-за дешевеющей нефти ожидается отступление пары доллар/рубль с полуторагодовалых минимумов. Скорее всего нацвалюта ослабнет в пределах 0,5%. В пятницу 16 декабря предстоит последнее в этом году заседание ЦБ РФ. С высокой вероятностью регулятор оставит ключевую ставку неизменной из-за опасений не достичь амбициозного таргета по инфляции 4% в следующем году.

отчетность Магнита

- 09 декабря 2016, 12:03

- |

Отчетность слабая, сильно хуже моих ожиданий. Буду переделывать модель — думаю таргет выйдет ниже 12 тыс на ближайшие 12 мес.

В первой половине дня ожидается рост по ММВБ и боковик по рублю

- 09 декабря 2016, 09:23

- |

В пятницу утром, незадолго до начала торговой сессии на Мосбирже, внешний фон для российского фондового рынка выглядит позитивным. Азия торгуется в плюсе: китайский фондовый индикатор CSI300 прибавляет 0,84%, а японский Nikkei 225 растет на 1,35%. Индекс потребительских цен в КНР за ноябрь вырос на 2,3% г/г, что чуть выше ожиданий. Спрос на рисковые активы по всему миру поддерживает вчерашнее решение ЕЦБ. Да, с одной стороны, регулятор решил снизить объем ежемесячной скупки активов, однако это было с лихвой компенсировано расширением перечня критериев попадающих под выкуп бумаг. Фьючерс на американский индекс S&P 500 прибавляет менее 0,05%.

Нефть основных сортов дорожает в пределах 0,75%. Баррель Brent стоит $54,11, а Light — $51,22. До итогового заседания ОПЕК+ остался один день, поэтому котировки остаются в рамках достаточно узкого боковика, а основное влияние на их динамику оказывает валютная переоценка из-за изменения индекса доллара.

Судя по всему, вчерашнее ралли на фондовом рынке получит продолжение сегодня как минимум в первой половине дня. Ожидается, что ММВБ прибавит 0,5-1%. Такие факторы поддержки как решение ЕЦБ и покупка 19,5% акций «Роснефти» консорциумом Glencore с Qatar Investment все еще достаточно сильны. Несмотря на потребность в технической коррекции в рамках вчерашней вечерней сессии фьючерс на индекс ММВБ после почти безоткатного роста прибавил еще 0,6%. Среди корпоративных событий обращу внимание на публикацию операционных результатов Магнита за ноябрь. Скорее всего, результаты ритейлера окажутся умеренно позитивными в виду оживления потребительского спроса и эффекта низкой базы, что может поддержать акции, торгующиеся примерно на 20% ниже справедливой стоимости. На валютном рынке ожидается сохранение бокового движения по паре доллара/рубль. ЦБ РФ после обращения президента заявил о проведении консультаций с Роснефтью по «тактике поведения» компании при конвертации валюты от сделки по продаже миноритарного пакета. Думаю, подобное взаимодействие будет оказывать сдерживающее влияние на котировки рубля и с учетом прочих, не связанных с приватизацией, факторов. Нигматуллин, ФИНАМ

По итогам дня ожидается значительный рост по ММВБ и сохранение боковика по паре доллар/рубль

- 08 декабря 2016, 16:07

- |

Ко второй половине дня для российского рынка сложился позитивный внешний фон: сводный европейский индекс Stoxx 600 к текущему моменту растет на 0,28%, а фьючерс на американский индикатор S&P 500 прибавляет около 0,1%. Котировки основных отечественных фондовых индексов показывают неплохой рост: ММВБ прибавляет чуть более 1,2%, обновляя исторические максимумы вблизи 2187 пунктов, а РТС растет на 2% до 1088 пунктов. Помимо внешнего фона, поддержку российскому рынку оказывает новостной поток. Так, сегодня утром стало известно о покупки 19,5% акций Роснефти консорциумом Glencore с Qatar Investment. Снижение доли государства в капитале крупнейшей нефтяной компании может способствовать и повышению прозрачности корпоративного управления. Также это может стать отправной точкой для приватизации прочих крупных госактивов, снижения дефицита бюджета и, в целом — притока средств на российский рынок. Среди ликвидных акций Мосбиржи к текущему моменту в лидерах роста находятся бумаги Роснефти (5,3%), Россетей (+4,7%) и ФСК ЕЭС (+3,9%). В аутсайдерах М.Видео (-1,5%), Распадская (-1,5%) и АЛРОСА (-1,1%). На валютном рынке пара доллар/рубль прибавляет чуть более 0,1% до отметки 63,3 руб., а евро/рубль растет на 0,4%, до 68,4 руб. Валютная пара евро/доллар снижается на 0,25%, до отметки 1,0736.

Нефтяные котировки к текущему моменту прибавляют в пределах 0,9%. «Бочка» Brent стоит $53,44, а WTI — $50,19. Основным фактором роста выступает валютная переоценка на фоне значительного коррекционного снижения индекса доллара (DXY). Помимо этого, поддержку оказывают новости связанные с заседанием ОПЕК+ в Вене от 10 декабря. Так, министр энергетики РФ Александр Новак заявил, что российские нефтяные компании поддержали предложения Минэнерго по ограничению уровня добычи нефти.

Учитывая неплохой внешний фон и позитив связанный с приватизацией Роснефти, по итогам дня ожидается рост по ММВБ в пределах 1-2%. На валютном рынке ожидается сохранение бокового движения по паре доллар/рубль. Банк России заявил о проведении консультаций с Роснефтью по «тактике поведения» компании при конвертации валюты от сделки по продаже миноритарного пакета. Думаю, это окажет сдерживающее влияние на котировки нацвалюты и с учетом прочих, не связанных с приватизацией факторов. Нигматуллин, Финам

Утром ожидается небольшое снижение по ММВБ и ослабление рубля к доллару

- 07 декабря 2016, 09:39

- |

В преддверии старта торгов на Мосбирже для российского фондового рынка сложился умеренно положительный внешний фон. Китайский фондовый индикатор CSI300 прибавляет 0,1%. Японский Nikkei 225 растет на 0,72%. Фьючерс на S&P 500 теряет 0,05%. Буллард из комитета ФРС заявил, что повышение ставок в декабре представляется «разумным», а эффект политики Трампа на американскую экономику проявится не ранее чем через год.

Котировки нефти снижаются в пределах 0,55%. Баррель Brent стоит $53,69, а Light — $50,65. Негативное влияние на котировки продолжает оказывать плавно растущий в преддверии заседания ФРС США индекс доллара. Вчера ночью вышли предварительные данные по запасам в США от API. Запасы нефти сократились на 2,2 млн барр, но запасы бензина выросли на 0,8 млн барр, а запасы дистиллятов прибавили 4,1 млн барр. В целом же рынок находится в ожидании встречи ОПЕК с не входящими в картель странами от 10 декабря для согласования договора о сокращении добычи.

Скорее всего, несмотря на умеренно положительный внешний фон в первой половине дня котировки индекса ММВБ продемонстрируют небольшое снижение в пределах 0,5%. Давление на котировки основного российского фондового индекса будет оказывать неопределенность в преддверии объявления итогов встречи ОПЕК+ и заседания ФРС США. В рамках вчерашней вечерней сессии фьючерс на индекс ММВБ потерял 0,31%. Среди отдельных российских акций внимания заслуживают бумаги Сбербанка, который отчитывается по РСБУ по итогам 11 месяцев 2016 года. Скорее всего, результаты будут вновь сильными, что продолжит поддерживать соответствующие котировки, несмотря на исторические максимумы. На валютном рынке ожидается ослабление рубля к доллару США в пределах 0,5% из-за растущего индекса доллара, дешевеющей нефти и сезонного ослабления нацвалюты из-за выплат по внешним долгам и повышенного спроса на импорт перед праздниками. Нигматуллин, ФИНАМ

Восходящий тренд по ММВБ выдохся, возобновление покупок ожидается через несколько дней после заседания ФРС

- 06 декабря 2016, 15:59

- |

Во вторник ко второй половине сессии на фондовом рынке Мосбиржи ключевые российские индексы после недавнего обновления годовых максимумов торгуются разнонаправленно: ММВБ прибавляет менее 0,1%, достигнув 2059 пунктов, а РТС теряет 0,4%, отступая до 1065 пунктов. Влияние на котировки оказывает неоднозначный внешний фон: китайский индекс CSI300 к закрытию потерял 0,3%, а сводный европейский индекс Stoxx 600 к текущему моменту растет на 0,58%. Судя по всему, предновогоднее ралли на российской и основных мировых площадках приостановилось в преддверии заседания ФРС США 14 декабря, в рамках которого ожидается повышение ставки. Согласно динамике специальных фьючерсов на бирже CME, вероятность ужесточения монетарной политики регулятора составляет почти 95%, т.е. данное событие можно считать ожидаемым. Тем не менее, в цены активов вряд ли полностью заложены риски, связанные с ужесточением риторики и пересмотра прогнозов регулятора. Таким образом, остается риск последующей спекулятивной коррекции в рамках бегства «в качество», чему особенно подвержены развивающиеся рынки в целом и российский – в частности. Впрочем, продолжительных распродаж не ожидается т.к. высока вероятность согласования ОПЕК сокращения добычи с Россией и прочими не входящими в картель странами (10 ноября в Вене ожидается подписание соответствующего меморандума), что несколько сгладит негатив. Также все более явным становится улучшение экономической конъюнктуры в РФ. Первый зампред ЦБ сегодня заявила, что вероятность оптимистичного сценария развития экономики из-за цен на сырье несколько возросла. Среди акций 1-2 эшелонов на Московской Бирже к текущему моменту в лидерах роста находятся бумаги ИнтерРАО (+4,1%), Русала (+3,6%) и Polimetal (+2,6%). В аутсайдерах – РусГидро (-1,1%), Россети (-1%) и Сбербанк ао (-1%). На валютном рынке пара доллар/рубль находится в боковике у отметки 63,84 руб., а евро/рубль снижается на 0,2%, до 68,55 руб. Валютная пара евро/доллар снижается на 0,25%, до отметки 1,0736.

Нефтяные котировки к текущему моменту снижаются в пределах 1,5%. Баррель сорта Brent стоит $54,4, а WTI — $51,05. Отчасти снижение обусловлено растущим в преддверии заседания ФРС индексом доллара, отчасти – повышенной волатильностью перед подписанием соглашения ОПЕК+ по сокращению добычи.

Учитывая неоднозначный внешний фон и приближающееся заседание ФРС, по итогам дня ожидаю сохранения боковика по индексу ММВБ вблизи текущих уровней (2059 пунктов). В целом же восходящий тренд по ММВБ явно выдыхается и возобновление покупок ожидается разве что после заседания ФРС перед самым Новым годом. На валютном рынке крепкий доллар и дешевеющая нефть до конца дня будут усиливать давление на рубль и к вечеру возможен рост по паре USD/RUB в пределах 0,5%. Нигматуллин, ФИНАМ

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс