Кот.Финанс

👶Портфель облигаций для внучков

- 17 мая 2024, 07:35

- |

Чуть сложнее портфеля Бабули, но все такой же доходный, надежный, диверсифицированный

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Мы продолжаем серию публикаций наших модельных портфелей. Один из самых популярных – 👵Портфель бабули: это простой понятный низкорискованный портфель из облигаций:

• доходнее банковского вклада

• надежный (рейтинг не ниже А-)

• диверсификация и отсутствие оферт (в чем риск оферт?)

• ликвидный: легко купить, легко продать

Портфель Бабули подходит не только бабулям и дедулям. Он идеален для занятых людей, которым нет времени /желания много разбираться, но хочется повышенную доходность и разумный риск.

Для тех, кто готов тратить больше времени на управление портфелем мы придумали 👶Портфель внучков. Отличие – в офертах. Если вы готовы занести даты оферт в календарь телефона, и в конце срока произвести действия по участию в ней – портфель для вас.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

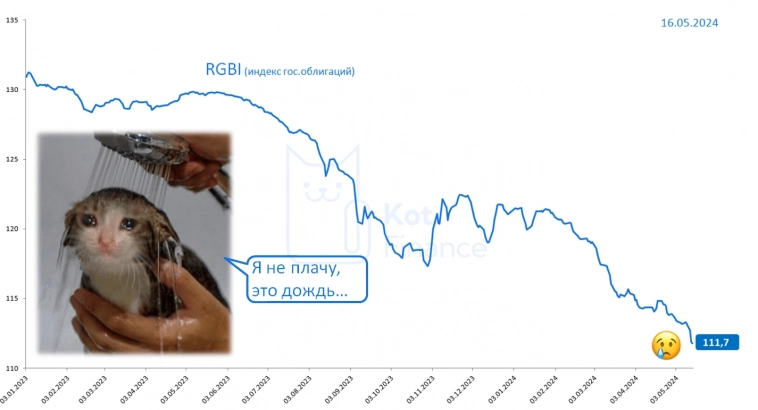

😢Индекс гос.облигаций обновил минимумы с 2022 года

- 16 мая 2024, 14:56

- |

Индекс гос.облигаций продолжил уверенное снижение на фоне более жесткой риторики ЦБ на последнем заседании. Судя по реакции рынков, вместо обещанного ранее снижения — часть аналитиков стали оценивать вероятность повышения, как не нулевую.

ЦБ, видимо, тоже смотрит на ситуацию с интересом и не всегда знает, как поступить… Поэтому, прогнозы и меняются:

На слайде почти каждое следующее заседание по ставке заканчивается переписываем прогнозом вверх ☝

( Читать дальше )

👵Портфель облигаций для бабули

- 16 мая 2024, 08:12

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

✅Что мы выбрали:

• М.Видео

• Балтийский лизинг

• Интерлизинг

• ХКФ Банк

• Сэтл

• Евротранс

• Делимобиль

• ЯТЭК

• ГТЛК

• ЛСР

( Читать дальше )

🔥Лучший газ – в банке. Обзор Новатэка

- 15 мая 2024, 07:55

- |

Высший кредитный рейтинг и долларовая доходность. Ну почти

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

О выпуске

Пятилетний долларовый выпуск с доходностью до 6,5% в год (+33% за 5 лет и это без реинвестирования). Без оферты. Высший кредитный рейтинг ААА от Эксперта (и это вам не МТС)

( Читать дальше )

☀️Инвестиции в сельское хозяйство: подсолнечные облигации 🌻

- 14 мая 2024, 07:50

- |

Облигации производителя подсолнечников

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

О выпуске

Фиксированный неснижаемый купон на 3,5 года под хорошую ставку.

Сверх-низкий рейтинг (В+ от НРА) подтверждает: где высокая доходность – высокий риск

• Как связан кредитный рейтинг и риск дефолта?

( Читать дальше )

⚡️Бонды М.Видео: простая идея на 21% за год

- 13 мая 2024, 10:34

- |

Доп.эмиссия М.Видео одобрена: 30 млн новых акций (>5 млрд свежего капитала) и готовность мажоритария приобрести полностью всю эмиссию, если не будет спроса на рынке

Сейчас покупка облигаций М.Видео самый простой, ликвидный и доходный (21,5%) способ разместить деньги на год

На новость о докапитализации акции отреагировали сразу.а облигации ну так...

Так что возможности еще есть

( Читать дальше )

🤟😎Как выгодно продавать акции?

- 13 мая 2024, 07:49

- |

Продолжение про шорт МТС

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Что такое шорт, почему мы выбрали МТС, и в чем риски – разбирали здесь. Продублируем лишь то, что риски высокие, и шортить любую бумагу – не рекомендуем. Мы сами делаем это лишь из любопытства на микро сумму. Своеобразное пари с мистером рынком.

Теперь поговорим о том, как лучше шортить. Опять же, для понимания процессов. В теории.

Есть 2 варианта:

— продажа бумаг брокера, которые потом надо вернуть. Тут как с деньгами – берешь в долг, платишь процент за пользование (обычно дешевле, чем долг рублей)

— продажа через фьючерс

Фьючерс – это контракт на базовый актив (в нашем случае на акции МТС) с обязательством купить или продать в конкретную дату по конкретной цене

Дата экспирации – дата исполнения фьючерса. В России чаще всего квартальные экспирации – июнь, сентябрь, декабрь, март

( Читать дальше )

⚡️Чудеса Роснано, допка в Мвидео, сколько должен стоить доллар, и как на всём этом заработать?

- 12 мая 2024, 08:44

- |

Котайджест #31 за неделю 6-12 мая

Мы делаем обзоры компаний, рынков, недвижимости. По воскресеньям — саммари всей недели

---

📈Акции

Докапитализация в М.Видео: акции падают, облигации растут. Правда, мы считали, что облигации отрастут бодрее 🤔

( Читать дальше )

☀️Скоро лето. Пришла пора надевать шорты. И причем здесь МТС?

- 11 мая 2024, 08:58

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Шорт – короткая позиция, продажа ценной бумаги без покрытия. Т.е. вы берете в долг акцию, цена которой на ваш взгляд упадет, продаете ее в надежде купить дешевле. Как откупите – долг в акциях возвращаете, разницу оставляете себе

Чтобы продавать бумагу в шорт нужно быть точно уверенным, что цена снизится.

Так почему МТС? 🥚

Всё наше негодование изложено в посте «МТС: проверяем крепость яиц (баланса)»

Тезисно:

· Дивиденды в долг: МТС зарабатывает меньше, чем платит (да, про амортизацию мы в курсе, но не забываем про CAPEX)

( Читать дальше )

🤑Перспективы доллара: не так страшен по 95, как по 195

- 10 мая 2024, 09:22

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

На днях вышла статья РБК о перспективах долларах про ожидаемый курс доллара через полтора месяца.

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- Роделен

- роснано

- рубль

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+