Блог им. MaksimPeretiazhko |По мнению Goldman Sachs десятилетие повышенной доходности индекса SP500 заканчивается

- 21 октября 2024, 17:37

- |

Стратеги инвест банка призывают инвесторов корректировать свои ожидания по отношению к доходностям американских 🇺🇸 акций, прогнозируя среднюю доходность всего на уровне 3% годовых на ближайшие 10 лет.

Это сильно отличается от 13% годовых, которые принес индекс SP500 за прошедшие 10 лет, и 11% в среднем на длинном горизонте.

GS видит вероятность более 70%, что в ближайшую декаду акции США покажут доходность ниже государственных облигаций, и 33% вероятность, что они проиграют инфляции на этом временно горизонте.

Я отношусь к прогнозам очень спокойно. Уж сильно часто их меняют.

Но в целом это хорошо ложится на идею глобальной диверсификации (по всем мультипликаторам рынки акций Европы, Азии, Канады сильно дешевле, чем американский). При этом я бы не сбрасывал со счетов и США – там тоже есть разные сектора, разные компании, и недооцененных достаточно)

То, что облигации должны быть сейчас в портфеле – это однозначно. Доходности все еще высоки по историческим меркам.

Ну и золото – придерживаюсь мнения, что примерно 5% портфеля может быть в этом активе. Это хорошая страховка от геополитических потрясений и инфляции.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. MaksimPeretiazhko |Сентябрь – худший месяц для акций

- 02 сентября 2024, 21:14

- |

По крайней мере об этом говорит статистика американского 🇺🇸 рынка акций

За последние 5 лет индекс SP500 снижался в сентябре 📉в среднем на 4,2%

На более длинном горизонте все не так драматично (с 1928 года среднее снижение за сентябрь в пределах 1%). Нужно правда сказать, что в 40% случаев наблюдений американский рынок в сентябре все-таки рос, а не падал.

Какого-то внятного объяснения негативной сентябрьской динамики нет

Наиболее правдоподобные версии:

▶️ Трейдеры возвращаются после летних отпусков и начинают ребалансировку портфелей, от которой воздерживались летом из-за низкой ликвидности

▶️ Часть участников рынка проводят налоговую оптимизацию: фиксируют убыточные позиции, чтобы снизить налогооблагаемую базу. (Например, это могут делать УК паевых фондов, у которых финансовый год зачастую начинается не 1 января, а 1 октября)

В этом году поводов поволноваться в сентябре у рынков хватает. В Америке все будет крутиться вокруг заседания ФРС 17-18.09

Будут ли рынки вести себя «как обычно» или нет никто не знает. Но для инвесторов, выбирающих момент для входа возможно разумным будет проявить дополнительную осторожность.

( Читать дальше )

Блог им. MaksimPeretiazhko |Итак, Nvidia отчиталась.

- 29 августа 2024, 14:41

- |

Результаты за 2кв даже выше прогнозов. Продажи превысили 30млрд долларов (при прогнозе 28,6), прибыль на акцию 0,68 USD при прогнозе 0,64.

Но мы уже привыкли, что реагирует рынок в основном на прогнозы, поскольку текущие результаты уже заложены в цену.

Прогноз по выручке на 3кв 32,5 млрд. Это выше среднего прогноза от аналитиков в 31,9млрд, но ниже максимально оптимистичных оценок в 37,9 млрд.

Плюс инвесторы беспокоятся, что существуют задержки с производством самого нового чипа Blackwell.

CEO компании Дженсен Хуанг традиционно сказал, что проблем с производством никаких нет, спрос сильный и растет, и вообще, мы только в начале пути по внедрению ИИ.

Тем не менее рынок впечатлить в моменте не удалось. На послеторговой сессии бумаги падали до 7%. В момент написания поста бумага на утренней сессии до открытия торгов в США минусует «всего» 3%

Очевидно, спрос на чипы Nvidia остается суперсильным, практически монопольное положение в секторе чипов для ИИ сохраняется.

Бумага по моему мнению остается очень дорогой, хотя ряд аналитиков пересматривают прогнозы по цене в сторону повышения.

( Читать дальше )

Блог им. MaksimPeretiazhko |Ждем квартальный отчет Nvidia

- 27 августа 2024, 16:47

- |

В среду после закрытия торгов в США Nvidia опубликует свою финансовую отчетность 📑за предыдущий квартал.

Многие аналитики называют производителя чипов – самой важной компанией в мире.

Меньше чем за 2 года, капитализация Nvidia выросла в 11 раз и достигла 3,2 триллиона USD. Всего 3 компании в мире имеют капитализацию более 3 триллионов. Также в эту мега- тройку входят Apple (3,4 триллиона) и Microsoft (3,1 триллион)

Динамика акций Nvidia оказывает огромное влияние на динамику американских индексов. Компании, входящие в индексы SP500 и Nasdaq имеют разные веса, в зависимости от своей капитализации. Так, на текущий момент доля Nvidia составляет порядка 6,6% в индексе SP500. Это означает, что изменение цены акций компании на 10% ведет к изменению индекса на 0,6%. С начала года из 17,7% роста индекса SP500 примерно треть обеспечена только ростом акций Nvidia.

Понятно, что при таких вводных сильные движения в цене после отчетности могут влиять на весь рынок, причем весьма существенно.

( Читать дальше )

Блог им. MaksimPeretiazhko |Время пришло

- 25 августа 2024, 18:35

- |

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

Блог им. MaksimPeretiazhko |4:0 в пользу быков

- 15 августа 2024, 17:23

- |

Мировые рынки продолжают восстанавливаться📈, получив поддержку от экономических данных из Штатов.

✅ Инфляция цен производителей + 0,1% за месяц при прогнозе 0,2%

✅ Потреб инфляция +2,9% за год при прогнозе 3%

✅ Розничные продажи +1% за месяц при прогнозе 0,4%

✅ Заявки на пособия по безработице 227тыс за неделю при прогнозе 236 тыс (снижение вторую неделю подряд)

О чем говорят нам эти данные: инфляция замедляется, но ни о какой рецессии пока речь не идет: рынок труда живой, потребители уверенно тратят деньги).

Косвенно о в целом хорошем «самочувствии” американских потребителей говорит и сильный отчет крупнейшей розничной сети Walmart (бумага плюсует в моменте больше 6%)

Получается, что исходя из данных этой недели экономика США замедляется, остывает, но без сползания в рецессию или кризис. Это та самая «мягкая посадка», на которую рассчитывают в идеальном сценарии и ФРС и рынок.

Распродажи в начале августа начались ровно на опасениях, что этот сценарий не реализуется, и, что ФРС своим нежеланием снижать ставку загонит страну в рецессию.

( Читать дальше )

Блог им. MaksimPeretiazhko |Разблокировка активов в Euroclear (НРД)

- 24 июня 2024, 13:02

- |

В последнее время часто обсуждаем с клиентами тему заблокированных⛔️ активов.

Это понятно: идет уже 3й год, как активы в Euroclear заблокированы (у инвесторов, покупавших иностранные ЦБ через российскую инфраструктуру с местом хранения бумаг в НРД).

При этом, мы узнаем о все большем количестве полученных ✅ инвесторами индивидуальных лицензий на разблокировку от казначейства Бельгии.

По этому поводу решил написать пост с актуальной информацией:

🔶 Большинство клиентов российских проф участников с заблокированными активами в цепочке НРД – Euroclear могут подать заявку на получение индивидуальной лицензии в казначейство Бельгии. Естественно, заявитель не должен быть в санкционных списках

🔶Для получения лицензии нужно формально соблюсти 3 основных условия:

1️⃣ Все документы должны быть оформлены правильно, должна быть показана вся цепочка владения и хранения активов

2️⃣ Активы не должны покидать пределы «Европы». Уже фактически получены лицензии с последующим выводом активов как в страны ЕС, так и в Швейцарию и Великобританию.

( Читать дальше )

Блог им. MaksimPeretiazhko |Бычьи настроения. Притоки в фонды акций и облигаций

- 29 мая 2024, 16:14

- |

Как пишет Wall Street Journal www.wsj.com/finance/investing/bullish-investors-are-piling-into-stock-and-bond-funds-40bfa25d?mod=djemMoneyBeat_us паевые и биржевые фонды в США зафиксировали чистый приток средств в размере 172 миллиарда долларов за текущий год. Предыдущие два года индустрия коллективные инвестиций фиксировала оттоки.

Одновременно сократились притоки в фонды денежного рынка. В них инвесторы обычно «паркуют» деньги временно, не желаю брать на себя риск ни акций, ни даже более длинных облигаций.

Все это говорит о том, что у инвесторов появилось больше уверенности.

Постепенно нарратив опасений жесткой рецессии уступает место теме силы 💪 американской экономики, росту корпоративных прибылей📊 и, пусть и не такому быстрому и сильному, но все же ожиданию снижения⬇️ ставок.

При этом участники рынка отмечают притоки «широким фронтом». Т.е. они не сконцентрированы в какой-то одной теме или классе активов. В последнее время очень заметные притоки фиксируются, например, в облигационных фондах.

( Читать дальше )

Блог им. MaksimPeretiazhko |Сезон корпоративных отчетов

- 30 апреля 2024, 16:50

- |

Продолжается сезон корпоративной отчетности за 1кв 2024 года.

В США🇺🇸 отчитались 46% компаний их индекса S&P 500.

Пока подавляющее большинство (почти 77% из тех, кто уже отчитался) показывают результаты выше прогнозов.

Больше постов в телеграм канале:

Консультация по инвестиционному портфелю:

Блог им. MaksimPeretiazhko |Великолепная семерка превратилась в волшебную четверку

- 02 апреля 2024, 16:36

- |

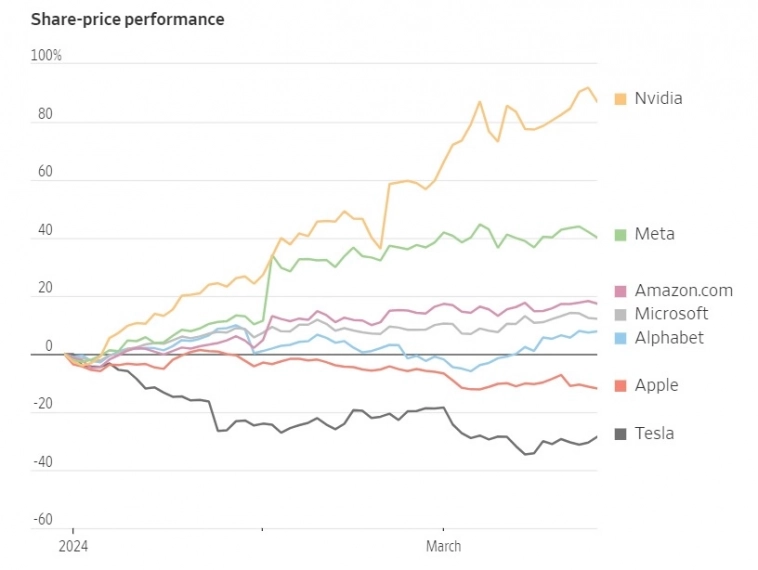

Пару месяцев назад я писал про «Великолепную семерку» — акции 7 компаний, в которых в последние пару лет был сконцентрирован основной рост американского рынка акций: Apple, Microsoft, Alphabet (бывший Google), Apple, Amazon, Meta (бывший Facebook), Tesla и Nvidia.

Великолепная семерка. Кто двигает рынок акций (https://t.me/maxinvest_pro/100)

И вот идет новый год, и уже успел родиться новый термин: Волшебная четверка (Fabolous Four).

Дело в том, что из 7 акций, только 4 показывают в этом году опережающую динамику ( Nvidia, Meta, Microsoft и Amazon). Alphabet вышел в плюс с начала года только на прошлой недели и до сих пор показывает результат «хуже рынка». Акции Apple снизились в 2024 на 11%, а Tesla вообще на 30%📉.Но рынок в целом падать не хочет, и SP500 и Nasdaq демонстрируют завидную устойчивость.

Мнения экспертов разделились:

▶ Одни говорят, что ралли выдыхается и держится на все меньшем количестве растущих бумаг. А рост лидеров настолько большой, что из-за средневзвешенного принципа расчета индексов, поддерживает их значения на высоком уровне. Tesla конечно упала с начала года на 30%, но Nvidia выросла на 82%. «Деревья не растут до небес», как принято выражаться, поэтому локальная коррекция неизбежна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс