Блог им. Manystr |Отчет ОПЕК MMOR-Декабрь

- 20 декабря 2017, 08:27

- |

Обзор рынка нефти

Движения цен на сырую нефть

Корзина ОПЕК выросла в ноябре на 10% до 60,74 долларов за баррель, что является самым высоким показателем с июня 2015 года. Фьючерсы на сырую нефть выросли до уровня, который не наблюдался с лета 2015 года. Преобладающий бычий нефтяной рынок в основе и оптимизм в отношении того, что ОПЕК и не ОПЕК будут продолжать сокращение производства, которое поддерживает нефтяной рынок в течение ноября.

(Все производители безумно рады такому росту нефтяных цен, что самое главное это было довольно не предсказуемо, ведь сокращения картель проводит уже порядка 10 месяцев, может это некий результат, может это все таки склонность разума многих экспертов к единому мнению о том, что все таки миру больше нужна нефть, без геополитических последствий и конфликтов для мира. К примеру это, тот случай когда вам внезапно выпадает куш или бинго, и вы просто теряете голову. В этом же случае ОПЕК голову не потеряла, а значит можно ожидать дальнейшего соблаговоления свыше… тьфу… тьфу… тьфу)))))

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Manystr |Нефть ждет 70

- 20 декабря 2017, 07:04

- |

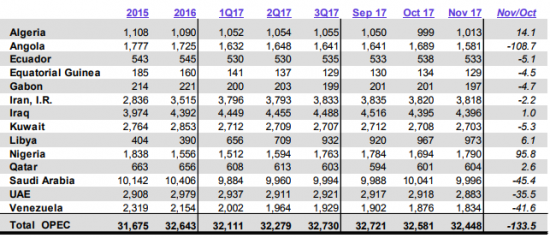

Таблица 1 — Уровни добычи картелем ОПЕК

В первую очередь это показывает соблюдение картелем принятого договора. Верхняя планка по добыче сырой нефти составляет 32,5 млн. баррелей в сутки. Добыча нефти за ноябрь была 32.448 млн. баррелей в сутки. Снижение добычи на 133,5 тыс. баррелей в сутки.

Скорее всего ОПЕК удовлетворены в настоящее время доходами от продаж сырой нефти. К тому же цены, установившиеся сейчас еще больше помогают картелю не спешить, а добывать и торговать качественно удовлетворяя потребителя, кому нефть нужна чрезвычайно сильно.

Под словами нефть нужна чрезвычайно сильно, подразумеваю страны, у кого могут возникнуть проблемы в индустрии и транспортном секторе, и под эти слова никак нельзя отнести США, страны Евросоюза, Китай, Японию, которые накопили свои коммерческие запасы на максимумах за всю историю переработки нефти на своих заводах. К примеру в США коммерческие запасы составляют сейчас 443 млн. баррелей, а стратегические запасы сырой нефти 663 млн. баррелей в сутки. В Китае существуют только стратегические запасы примерно 650 млн. баррелей. В Японии примерно 320 млн. баррелей запасов, а в Испании 120 млн. баррелей.

( Читать дальше )

Блог им. Manystr |Ситуация на рынке торговлей Brent

- 18 декабря 2017, 11:34

- |

Почему я пишу, что это носило спекулятивный характер, потому что единственной причиной снижения после 11 декабря, можно назвать либо фиксация прибылей, либо продажи.

Судя по ММВБ количество лонгов основными участниками сокращались, как раз с 12 декабря. А именно 12 декабря юридические лица закрыли 60 000 лонгов, 13 декабря 100 000 лонгов, 14 декабря 80 000 лонгов. Вот это и подтверждает фиксацию спекуляций на рынке биржевыми игроками. Уверен, что на ММВБ они не самые умные в мире, и весь остальной мир проявил себя примерно что то типа этого.

Сейчас на рынке нефти неопределенность. Единственная мысль, это, что в конце года нефть может немного просесть, чем в настоящее время.

«Нефть должна оставаться немного более сильной, чем в конце года», — сказал Дэвид Леннокс, аналитик по сырьевым товарам в Fat Prophets в Сиднее. «Внимание в 2018 году будет приковано к соблюдениям ОПЕК и более высокому спросу во всем мире. Единственным встречным ветром является производство в США — это будет держать под контролем цену на нефть».

( Читать дальше )

Блог им. Manystr |«Роснефть» берет на себя рекордный долг, перед новыми санкциями США

- 07 декабря 2017, 13:09

- |

«Роснефть» берет на себя рекордный долг

Российский государственный нефтяной гигант «Роснефть» в этом году в значительной степени заимствовало на внутреннем рынке облигаций для финансирования нефтяных проектов и рефинансирования более ранних долгов, поскольку он отрезан от рынков капитала США и Запада.

Теперь, когда надвигаются новые санкции в отношении России и некоторых российских энергетических проектов, «Роснефть» взяла облигаций самые высокие заимствования за год — рекордную сумму — 17 млрд долларов (1 трлн. Рублей).

«Роснефть» входит в список санкционированных организаций США с 2014 года, так как ее глава Игорь Сечин, близкий союзник Владимира Путина.

Но США теперь изучают дополнительные санкции, в том числе по энергетическим проектам, которые могут еще больше ограничить возможности «Роснефти» по сбору средств.

Согласно расчетам Блумберга, общая сумма выпусков облигаций Роснефти в этом году больше, чем облигаций, выпущенных в 2015 и 2016 годах вместе взятых.

( Читать дальше )

Блог им. Manystr |Сюрприз нефтяной сделки ОПЕК с Ливией не значителен для рынков

- 07 декабря 2017, 12:18

- |

Что означает соглашение о поставках ОПЕК для цен на нефть

На прошлой неделе ОПЕК создала дипломатический переворот, убедив Ливию, ее самого обеспокоенного члена, принять ограничения на производство. На самом деле соглашение, вероятно, мало что значит для нефтяного рынка.

Организация стран-экспортеров нефти и ее партнеры 30 ноября договорились о продолжении поставок с ограничением поставок до конца следующего года, чтобы слить излишние мировые рынки. В неожиданном дополнении к членам Ливии и Нигерии была введены ограничения на выпуск, которые ранее не участвовала в сокращениях, в то время как они пытались восстановить бочки, потерянные в результате вооруженных конфликтов и саботажа.

Пакт, казалось, стал поворотным для Ливии, чей главный нефтяной чиновник Мустафа Саналла изложил стремления страны возродить экспорт и его потребность в снисхождении.

Однако на практике объем производства около 1 миллиона баррелей в день накладывает на Триполи небольшое ограничение, которое едва ли может повысить выпуск продукции, говорят консультанты Eurasia Group и Wood Mackenzie. По словам человека, знакомого с вопросом, который попросил не быть идентифицированным, Ливия планирует преследовать цель в следующем году, поскольку информация не является общедоступной.

( Читать дальше )

Блог им. Manystr |Надежный глобальный спрос на нефть, дисконт WTI

- 07 декабря 2017, 12:07

- |

Надежный глобальный спрос на нефть, дисконт WTI, управляющий проектом конверсии NGL в США

Сильный спрос на более дешевую сырую нефть в США запускает проект конверсии трубопровода, следуя примеру нескольких других проектов, отправляющих сырую нефть США на мировые рынки.

В среду крупнейшие партнеры по продуктам в США по среднему продукту объявили о том, что он преобразует один из своих трубопроводов с природным газом (NGL) из Пермского бассейна в побережье Техасского залива до обслуживания сырой нефти. Ожидается, что проект будет завершен во второй половине 2020 года.

«У нас был большой спрос на услуги по транспортировке, хранению и морским перевозкам сырой нефти для добычи сырой нефти из Пермского бассейна», — сказал генеральный директор предприятия Джим Тиаг.

Из-за избытка внутреннего предложения сырой нефти, ведущего к давней уцененной цене американской нефтяной нефти West Texas Intermediate (WTI), к другим ценам на нефть, таким как Brent и Light Louisiana Sweet (LLS), является основным драйвером этого и других связанных проектов, по мнению наблюдателей рынка.

( Читать дальше )

Блог им. Manystr |Нефть нефти рознь

- 07 декабря 2017, 11:42

- |

( Читать дальше )

Блог им. Manystr |Китайский толчок к торговле нефтью в юане стал ключевым препятствием

- 07 декабря 2017, 09:14

- |

Стремление Китая к торговле нефтью в юане стал ключевым препятствием

Предложение по контракту на фьючерсы на сырую нефть юаня привлекает внимание

Движения Китая по налаживанию торговли нефтью в юане вызвали энтузиазм в отношении того, что может быть сдвигом в мировой финансовой системе: снижение роли доллара США. Такие игроки, как Адам Левинсон, основатель хедж-фонда Graticule Asset Management Asia, называют его «огромной историей».

Планы, которые были отложены в 2012 году, чтобы начать торговлю фьючерсами на нефть в юанях или долларах в Шанхае в этом году, все еще находятся на рассмотрении. Последняя из Международной энергетической биржи города: она скоро появится, и тестовые торги запланированы на эти выходные.

«Этот контракт может значительно помочь китайскому интернационализации юаня», — сказал Яо Вэй, главный экономист Китая в Societe Generale SA в Париже. «Но его успех будет критически зависеть от степени свободы, допускаемой потоками капитала, связанными с контрактом», — сказала она.

( Читать дальше )

Блог им. Manystr |Отчет EIA 01 декабря. Не спешим с выводами

- 07 декабря 2017, 08:58

- |

Общая добыча продолжает расти плюс 25 тысячи баррелей. Однако на этом фоне восстанавливается переработка на НПЗ + 192 тысячы готовой нефтепродукции. Минус 167 тысяча баррелей в сутки.

Импорт просел и остается на слабых уровнях по годовым меркам 7.202 млн. баррелей в сутки. Минус 127 тысячи баррелей в сутки по сравнению с прошлой неделей.

Экспорт остается на уровнях 1.358 млн. баррелей в сутки. Минус 54 тысяч баррелей в сутки по сравнению с прошлой неделей.

Итого получается 167+127-54=240 тысяч баррелей из коммерческих запасов, За неделю минус 1.680 млн. баррелей плюс прошлая неделя минус 3.472 млн. баррелей. Итого 5.152 млн. баррелей снижено запасов за неделю.

Как видно из данных основным фактором снижения запасов на это неделе оказалось восстановление нефтеперерабатывающих заводов. Однако в США сейчас нефти в виде физических контрактов у хэдж фондов и своп дилеров переизбыток, что означает, что сами компании не хотят покупать по таким ценам у посредников, которые сами когда то покупали по 50 долларов у самих же добывающих компаний.

( Читать дальше )

Блог им. Manystr |Собери паззл получишь бочку нефти

- 07 декабря 2017, 08:25

- |

Те невероятно высокие уровни цены по нефти марки Brent в условиях современной мировой экономики, когда везде и по всюду есть огромное множество предприятий добывающих сырую нефть и готовых продать ее вам сегодня. Это отсталое по моему мнению рыночная система торговли мелкими контрактами, дает психологическую свободу покупателю и переработчику нефти.

Почему устройство продажи физической нефти, предварительно выставляя контракт на бирже, в настоящее время устраивает производственников с обоих сторон.

Во первых это просто, зайти в онлайн котировочный список имеющихся контрактов и их цен. Нажать кнопку и брокер свяжется с вами вышлет договор по срокам, количеству и цене. Что получает биржа с каждого такого оформленного контракта? Она получает свою долю свою маржу, за то, что у нее размещены как контракты на покупку так и на продажу. Интереса в динамике котировок у биржи нет, только в скорости их выполнения.

Почему сейчас цена идет вниз. Потому что на бирже скопилось огромное количество контрактов на физическую нефть. которые никто не покупает. Есть предприятия, которые ставят чуть дешевле спотовой цены, а кто то ставит еще дешевле. И на таком фоне дураков, кто поставил бы свои баррели по 70 долларов нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс