Марэк

Атомэнергопром – Прибыль мсфо 2018г: 207,655 млрд руб (+79% г/г)

- 14 апреля 2019, 21:09

- |

АО «Атомэнергопром» – рсбу/ мсфо

Общий долг на 31.12.2016г: 322,243 млрд руб/ мсфо 882,759 млрд руб

Общий долг на 31.12.2017г: 290,093 млрд руб/ мсфо 842,416 млрд руб

Общий долг на 30.09.2018г: 380,083 млрд руб/ мсфо 896,503 млрд руб

Общий долг на 31.12.2018г: 400,618 млрд руб/ мсфо 896,056 млрд

Выручка 2016г: 541,653 млрд руб/ мсфо 699,892 млрд руб

Выручка 2017г: 520,890 млрд руб/ мсфо 747,452 млрд руб

Выручка 2018г: 800,383 млрд руб/ мсфо 769,490 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ИК Русс-Инвест (ИКРУСС-ИНВ) – Отчет рсбу за 2018г

- 14 апреля 2019, 17:38

- |

ИК Русс-Инвест (ИКРУСС-ИНВ) – рсбу/мсфо

Номинал 1 руб

109 000 000 акций www.russ-invest.com/investors/corporate/struktura.php

Капитализация на 12.04.2019г: 4,840 млрд руб

Общий долг на 31.12.2016г: 293,37 млн руб/ мсфо 465,27 млн руб

Общий долг на 31.12.2017г: 780,09 млн руб/ мсфо 723,42 млн руб

Общий долг на 30.06.2018г: 243,01 млн руб/ мсфо 131,95 млн руб

Общий долг на 30.09.2018г: 166,92 млн руб

( Читать дальше )

Акционеры Chevron не нуждаются в сделке с Anadarko

- 12 апреля 2019, 22:02

- |

Нефтяной гигант Chevron намеревается совершить сделку, в которой его акционеры не нуждаются – покупку нефтегазовой компании Anadarko за 50 млрд долларов. Исходя из ряда показателей, эта сделка представляется разумной. Вопрос в том, хотят ли акционеры компаний, производящих углеводородное топливо, тратить деньги на расширение именно этого бизнеса.

Покупка Anadarko даст Chevron доступ к большому объему нефти и сжиженного природного газа. Тем самым Chevron усилит свои позиции в той области, где уже опережает конкурента Exxon Mobil: на богатом нефтью Пермском месторождении в Западном Техасе. В 4-м квартале Chevron нарастила добычу в этом регионе примерно на 84% по сравнению с тем же периодом предыдущего года, и акции компании на протяжении последних трех-пяти лет демонстрировали более высокие результаты в сравнении с бумагами конкурентов.

Anadarko владеет обширными участками на Пермском месторождении и в Мексиканском заливе. Это означает, что Chevron получит новые буровые площадки и сможет на 1 млрд долларов сократить операционные расходы и на столько же – капитальные. При этом Chevron предлагает за акции Anadarko серьезную премию в 39%, которая не до конца покрывается снижением издержек с учетом налогообложения. Однако покупка будет оплачена акциями и денежными средствами, а значит акционеры обеих компаний разделят сопутствующие риски.

( Читать дальше )

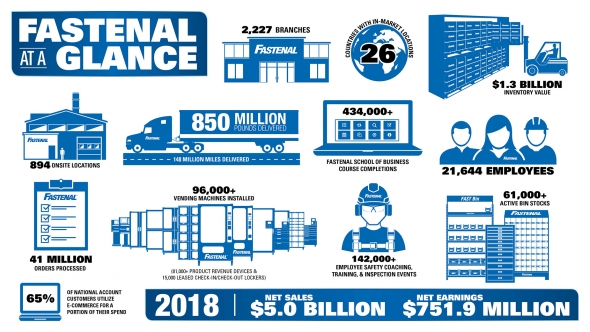

Fastenal Company - Прибыль 1 кв 2019г: $194,1 млн (+11,4% г/г). Дивы кв. $0,43. Отсечка 24 апреля 2019г

- 12 апреля 2019, 20:49

- |

Wells Fargo & Co. – Прибыль 1 кв 2019г: $5,967 млрд (+12% г/г)

- 12 апреля 2019, 18:29

- |

Wells Fargo & Co

(NYSE: WFC)

$46.49 -1.25 (-2.62%)

4/12/2019

wellsfargo.mworld.com/investor-relations/wells-fargo-stock-price/

Wells Fargo & Co.

At February 18, 2019, 4,549,421,815 shares of common stock were outstanding.

www.sec.gov/Archives/edgar/data/72971/000007297119000227/wfc-12312018x10k.htm

( Читать дальше )

JPMorgan Chase & Co. - Прибыль 1 кв 2019г: $9,179 млрд (+5,4% г/г)

- 12 апреля 2019, 17:59

- |

JPMorgan Chase & Co.

(NYSE: JPM)

$111.21 +4.98 (+4.69%)

4:00 PM EDT on Apr 12, 2019

jpmorganchaseco.gcs-web.com/stock-information

JPMorgan Chase & Co.

Number of shares of common stock outstanding as of January 31, 2019: 3,274,241,726

jpmorganchaseco.gcs-web.com/node/271651/html

На 31 января 2019 года в обращении находится 3 274 241 726 Обыкновенных акций

( Читать дальше )

Результаты размещения ОФЗ-ПД № 26224RMFS и № 26227RMFS 10.04.2019г. на 137,138 млрд руб

- 11 апреля 2019, 13:52

- |

Минфин России информирует о результатах проведения 10 апреля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 г.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – 86,765 млрд. рублей;

— объем спроса – 109,582 млрд. рублей;

— размещенный объем выпуска – 86,765 млрд. рублей;

— выручка от размещения – 81,314 млрд. рублей;

— цена отсечения – 91,2600% от номинала;

— доходность по цене отсечения – 8,35% годовых;

— средневзвешенная цена – 91,3359% от номинала;

— средневзвешенная доходность – 8,34% годовых.

Дата публикации: 10.04.2019 16:58

Минфин России информирует о результатах проведения 10 апреля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26227RMFS с датой погашения 17 июля 2024 г.

Итоги размещения выпуска № 26227RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 82,630 млрд. рублей;

— размещенный объем выпуска – 50,373 млрд. рублей;

( Читать дальше )

Саратовэнерго - Не выплачивать дивиденды по обыкновенным и привилегированным акциям за 2018г

- 11 апреля 2019, 00:32

- |

ПАО «Саратовэнерго»

4.ВОПРОС: О рекомендациях годовому Общему собранию акционеров по распределению прибыли и убытков Общества по результатам 2018 года.

Принятое решение:

Рекомендовать годовому Общему собранию акционеров Общества: Утвердить следующее распределение прибыли Общества по результатам 2018 года:

Наименование строки (тыс. руб.)

Нераспределенная прибыль (непокрытый убыток) отчетного периода 7 267

Распределение прибыли и убытков, в том числе:

Резервный фонд 0

Дивиденды за 2018 год 0

Погашение убытков прошлых лет 0

На накопление 0

Инвестиции 2018 год 0

Оставить нераспределенной 7 267

5.ВОПРОС: О рекомендациях годовому Общему собранию акционеров о выплате (объявлении) дивидендов по обыкновенным акциям ПАО «Саратовэнерго» по результатам 2018 года.

Принятое решение: Рекомендовать годовому Общему собранию акционеров Общества: не выплачивать дивиденды по обыкновенным акциям Общества по результатам 2018 года.

6.ВОПРОС: О рекомендациях годовому Общему собранию акционеров о выплате (объявлении) дивидендов по привилегированным акциям типа А ПАО «Саратовэнерго» по результатам 2018 года.

Принятое решение: Рекомендовать годовому Общему собранию акционеров Общества: не выплачивать дивиденды по привилегированным акциям типа А Общества по результатам 2018 года.

www.e-disclosure.ru/portal/event.aspx?EventId=HffWhVdxd0eKlz5qB7jcUQ-B-B

Минутки / Пртоколы ФРС

- 10 апреля 2019, 23:28

- |

(Released April 10, 2019)

Minutes of the Federal Open Market Committee

Протокол Федерального комитета по открытым рынкам

March 19-20, 2019

A joint meeting of the Federal Open Market Committee and the Board of Governors was held in the offices of the Board of Governors of the Federal Reserve System in Washington, D.C., on Tuesday, March 19, 2019, at 10:00 a.m. and continued on Wednesday, March 20, 2019, at 9:00 a.m.1

Нормализация баланса

Участники комитета возобновили обсуждение на совещании в январе 2019 года вариантов перехода к более долгосрочному размеру баланса. Сотрудники описали варианты прекращения сокращения запасов ценных бумаг Федерального резерва в конце сентября 2019 года и возможного снижения темпов погашения казначейских ценных бумаг до этой даты. Снижение темпов погашения до их прекращения будет соответствовать большинству предыдущих изменений в балансовой политике Федерального резерва и будет способствовать постепенному переходу к долгосрочному уровню резервов. Это также может подкрепить сообщения Комитета, указывающие на то, что FOMC проявляет гибкость в своих планах по нормализации баланса и что процесс нормализации баланса будет по-прежнему соответствовать достижению целей Федеральной резервной системы в области денежно-кредитной политики. Тем не менее, продолжение погашения с нынешними темпами в течение сентября может быть проще для общения и несколько сократить переход к долгосрочному уровню резервов. Сотрудники отметили, что сокращение темпов погашения до сентября оставит резервы и баланс немного больше, чем продолжающиеся погашения с нынешними темпами до сентября. Однако долгосрочный уровень резервов и размер баланса будут в конечном итоге определяться долгосрочным спросом на обязательства Федерального резерва. Прогнозы персонала по срочным премиям и макроэкономическим результатам существенно не различались между двумя вариантами.

Сотрудники также описали возможный промежуточный план реинвестирования основных платежей, полученных от агентских долговых обязательств и ипотечных ценных бумаг агентства (MBS), после завершения баланса и до тех пор, пока Комитет не примет решение о более долгосрочном составе Системного счета открытого рынка (SOMA). портфолио. В соответствии с давней целью Комитета держать в основном казначейские ценные бумаги в более долгосрочной перспективе, любые основные платежи по долгу агентства и агентству MBS обычно реинвестируются в казначейские ценные бумаги на вторичном рынке. Эти реинвестиции будут распределяться между секторами казначейского рынка примерно пропорционально срокам погашения казначейских ценных бумаг, находящихся в обращении. Тем не менее, план будет поддерживать существующий предел $20 млрд в месяц на погашение MBS; основные платежи по долгу агентства и агентству MBS свыше $20 млрд в месяц будут по-прежнему реинвестироваться в агентство MBS. Этот предел ограничил бы скорость, с которой авуары MBS агентства Федерального резерва могли бы уменьшиться, если бы предоплата ускорилась; сотрудники прогнозировали, что лимит погашения по агентским долгам и агентству MBS вряд ли будет достигнут после 2019 года.

Сотрудники отметили, что, как только закончится отток баланса, средний уровень резервов будет постепенно снижаться в соответствии с тенденцией роста пассивов Федерального резерва, пока Комитет не решит возобновить рост баланса, чтобы сохранить Уровень резервов соответствует эффективной и результативной реализации политики.

Участники пришли к выводу, что прекращение выбытия запасов ценных бумаг в конце сентября уменьшит неопределенность в отношении планов Федерального резерва в отношении его запасов ценных бумаг и будет соответствовать решению Комитета на его совещании в январе 2019 года о продолжении осуществления денежно-кредитной политики в режиме достаточных резервов., Участники обсудили преимущества и недостатки замедления стока баланса до сентябрьской даты остановки. Замедление темпов погашения будет соответствовать общей практике Комитета по плавной и предсказуемой корректировке своих запасов ценных бумаг, что может снизить риск возникновения волатильности на рынке в связи с выводом из эксплуатации запасов ценных бумаг. Тем не менее, эти преимущества необходимо было сопоставить с дополнительной сложностью плана, который закончил бы постепенный отток баланса, а не все сразу.

Участники вновь заявили о своей поддержке намерения FOMC вернуться к владению в основном казначейскими ценными бумагами в долгосрочной перспективе. Участники посчитали целесообразным принятие промежуточного подхода к реинвестированию долга агентства и основных выплат агентства MBS в казначейские ценные бумаги по всему спектру сроков погашения, в то время как Комитет продолжал оценивать потенциальные долгосрочные структуры погашения для портфеля казначейских ценных бумаг Федерального резерва. Многие участники предложили предварительные взгляды на преимущества и недостатки альтернативных композиций для портфолио SOMA. Участники ожидали дальнейшего обсуждения долгосрочного состава портфеля на предстоящих заседаниях.

Участники прокомментировали соображения, связанные с тем, чтобы позволить среднему уровню резервов снижаться в соответствии с тенденцией к росту нерезервных обязательств в течение некоторого времени после окончания баланса баланса. Несколько участников предпочли стабилизировать средний уровень резервов путем возобновления покупок казначейских ценных бумаг относительно скоро после окончания второго тура, потому что они не увидели никакой пользы от дальнейшего снижения остатков резервов или потому, что они считали, что Комитету следует минимизировать риск волатильности процентных ставок, что может произойти, если запасы упадут ниже точки, соответствующей эффективной и действенной реализации политики. Некоторые другие предпочли, чтобы средний уровень резервов продолжал снижаться в течение более длительного времени после того, как заканчивается баланс, потому что такие сокращения могли бы позволить Комитету узнать больше о базовом спросе на резервы, потому что они решили, что такой процесс вряд ли приведет в чрезмерной волатильности ставок денежного рынка или потому, что они решили, что переход к более низким уровням резервов более соответствует предыдущим сообщениям Комитета, указывающим на то, что у него будет не больше ценных бумаг, чем необходимо для эффективной и действенной реализации денежно-кредитной политики. Участники отметили, что возможное возобновление покупок ценных бумаг, чтобы идти в ногу с ростом спроса на обязательства Федерального резерва, когда бы оно ни происходило, было бы обычной частью операций по поддержанию режима реализации денежно-кредитной политики с достаточными резервами и не представляло бы изменения в позиции денежно-кредитной политики. Некоторые участники предложили, чтобы на будущих заседаниях Комитет обсуждал потенциальные выгоды и издержки инструментов, которые могли бы снизить резервный спрос или поддержать контроль за процентными ставками.

После обсуждения Председатель предложил Комитету сообщить о своих намерениях относительно нормализации баланса, опубликовав заявление по завершении заседания. Все участники согласились с тем, что было бы целесообразно опубликовать предлагаемое заявление.

ПРИНЦИПЫ И ПЛАНЫ НОРМАЛИЗАЦИИ БАЛАНСА

( Читать дальше )

Uber должна опубликовать проспект IPO в четверг. Целевая цена размещения $48-$55 за акцию

- 10 апреля 2019, 22:44

- |

*Uber рассчитывает в рамках IPO добиться рыночной капитализации в 90-100 млрд долл — источники

*Целевая капитализация Uber соответствует цене размещения в 48-55 долл за акцию — источники

теги блога Марэк

- Apple

- S&P500

- S&P500 фьючерс

- Tesla

- авиакомпании

- автомобили

- автомобильная отрасль

- акции

- алмазы

- Алроса

- Альфа-банк

- алюминий

- аэрофлот

- Банки

- банки России

- банки США

- бензин

- биткоин

- бриллианты

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- горнодобывающий сектор

- гривна-доллар

- Дивиденды

- Доллар Рубль

- золото

- золотодобывающие компании

- инвестиции в недвижимость

- Индия

- иран

- Казахстан

- Китай

- криптовалюта

- Лукойл

- медь

- металлургический сектор

- Мечел

- Минфин России

- Минфин РФ

- ММК

- натуральный газ

- НБУ

- недвижимость

- Нефтегазовые компании

- нефтегазовый сектор

- Нефть

- никель

- НЛМК

- Новатэк

- НПЗ

- ОАК

- облигации

- опек+

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- оффтоп

- Распадская

- РЖД

- ритейлеры

- Роснефть

- Россети

- Россия

- рубль

- рубль-доллар

- русал

- санкции

- Саудовская Аравия

- сбербанк

- Северсталь

- СПГ

- ставка

- ставка ФРС

- сталь

- сургутнефтегаз

- США

- Татнефть

- телекоммуникационный сектор

- технологический сектор

- Тинькофф Банк

- торговые сигналы

- Турция

- уголь

- угольные компании

- Украина

- фармацевтический сектор

- форекс

- ФРС

- хабы газовые

- химическая промышленность

- химический сектор

- ЦБ РФ

- электромобили

- энергетические компании

- энергетический сектор

- Яндекс

- япония