Блог им. Marek |Обзор: Прогноз прибыли компаний S&P500 предстоящей отчетности за 2019г

- 24 декабря 2019, 17:01

- |

S&P 500 EARNINGS PREVIEW: CY 2019

Прогноз прибыли компаний S&P500: за полный 2019

| 13 декабря 2019 г.

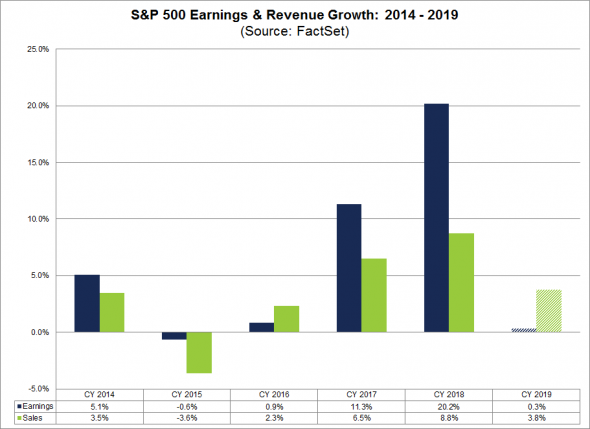

CY 2019 Earnings Growth: 0.3%

CY 2019 Рост прибыли: 0,3%

Предполагаемый (по сравнению с аналогичным периодом прошлого года) темп роста прибыли для CY 2019 составляет 0,3%, что ниже 10-летнего среднего (годового) темпа роста прибыли в 9,1%. Если фактические темпы роста за год составляют 0,3%, это будет самым низким годовым темпом роста индекса с 2015 года (-0,6%). Согласно прогнозам, шесть секторов сообщат о росте доходов в годовом исчислении, во главе с секторами ЖКХ и здравоохранения. Ожидается, что пять секторов сообщат о годовом снижении доходов, во главе с секторами энергетики и материалов.

Ожидается, что сектора коммунальных услуг и здравоохранения сообщат о самом высоком (в годовом исчислении) росте доходов во всех 11 секторах по 8,3% в каждом. Ожидается, что в секторе коммунальных услуг все пять отраслей будут сообщать о росте прибыли, во главе с независимыми производителями электроэнергии и возобновляемой электроэнергии (50%), мульти-коммунальными (11%) и газовыми (10%) отраслями. В секторе здравоохранения все шесть отраслей, согласно прогнозам, сообщат о росте доходов, во главе с поставщиками медицинских услуг и услугами (10%), медицинским оборудованием и расходными материалами (9%) и науками о жизни, инструментами и услугами (9%) отрасли.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Marek |Аналитики прогнозируют, что на окончание 2020г индекс S&P500 покажет 3407,46 пунктов

- 24 декабря 2019, 16:29

- |

| December 18, 2019

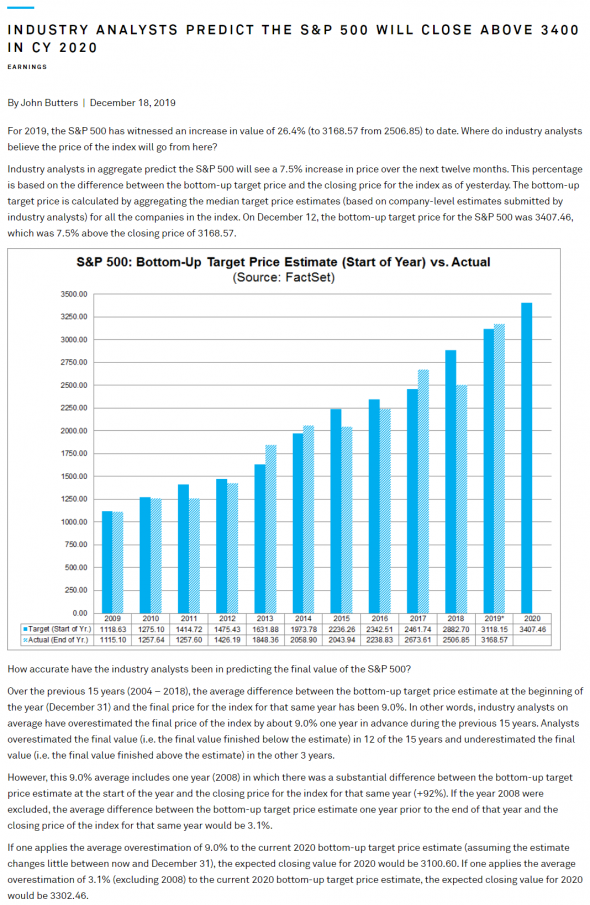

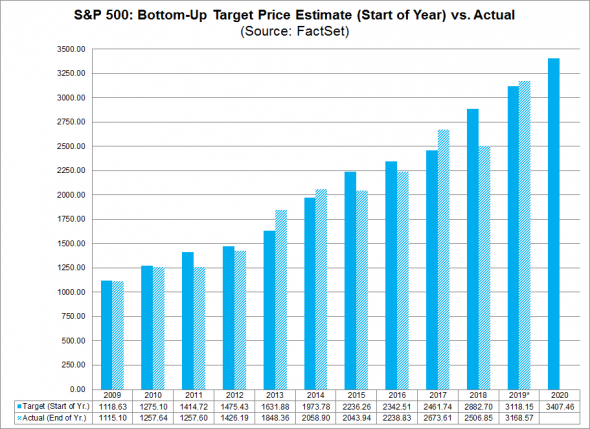

К 2019 году S&P500 увеличился на 26,4% (до 3168,57 с 2506,85) до настоящего времени. Откуда отраслевые аналитики полагают, что цена индекса пойдет отсюда?

В целом отраслевые аналитики прогнозируют, что цена S&P500 увеличится на 7,5% в течение следующих двенадцати месяцев. Этот процент основан на разнице между восходящей целевой ценой и ценой закрытия индекса по состоянию на вчерашний день. Восходящая целевая цена рассчитывается путем агрегирования медианных оценок целевой цены (на основе оценок уровня компании, представленных отраслевыми аналитиками) для всех компаний, включенных в индекс. 12 декабря целевая цена снизу вверх для S&P500 составила 3407,46, что на 7,5% выше цены закрытия 3168,57.

( Читать дальше )

Блог им. Marek |Bloomberg: Вот что произойдет с рынками, если 15 декабря в США введут пошлины для Китая

- 03 декабря 2019, 22:51

- |

3 декабря 2019 г., 08:14 GMT+3

Последние послания президента Дональда Трампа по торговле являются тревожным сигналом к рынкам, близким к рекордным максимумам, которые угрожают Китаю серьезным крайним сроком.

Во вторник 15 декабря вспыхнуло критическое облегчение по тарифам, когда Трамп заявил, что не видит необходимости в срочном завершении сделки, сразу после того, как он пригрозил целому ряду торговых партнеров пошлинами.

«Если будут введены тарифы, намеченные на 15 декабря, это станет огромным шоком для консенсуса рынка», — сказала Сью Тринь, управляющий директор по глобальной макро-стратегии Manulife Investment Management в Гонконге. «Трамп будет Гринчем, который украл Рождество», — сказала она.

Мировые акции оказались в шаге от своего рекордного максимума в прошлом месяце, чему способствовал отчасти оптимистичный оптимизм по поводу того, что по крайней мере временная торговая сделка между США и Китаем не за горами. Тем временем часы продолжали тикать к 15 декабря, когда Трамп пригрозил ввести 15% сборов с китайского импорта в размере $160 миллиардов.

( Читать дальше )

Блог им. Marek |Рекордно большое количество технологичческих компаний S&P500 дало отрицательный прогноз по прибыли на акцию, по итогам 3 кв

- 01 октября 2019, 15:48

- |

RECORD-HIGH NUMBER OF S&P 500 TECHNOLOGY COMPANIES ISSUING NEGATIVE EPS GUIDANCE FOR Q3

September 27, 2019

Начиная с конца третьего квартала 113 компаний S&P 500 выпустили руководство по EPS за квартал. Из этих 113 компаний 82 выпустили отрицательное руководство по EPS, а 31 компания выпустила положительное руководство по EPS. Количество компаний, выдающих отрицательные EPS за третий квартал, значительно выше среднего показателя за 5 лет, равного 74.

Что движет необычайно большим количеством компаний S&P 500, выпускающих негативные прогнозы по EPS на третий квартал? На уровне секторов, секторы информационных технологий и здравоохранения являются крупнейшими участниками общего роста числа компаний S&P 500, выпускающих отрицательные прогнозы EPS на третий квартал относительно среднего показателя за 5 лет.

Insight/2019/09.2019/09.27.2019_EI/EPS%20Guidance%20by%20Company.png?width=911&name=EPS%20Guidance%20by%20Company.png)

В секторе информационных технологий 29 компаний выпустили негативные прогнозы по прибыли на акцию для третьего квартала, что почти на 45% выше среднего показателя за 5 лет для сектора 20,1. Если 29 является окончательным числом за квартал, это будет означать наибольшее количество компаний, выпускающих негативные прогнозы EPS в этом секторе, так как FactSet начал отслеживать эти данные в 2006 году. Текущий максимум — 26 компаний, которые произошли в четырех разных кварталах (последний раз во 2 квартале 2019 года). На отраслевом уровне, в отраслях полупроводникового и полупроводникового оборудования (9) и программного обеспечения (7) самое большое количество компаний, выпускающих негативные прогнозы EPS в этом секторе.

( Читать дальше )

Блог им. Marek |Blackstone предупреждает, после октябрьского разочарования S&P500 может упасть на 20%

- 23 сентября 2019, 15:00

- |

Как предупреждает Blackstone, коррекция рынка может наступить, как только Уолл-стрит поймет, что произойдет меньшее снижение ставок.

Главный инвестиционный стратег Blackstone предупреждает, что после октябрьского разочарования S&P500 может упасть на 20%.

Sept 18, 2019 4:01 p.m. ET

Blackstone предупреждает о возможной коррекции по рынку. Рынки настроены на разочарование. Им придется пересмотреть свои ожидания. У вас есть рынок, который в этом году обошелся без надежд на скоординированное смягчение глобального центрального банка. Это единственная причина, по которой мы выросли на 20% с начала года. Сейчас мы, конечно, не там из-за фундаментальных основ.

Joseph Zidle, главный инвестиционный стратег Blackstone, объяснил это на CNBC в среду, почему акции могут скорректироваться.

Он ожидает, что ФРС снизит ставки на 25 базисных пункта в среду, а затем еще раз в октябре, но это все. Joseph Zidle предупредил, что это может потрясти рынок, «требующий более 100 базисных пунктов», в дополнение к тому, что мы уже получили в июле.

Он сказал, что видит, что глава ФРС Пауэлл борется с инфляцией в стране, а также пытается выровнять ставки в США с остальным миром.

«Рынки говорят ФРС: «Думайте глобально. Ставки по всему миру настолько низки, что вам придется снижать наши ставки». Но ФРС придется реагировать на местные данные», — пояснил Зидл. «Им придется действовать локально, что, я думаю, не даст им дать рынку все, что он хочет».

Целью Joseph Zidle на конец 2019 года для S&P является 2875, снижение примерно на 4% от текущих уровней. Тем не менее, он видит потенциал снижения. «Любой бычий рынок может откатиться на 10-20%. Мы видели это в четвертом квартале прошлого года», — сказал он. «Я не исключаю, что будет коррекция порядка 10-20%».

Видео: www.cnbc.com/2019/09/18/fed-market-are-on-a-collision-course-over-interest-rates-blackstone.html

Блог им. Marek |Сегодня ожидания того, что ФРС на этой неделе не понизит ставку выросли с 5% до 34%

- 16 сентября 2019, 23:14

- |

Expectations suddenly are rising that the Fed might not cut interest rates this week

PUBLISHED AN HOUR AGOUPDATED MOMENTS AGO

Повышение цен на энергоносители в понедельник помогло укрепить мнение о том, что Федеральная резервная система может не спешить снижать процентные ставки.

Хотя рынки все еще видят, как центральный банк понижает свою базовую ставку однодневного кредитования на четверть пункта на заседании Федерального комитета по открытым рынкам на этой неделе, аргументы в пользу продолжающихся сокращений, по-видимому, стали слабее. Трейдеры на срочном рынке фондовых фондов в понедельник оценивали с вероятностью 34%, что ставка ФРС останется без изменений; вероятность была нулевой месяц назад и всего 5,4% неделю назад, по данным CME.

Это произошло на фоне некоторых меняющихся экономических тенденций, а также инфляционного давления, вызванного скачком цен на нефть на 14%. Рост инфляции повышает вероятность того, что ФРС ужесточит политику или, по крайней мере, удержит линию, а не снизит ставки.

( Читать дальше )

Блог им. Marek |Карта текущих торгов в США

- 11 сентября 2019, 22:45

- |

Эппл то понятно почему растет, на начале продаж айфон 11-ых с 13 сентября.

Но зря инвесторы Эппл на это надеются, его айфоны по атомным ценам уже все меньше и меньше людей интересуют, а на одних эплофанатах — далеко не уедешь.

Apple Inc. (AAPL)

After Hours Trading

$223.58 -0.09 (-0.04%)

09/11/2019 16:03:18

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс