Блог им. Marek |Стоимость нефти за баррель - Курс рубль/доллар

- 03 января 2020, 23:42

- |

Текущая цена нефти $68,6/бар.

Текущий курс 62 руб/$1

Согласно графику текущий курс должен быть ~48руб/$1

- комментировать

- Комментарии ( 3 )

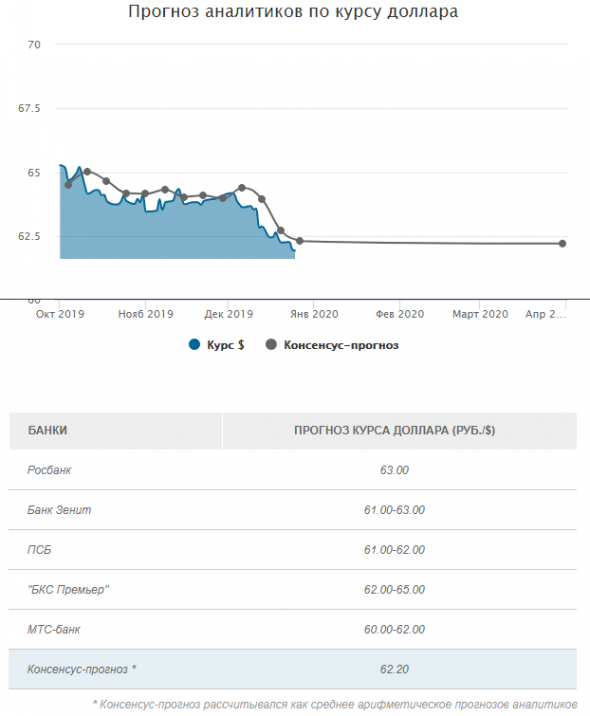

Блог им. Marek |Мнения и прогнозы аналитиков - Курс доллара, консенсус прогноз на 2020г: 62,2 руб за $1

- 30 декабря 2019, 11:31

- |

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

«Коммерсантъ» от 27.12.2019, 16:00

Уходящий год стал для российской валюты очень успешным. Уже в январе курс доллара снизился на Московской бирже почти на 4 руб., до отметки 65,35 руб./$, в конце года был пройден уровень 62 руб./$. Тем самым за год американская валюта ослабла в России почти на 7,5 руб., или более чем на 11%. Доллар США преимущественно терял позиции по отношению ко всем валютам развивающихся стран на фоне смягчения денежно-кредитной политики ФРС США. Сильным позициям рубля способствовали снижение геополитических рисков и изменение денежно-кредитной политики ЦБ РФ.

( Читать дальше )

Блог им. Marek |ЦБ РФ установил факты манипулирования на валютном рынке в 2018г трейдером Внешэкономбанка

- 05 декабря 2019, 17:58

- |

ЦБ РФ установил факты манипулирования на валютном рынке в 2018 году трейдером Внешэкономбанка и юридическим лицом — нерезидентом Fengda Trading Ltd.

05.12.2019 17:35

Банк России раскрыл схему манипулирования рынками валютных инструментов USDRUB_TOM и EURRUB_TOM. Об этом сообщатся на сайте регулятора.

Материалы проверки также направлены Банком России в правоохранительные органы.

rg.ru/2019/12/05/cb-rf-ustanovil-fakty-manipulirovaniia-na-valiutnom-rynke-v-2018-godu.html

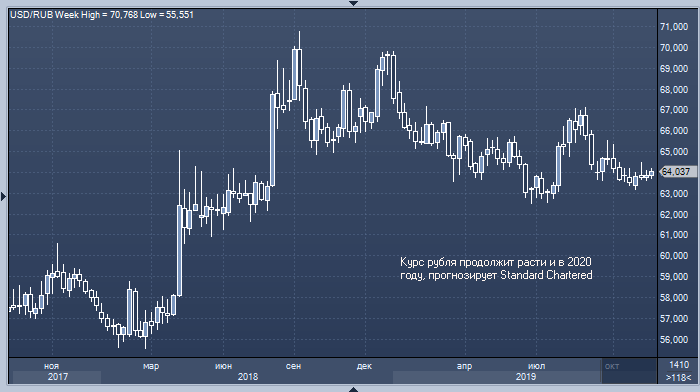

Блог им. Marek |Standard Chartered рассказал, чего ждать от рубля и доллара в следующем году

- 02 декабря 2019, 14:42

- |

29.11.19 11:19

Курс доллара в следующем году умеренно снизится, а высокодоходные валюты развивающихся стран (EM) подорожают, прогнозирует Standard Chartered.

Курс доллара в следующем году умеренно снизится, и главными бенефициарами данного события окажутся высокодоходные валюты развивающихся стран (EM), сообщил в интервью агентству Bloomberg главный стратег по валютному рынку и ставкам Standard Chartered в Сингапуре Эрик Робертсен.

Учитывая крайне низкую доходность большинства активов, особенно привлекательными выглядят российский рубль, индонезийская и индийская рупии, а также южноафриканский рэнд.

Однако не все валюты EM перспективны, отмечает эксперт. Например, банку очень нравится короткая позиция в корейской воне, которая может заметно подешеветь из-за экономических проблем Южной Кореи.

«Южная Корея продолжает испытывать экономические трудности, и курс воны из-за этого снизится», — объясняет господин Робертсен.

www.profinance.ru/news/2019/11/29/bvf4-standard-chartered-rasskazal-chego-zhdat-ot-rublya-i-dollara-v-sleduyuschem-godu.html

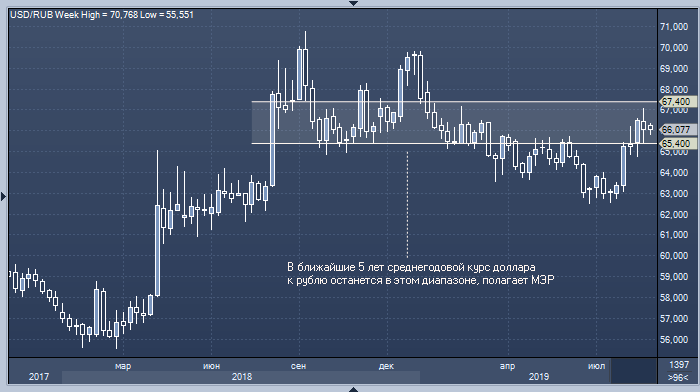

Блог им. Marek |Орешкин дал прогноз по курсу рубля на 2019-2024 годы

- 27 августа 2019, 15:52

- |

Минэкономразвития России повысило прогноз по среднему курсу доллара к рублю на этот год с 65.1 до 65.4. Также повышены соответствующие прогнозы на 2020-2021 годы. Об этом журналистам сообщил глава ведомства Максим Орешкин.

Министр отметил, что прогноз скорректирован незначительно, и обратил внимание на возвращение курса рубля к «своим фундаментальным значениям» после предыдущего сильного роста. По его прогнозу, курс доллара к рублю стабилизируется около текущих значений, даже несмотря на закрепление котировок Brent ниже отметки $60.

Обновленные прогнозы МЭР по доллар/рублю теперь выглядят так:

- 2019 год: 65.4 (против 65.1 ранее);

- 2020 год: 65.7 (против 64.9 ранее);

( Читать дальше )

Блог им. Marek |Обзор: Как Китай манипулирует юанем

- 06 августа 2019, 15:12

- |

Китай позволил своей валюте опуститься ниже уровня 7 юаней за доллар, за что Министерство финансов США обвинило его в манипуляции валютой. Такая эскалация американо-китайского торгового конфликта дестабилизировала финансовые рынки.

Эти меры обращают внимание на гибридную финансовую систему Китая, где и государство, и рынок играют важные роли, а также заставляют инвесторов и экономистов задуматься, насколько еще Пекин позволит юаню снижаться. Вот как работает эта система.

КУРС ЮАНЯ МЕНЯЕТСЯ, НО КОНТРОЛИРУЕМО

Курсы большинства основных валют, таких как доллар США, евро или японская иена, находятся в свободном плавании, то есть их непрерывно формируют рынки. Другие валюты, такие как гонконгский доллар, тесно привязаны к другой валюте. В случае Гонконга этой другой валютой является доллар США.

В материковом Китае до 2005 года применялась та же система, что и в Гонконге, но теперь там курс юаня определяется несколько иначе. Власти ежедневно устанавливают срединный курс, отчасти основанный на уровне закрытия предыдущей сессии, и позволяют юаню отклоняться от него не более чем на 2% вверх или вниз, покупая юань или продавая его в случае чрезмерного снижения или роста. Это ограничивает внутридневную волатильность. По словам аналитиков, ориентиры центрального банка оставляют много пространства для формирования стоимости юаня.

( Читать дальше )

Блог им. Marek |Европейский центральный банк (ЕЦБ) оставил ставку без изменений

- 25 июля 2019, 14:48

- |

25 July 2019

На сегодняшнем заседании Совет управляющих Европейского центрального банка (ЕЦБ) постановил, что процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии останутся без изменений на уровне 0,00%, 0,25% и -0,40%. соответственно. Совет управляющих ожидает, что ключевые процентные ставки ЕЦБ останутся на своих нынешних или более низких уровнях, по крайней мере, в течение первой половины 2020 года и в любом случае так долго, как это необходимо для обеспечения непрерывного устойчивого сближения инфляции с ее целью в среднесрочной перспективе.

Совет управляющих намерен и впредь полностью реинвестировать основные платежи по срочным ценным бумагам, приобретенным в рамках программы покупки активов, в течение продолжительного периода времени после даты, когда он начнет повышать ключевые процентные ставки ЕЦБ, и в любом случае до тех пор, пока необходимо поддерживать благоприятные условия ликвидности и достаточную степень денежного размещения.

( Читать дальше )

Блог им. Marek |Citi: Валютные интервенции для ослабления доллара США становятся более вероятными

- 22 июля 2019, 14:20

- |

22.07.2019

Риск валютных интервенций США, направленных на ослабление собственной валюты, которая, похоже, достигла своего пика, теперь оценивается как «значительный», сообщают в Citi.

При этом базовый сценарий Citi пока не предусматривает подобных интервенций. Здесь ожидают ослабления доллара США примерно на 4% за 6-12 месяцев и на 13% — в более долгосрочной перспективе. В Citi отмечают, что прогноз по доллару будет пересмотрен в сторону понижения при наличии «признаков официальных продаж».

В условиях замедления роста экономики США сокращение разницы между процентными ставками делает такие меры более уместными, чем в начале года, когда эффект налогово-бюджетного стимулирования был еще силен, говорят в Citi. В Citi считают, что США выгоднее продавать доллар за европейские валюты, чем за китайский юань, который на зарубежных рынках переоценен.

Блог им. Marek |Трейдеры рассказали, почему не хотят торговать на российском рынке форекс

- 17 мая 2019, 19:14

- |

По итогам апреля клиентами четырех лицензированных форекс-дилеров являлись 7,5 тыс. человек.

По данным Ассоциации форекс-дилеров (АФД), сейчас клиентами компаний, предоставляющих доступ к небиржевой торговле валютными парами и CFD-контрактами (Contract For Difference; контракты на разницу цен), являются более полумиллиона россиян, а оборот исчисляется в миллиардах долларов. При этом доля российских компаний с лицензией составляет незначительную часть рынка, рассказал глава Ассоциации Евгений Машаров.

«По итогам апреля клиентами четырех лицензированных форекс-дилеров являлись 7,5 тысячи человек», — рассказал он.

Большинство граждан пытаются заработать с помощью нелегальных компаний, работающих в России, или торгуя через офшоры. Как сообщили сами трейдеры, одна из причин — это недоверие к политике государства на рынке форекс.

«В конце декабря были отозваны буквально одним кликом лицензии пяти компаний. К счастью у меня не было там открытых позиций иначе это могло бы привести к потерям», — поделился трейдер Алексей, выступая на круглом столе «Трейдинг в российском пространстве», организованный АФД. Другой трейдер рассказал, что мировой практике, если у компании отзывается лицензия, то позиции клиентов не закрываются в принудительном порядке, а передаются другому участнику рынка.

( Читать дальше )

Блог им. Marek |CFTC: Еженедельный отчет по спекулятивным позициям трейдеров в российском рубле

- 27 апреля 2019, 02:06

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс