SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Mike My Day Authors

Отчет по венчурам

- 09 апреля 2021, 16:19

- |

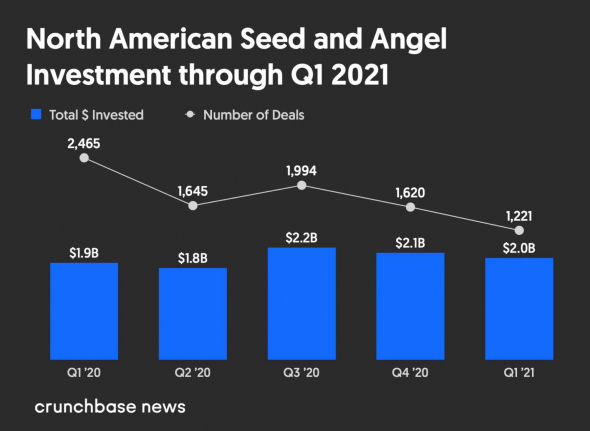

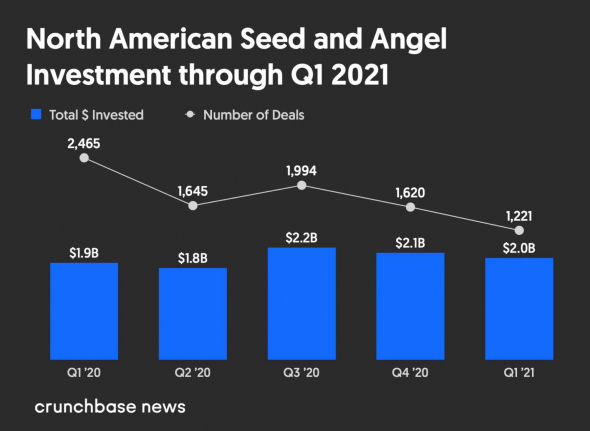

Штаты — по прежнему мировой лидер по объемам венчурного финансирования.

Но в свежем отчете Cruchbase есть интересные моменты:

. Общий объем венчурного финансирования в деньгах растет

. Количество Seed-раундов падает.

. В деньгах Seed-рынок стагнирует, т.е. средний чек сида растет.

. Early-stage (Series A-B) тоже как-то вяло стагнируют в количестве сделок, просто повышая средний чек.

. Зато preIPO раунды и IPO радостно пампятся в штуках и в баксах.

О чем это может говорить?

1. Инвесторы на фоне кризиса испугались инвестировать во что-то новое, хотят «гарантированных» иксов.

( Читать дальше )

Но в свежем отчете Cruchbase есть интересные моменты:

. Общий объем венчурного финансирования в деньгах растет

. Количество Seed-раундов падает.

. В деньгах Seed-рынок стагнирует, т.е. средний чек сида растет.

. Early-stage (Series A-B) тоже как-то вяло стагнируют в количестве сделок, просто повышая средний чек.

. Зато preIPO раунды и IPO радостно пампятся в штуках и в баксах.

О чем это может говорить?

1. Инвесторы на фоне кризиса испугались инвестировать во что-то новое, хотят «гарантированных» иксов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Криптовалюта от Spotify и Revolut

- 08 апреля 2021, 18:55

- |

Бывший вице-президент по развитию в Revolut и Spotify решил сделать DeFi-продукт и сходу поднял $7.1M seed-раунда. Брендовый опытный фаундер из белой страны — это круто для проекта.

Gro обещает упростить DeFi для инвесторов и эмитентов [1], правда, на сайте пока инфы нет.

Лично я верю в крипту на долгосроке, особенно в продукты, которые:

1. Оборачивают крипту в нормальный лигал для институционалов.

2. Упрощают пользование криптой для масс-маркета.

Какие вы знаете удобные сервисы, приближающие mass-adoption крипты?

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Gro обещает упростить DeFi для инвесторов и эмитентов [1], правда, на сайте пока инфы нет.

Лично я верю в крипту на долгосроке, особенно в продукты, которые:

1. Оборачивают крипту в нормальный лигал для институционалов.

2. Упрощают пользование криптой для масс-маркета.

Какие вы знаете удобные сервисы, приближающие mass-adoption крипты?

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Про пузыри на фондовых рынках

- 06 апреля 2021, 16:43

- |

С 16 декабря 2016 по 29 марта 2021:

S&P 500 Total Return Index (Bloomberg Ticker: SPTX): +90.92% US Federal Reserve Balance Sheet (Bloomberg Ticker: FARBAST): +72.75%

В пересчете на годовую доходность:

SP500: +16.7%

Fed Balance Sheet: 13.8%

Разница 2.9%

Кратко для тех, кто не хочет вникать: фондовый рынок растет чуть быстрее, чем американское государство печатает деньги и откупает на них ценные бумаги.

Интересно, как в России

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

S&P 500 Total Return Index (Bloomberg Ticker: SPTX): +90.92% US Federal Reserve Balance Sheet (Bloomberg Ticker: FARBAST): +72.75%

В пересчете на годовую доходность:

SP500: +16.7%

Fed Balance Sheet: 13.8%

Разница 2.9%

Кратко для тех, кто не хочет вникать: фондовый рынок растет чуть быстрее, чем американское государство печатает деньги и откупает на них ценные бумаги.

Интересно, как в России

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

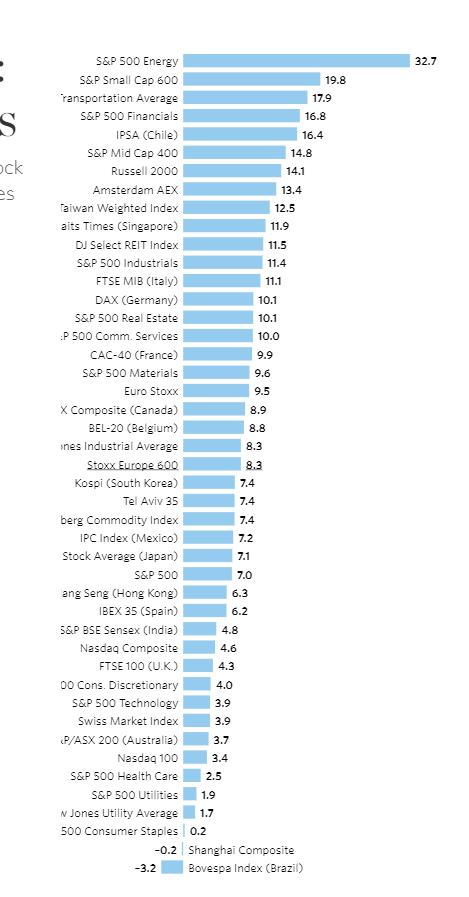

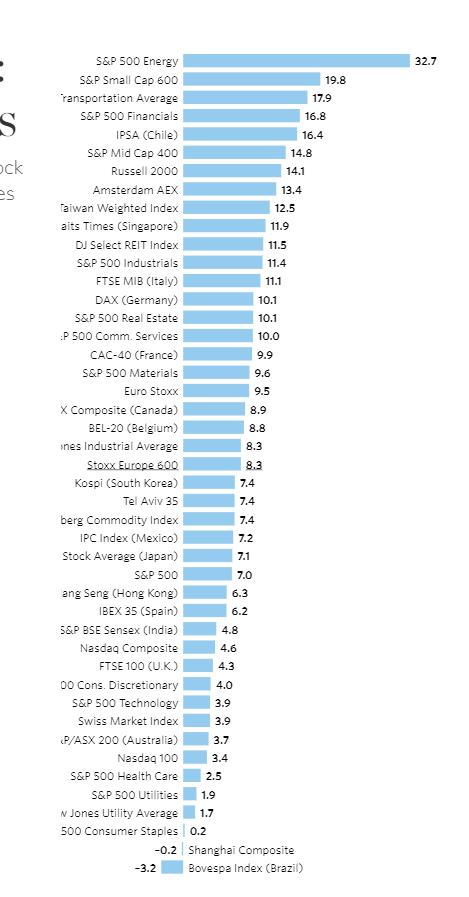

Изменение индексов инвестиций с начала года

- 05 апреля 2021, 19:46

- |

Интересно посмотреть на прирост разных индексов с начала года. Может быть, именно эта картинка и объясняет причины спада торговой активности индивидуальных инвесторов. NASDAQ с доходностью 3,4% где-то седьмой снизу. Идолы, которым «молились» физики, вдруг оказались не всесильными. Побеждают «скучные» компании. Мир оказался таким, как рассказывали папа и мама. Признать ошибочность своих представлений об успехе в инвестициях, мужества не хватает. Вот и загрустило…

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Про финтех и разницу менталитетов

- 04 апреля 2021, 18:33

- |

Американский Upstart стоит больше 10 ярдов зелени, торгуется на NASDAQ и растет почти х1.5 в год

Суть продукта: AI-скоринг, позволяющий формировать сбалансированные кредитные портфели по соотношению профит-риск, фокус на кредитах наличными для физлиц. По словам компании их скоринг дает на 75% меньше дефолтов, чем у конкурентов.

Десятки банков-партнеров по всей стране, растущий многомиллиардный бизнес.

В России свой путь: слишком высокая концентрация умников и самоделкиных на квадратный километр, поэтому все пытаются делать скоринг сами, и считают его уникальной священной коровой. В итоге успешных российских стартапов в этой нише я не встречал

Была популярная Скориста для МФО, но про нее все шутили на митапах и использовали как базовый ориентир для дальнейшего изучения заемщика. Эквифакс — не стартап и не российский

Есть ли кейсы внедрения скоринга от местного стартапа в десятках российских банков?

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Суть продукта: AI-скоринг, позволяющий формировать сбалансированные кредитные портфели по соотношению профит-риск, фокус на кредитах наличными для физлиц. По словам компании их скоринг дает на 75% меньше дефолтов, чем у конкурентов.

Десятки банков-партнеров по всей стране, растущий многомиллиардный бизнес.

В России свой путь: слишком высокая концентрация умников и самоделкиных на квадратный километр, поэтому все пытаются делать скоринг сами, и считают его уникальной священной коровой. В итоге успешных российских стартапов в этой нише я не встречал

Была популярная Скориста для МФО, но про нее все шутили на митапах и использовали как базовый ориентир для дальнейшего изучения заемщика. Эквифакс — не стартап и не российский

Есть ли кейсы внедрения скоринга от местного стартапа в десятках российских банков?

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Новые причины роста инфляции

- 02 апреля 2021, 15:00

- |

Любопытный взгляд на риск роста инфляции бывшего управляющего директора Morgan Stanley Маноджа Прадхана, о которых пишет заметка в MarketWatch (автор Steve Goldstein).

Он считает, что инфляция резко усилится в 2022 г. на стадии восстановления, когда центральные банки будут ожидать ее меньше всего. Он приводит вот такую интересную статистику опережающего роста агрегата М2 в США и Европе. От появления в магазинах избыточную М2 удерживают два фактора – это замедление обращения денег и вынужденные повышенные сбережения домашних хозяйств. К 2022-му г. эти два ограничителя, видимо, исчерпают себя.

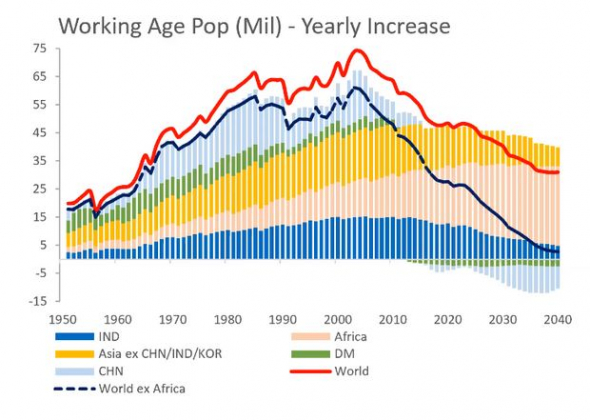

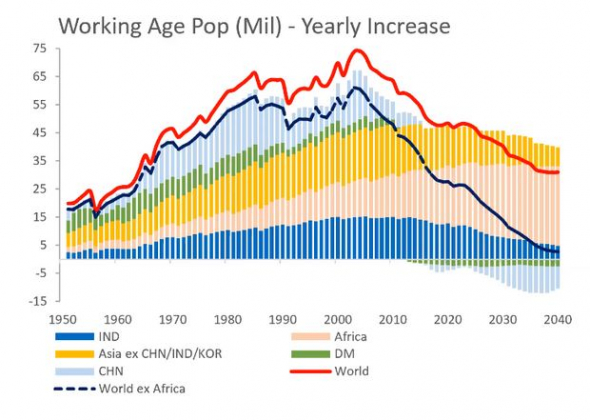

Еще он приводит такую статистику сокращения прироста населения в работоспособном возрасте. Резкое усиление старения населения – это дополнительная нагрузка на бюджет и тоже проинфляционный фактор.

( Читать дальше )

Он считает, что инфляция резко усилится в 2022 г. на стадии восстановления, когда центральные банки будут ожидать ее меньше всего. Он приводит вот такую интересную статистику опережающего роста агрегата М2 в США и Европе. От появления в магазинах избыточную М2 удерживают два фактора – это замедление обращения денег и вынужденные повышенные сбережения домашних хозяйств. К 2022-му г. эти два ограничителя, видимо, исчерпают себя.

Еще он приводит такую статистику сокращения прироста населения в работоспособном возрасте. Резкое усиление старения населения – это дополнительная нагрузка на бюджет и тоже проинфляционный фактор.

( Читать дальше )

Robinhood SPACS

- 01 апреля 2021, 16:55

- |

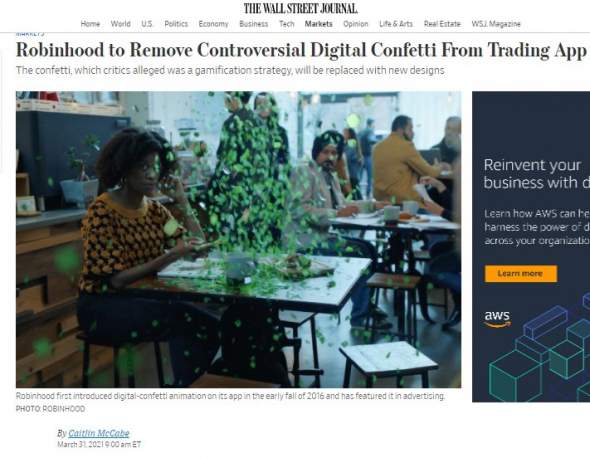

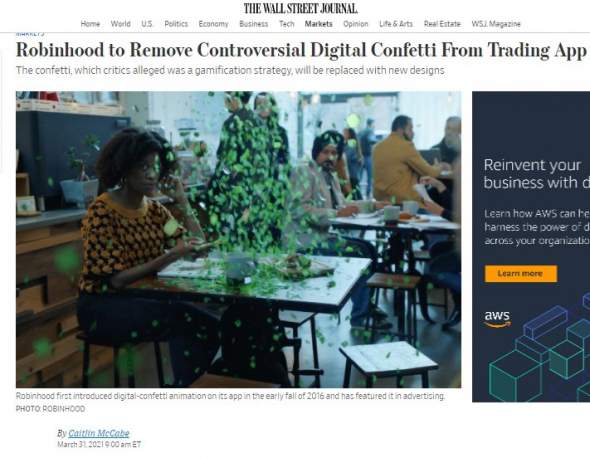

Уж очень торопится Robinhood успеть вскочить на поезд SPACS. Если идет на подобные маркетинговые уловки. Robinhood Markets Inc. удаляет цифровое конфетти из своего торгового приложения, что является последним признаком того, что популярная брокерская компания работает над устранением опасений критиков, поскольку она продвигается вперед с планами обнародования.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Серьезные заявления важных людей

- 31 марта 2021, 18:09

- |

На финансовом рынке работает много пафосных людей и организаций, которые обожают делать важные заявления. Например, «мы следуем стандартам устойчивого развития», «для нас интересы клиентов превыше всего». Но вот интересный вопрос: имеют ли какую-либо экономическую ценность эти заявления, например, в ситуации, когда эту важную персону поймали за руку во лжи.

Сегодня WSJ рассказывает о уникальном деле, рассматриваемом Верховным Судом в США, по коллективному иску к Goldman Sachs его бывшими клиентами во главе с пенсионным фондом Arkansas Teacher Retirement System. В период с 2006 по 2010 год Goldman заверял инвесторов заявлениями о своих мерах по обеспечению добросовестности. «Наша репутация — один из наших самых важных активов. По мере расширения масштабов нашего бизнеса и клиентской базы нам все чаще приходится устранять потенциальные конфликты интересов, в том числе ситуации, когда наши услуги конкретному клиенту или наши собственные инвестиции или другие интересы конфликтуют или воспринимаются как конфликтующие с интересом другого клиента». «У нас есть обширные процедуры и средства контроля, предназначенные для выявления и устранения конфликтов интересов». В банке также написали: «Интересы наших клиентов всегда на первом месте».

( Читать дальше )

Сегодня WSJ рассказывает о уникальном деле, рассматриваемом Верховным Судом в США, по коллективному иску к Goldman Sachs его бывшими клиентами во главе с пенсионным фондом Arkansas Teacher Retirement System. В период с 2006 по 2010 год Goldman заверял инвесторов заявлениями о своих мерах по обеспечению добросовестности. «Наша репутация — один из наших самых важных активов. По мере расширения масштабов нашего бизнеса и клиентской базы нам все чаще приходится устранять потенциальные конфликты интересов, в том числе ситуации, когда наши услуги конкретному клиенту или наши собственные инвестиции или другие интересы конфликтуют или воспринимаются как конфликтующие с интересом другого клиента». «У нас есть обширные процедуры и средства контроля, предназначенные для выявления и устранения конфликтов интересов». В банке также написали: «Интересы наших клиентов всегда на первом месте».

( Читать дальше )

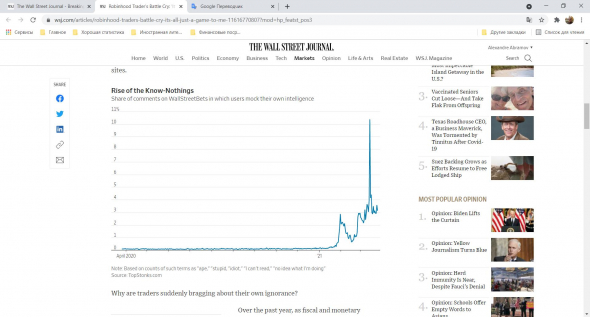

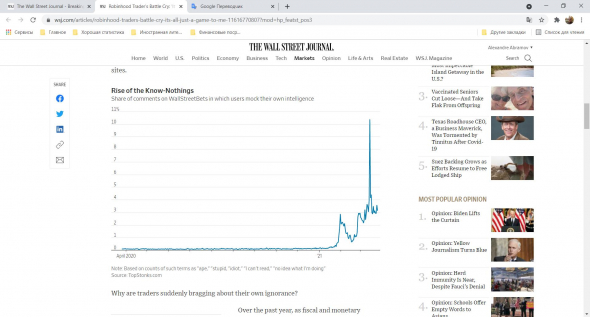

Современная ДКП как поощрение невежества

- 29 марта 2021, 17:31

- |

Золотой дождь из стимулирующих программ вызывает не просто рост индексов, а рост почти всех акций в индексах независимо от того, как работает эмитент. В индексе Wilshire 5000 из 3000 составляющих его акций на 23 марта текущего года положительную доходность за последние 12 месяцев имели 95,9% выпусков. Такого не наблюдалось с 2004 г. В таких условиях рынок становится похож на рулетку с приглашением делать ставку на черное, когда на колесе из 38 карманов 37 являются черными. На таком рынке быть умным инвестором становится быть непопулярным.

Невежественные инвесторы все равно получают выгоду, и эта победа над разумом доставляет им особое удовольствие. В сетях люди гордятся своим невежеством, называют себя «идиотами», получая в ответ сотни тысяч новых подписчиков.

По данным TopStonks.com, который отслеживает события на Reddit и других сайтах, в феврале комментаторы WallStreetBets называли себя «глупыми», «идиотами» или похожими терминами 3550 раз (на графике показана взрывная статистика подобных упоминаний).

( Читать дальше )

Невежественные инвесторы все равно получают выгоду, и эта победа над разумом доставляет им особое удовольствие. В сетях люди гордятся своим невежеством, называют себя «идиотами», получая в ответ сотни тысяч новых подписчиков.

По данным TopStonks.com, который отслеживает события на Reddit и других сайтах, в феврале комментаторы WallStreetBets называли себя «глупыми», «идиотами» или похожими терминами 3550 раз (на графике показана взрывная статистика подобных упоминаний).

( Читать дальше )

Новые факты о механизме инфляции

- 28 марта 2021, 18:33

- |

Опять об инфляции. Не то, чтобы это главное, что меня волнует. Просто вижу очень содержательные публикации на эту тему, о которых хочется рассказать.

Бывший главный экономист ФРС Joseph Gagnon признает правоту аргументов Лоуренса Саммерса. Об этом пишет MarketWatch.Далее привожу практически перевод слов фраз из статьи.

Бывший министр финансов США Ларри Саммерс был скунсом на пикнике по финансовым стимулам. Его критиковали за то, что он заявил, что план стимулирования экономики на 1,9 триллиона долларов США слишком велик и приведет к более высокой инфляции.Но Саммерс прав, сказал в пятницу бывший экономист ФРС.

«Стимул в пять раз больше, чем любая мыслимая потребность», — сказал Джозеф Ганьон, ныне старший научный сотрудник Института международной экономики Петерсона.

( Читать дальше )

Бывший главный экономист ФРС Joseph Gagnon признает правоту аргументов Лоуренса Саммерса. Об этом пишет MarketWatch.Далее привожу практически перевод слов фраз из статьи.

Бывший министр финансов США Ларри Саммерс был скунсом на пикнике по финансовым стимулам. Его критиковали за то, что он заявил, что план стимулирования экономики на 1,9 триллиона долларов США слишком велик и приведет к более высокой инфляции.Но Саммерс прав, сказал в пятницу бывший экономист ФРС.

«Стимул в пять раз больше, чем любая мыслимая потребность», — сказал Джозеф Ганьон, ныне старший научный сотрудник Института международной экономики Петерсона.

( Читать дальше )

теги блога Mike My Day Authors

- bitcoin

- black rock

- Citadel Securities

- covid

- Credit Suisse Group AG

- DeFi

- etf

- Fidelity

- gamestop

- IPO

- it

- NASDAQ

- NFT

- Robinhood

- Robinhood Markets

- S&P500

- S&P500 фьючерс

- SEC

- spac

- Vanguard

- акции

- американский рынок

- африка

- Банк России

- банки

- баффет

- бизнес

- биржа

- биткоин

- биткойн

- бразилия

- брокер

- брокеры

- венчурные инвестиции

- Всемирный банк

- германия

- ДКП

- доллар

- доход

- евро

- европа

- запад

- инвестиции

- Инвестиции в недвижимость

- Индия

- инфляция

- ипотека

- ипотека США

- история

- капитализм

- карантин

- Китай

- книги

- кодак

- кредиты

- кризис

- криптовалюта

- криптовалюты

- мвф

- монополии

- московская биржа

- налоги

- недвижимость

- облигации

- пирамида

- приложение

- пузыри

- развивающиеся страны

- рейтинг

- РЕПО

- Россия

- рубль

- сбер

- сбербанк

- смартфон

- СПБ биржа

- ссср

- стартап

- стартапы

- статистика

- стейблкоин

- стратегии

- США

- технологии

- торговая площадка

- Трамп

- трейдинг

- финтех

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ЦБ

- швейцария

- экология

- экономика

- экосистема

- юмор