Блог им. MikeMyDayAuthors |Доходность по 3-летним облигациям превысила доходность по 5-летним облигациям

- 24 марта 2022, 20:21

- |

Barron’s обращает внимание на поведение кривых доходностей гособлигаций США с разной дюрацией. Доходность по 3-летним облигациям только что превысила доходность по 5-летним облигациям впервые с 2020 г., всего через два дня после повышения ставки ФРС. Это считается инверсией кривой доходности, хотя и небольшой. По мнению экспертов издания, это не сигнал рецессии, но все же довольно необычно. Ни 3-х, ни 5-летняя кривая доходности не являются индикатором рецессии для ученых и наблюдателей за рынком.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. MikeMyDayAuthors |Что будет с еврооблигациями РФ?

- 20 марта 2022, 10:57

- |

Только что опубликованная статья WSJ называется «Рынки облигаций прогнозируют длительную финансовую заморозку для России».

В среду стране предстоит выплата ключевых процентов по облигациям, деноминированным в долларах, и Министерство финансов России отправило инвесторам противоречивые сообщения о том, намерено ли оно предоставить им доллары или рубли. Неопределенность вызвала опасения, что платеж в рублях может привести к дефолту, и слухи о том, какие средства правовой защиты могут использовать кредиторы.

( Читать дальше )

Блог им. MikeMyDayAuthors |О зависимости доходности фондов облигаций от дюрации портфеля

- 24 февраля 2022, 00:09

- |

С точки зрения финансового образования сегодняшняя ситуация на рынках облигаций – яркая иллюстрация зависимости снижения стоимости облигаций в зависимости от их дюрации.

Два рисунка из сегодняшних материалов Morningstar о зависимости доходности фондов облигаций от эффективной дюрации их портфелей по итогам первого месяца 2022 г. Наибольшие потери понесли фонды, наиболее чувствительные к повышению процентных ставок, что измеряется средней эффективной дюрацией их портфеля.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. MikeMyDayAuthors |Как изменялась стоимость государственных облигаций США

- 08 ноября 2021, 17:53

- |

WSJ. Джейсон Цвейг. 30 сентября 1981 г. Казначейство США разместило облигаций с доходностью 17,85% годовых.

С этого момента в течение целых 40 лет действовал устойчивый тренд снижения процентных ставок, положив начало многолетнему бычьему рынку облигаций. 30 сентября 1981 г., чтобы побудить инвесторов купить 20-летние казначейские облигации на 1,75 млрд долл. Казначейство должно было предложить их с доходностью 15,78% — более чем на 2 процентных пункта выше, чем доходность аналогичного выпуска на аукционе двумя месяцами ранее. Даже сегодня ни у кого нет четкого объяснения того, почему 1 октября 1981 года облигации внезапно показались более привлекательными, чем днем ранее.

( Читать дальше )

Блог им. MikeMyDayAuthors |Резкиий рост американских ВДО

- 18 октября 2021, 21:11

- |

WSJ пишет. На рынке мусорных облигаций (ВДО) в США полная безмятежность.

Размещения бьют рекорды после кризиса 2008 г. По состоянию на середину сентября объемы новых размещений ВДО достигли 360 млрд долл. Эксперты WSJ полагают, что ускоренный рост высокорискованного долга отражает оптимизм инвесторов, что ФРС ставки скоро поднимать не будет.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. MikeMyDayAuthors |Как преуспеть в жизни?

- 01 августа 2021, 19:28

- |

Берите асимметричные опционы.

По-простому: участвуйте в темах с потенциально низким проигрышем и огромным выигрышем.

Примеры:

Пойдите на стажировку за еду в крутой стартап (для молодёжи).

Потенциальный риск: потерять 2-3 месяца ($2-3k, если бы вместо этого пошли на обычную стартовую работу)

Потенциальный выигрыш: крутое резюме, под которое на ваш собственный бизнес нальют денег, классные связи, опцион, кэш-аут на миллионы.

( Читать дальше )

Блог им. MikeMyDayAuthors |Российские облигации. Продолжение...

- 13 апреля 2021, 14:45

- |

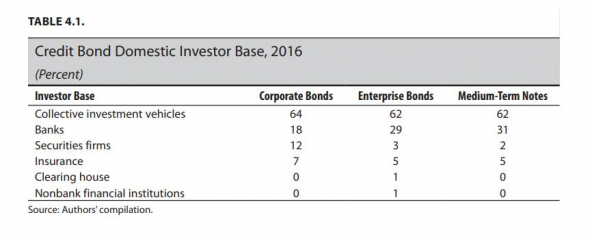

1. Доля коллективных инвестиций в структуре инвесторов корпоративных облигаций в Китае составляет 64%. То есть отмеченная еще IOSCO закономерность, что частные инвесторы участвуют в рынках облигаций преимущественно через коллективные инвестиции, в Китае действует по полной программе.

( Читать дальше )

Блог им. MikeMyDayAuthors |Российские облигации

- 11 апреля 2021, 15:39

- |

1. Исторически так сложилось, что внутренние рынки корпоративных облигаций практически полностью зависят от внутренних инвесторов, нерезиденты очень редко заходят на этот сегмент в разных странах.

2. Причины, сдерживающие нерезидентов разные, но главное, пожалуй, в том, что внутренние участники рынка и регуляторы не проявляют особой активности для заполучения нерезидентов на внутренний рынок. Не хотят, чтобы были эмитенты-конкуренты для разного рода ОФЗ, проще выпустить что-то типа евробондов в национальной валюте, у эмитентов есть иные альтернативы, и им не хочется следовать каким-то строгим правилам в структурировании займа, раскрытии информации, платить за дополнительные рейтинги на такие облигации от международных РА. (Проблема, конечно, не только, и не столько во внутренних рейтингах).

( Читать дальше )

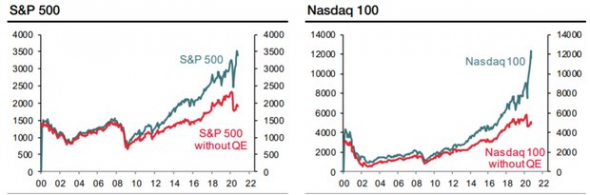

Блог им. MikeMyDayAuthors |Урон рынку от ФРС

- 07 ноября 2020, 17:47

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс