Иван Федотов

Паникерам посвящается

- 14 марта 2020, 18:58

- |

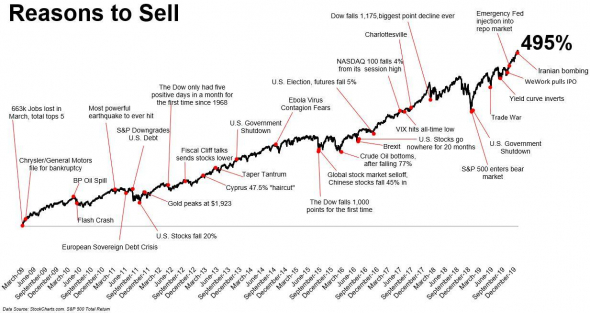

График S&P500 за последние 10 лет:

1. График показывает, что будет, если не продавать акции во время падений. Ответ — рынок всегда отрастает.

2. Кстати, если продлить график влево вплоть до Великой Депрессии 1929 года, то ничего не изменится. После каждого кризиса рынок восстанавливается и идет выше предыдущих значений.

3. Вывод: лучше держать позицию, а не паниковать на плохих новостях.

P.S. Сделал сайт, где публикую интересные собственные статьи. В том числе про инвестиции. Заходите в гости.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 66 )

Как действовать в кризис на фондовом рынке

- 13 марта 2020, 10:41

- |

Несколько простых истин, которые уберегут от необдуманных решений в трудные периоды. Когда другие будут бояться, вы останетесь твердо стоять на ногах, а когда другие зафиксируют убыток, вы пойдете вперед с открытым забралом.

Природа кризиса

Кризис случается неожиданно. Всегда. Уже после падения рынков, задним числом, аналитики становятся умными и рассказывают, как они могли предсказать шторм, и какие знаки ему предшествовали. Но аналитики не в состоянии увидеть обвал на вершине рынка. Если они говорят обратное, то они врут либо вам, либо себе. Либо кидают дротики в глобус и надеются попасть в центр.

Кризис непредсказуем. Это нормально. Такова природа кризиса.

Попали? Не дергайтесь!

Если вы проснулись утром и увидели, что за ночь ваши акции подешевели на 15%, то первое желание — сбросить токсичные активы. Второе — купить валюту и золото, пока они не выросли еще выше. Третье — убить брокера, который говорил, что рынок в фазе стабильного роста, и что угрозы отсутствуют.

( Читать дальше )

Initial Public Offering: как инвестировать в компании, которые выходят на биржу

- 11 марта 2020, 10:46

- |

Из статьи вы узнаете, что такое IPO, почему компании выходят на биржу и зачем инвесторы в них инвестируют. Также вы научитесь искать проспекты эмиссий и узнаете, как заходить в IPO сделки.

Зачем компании выходят на IPO и зачем инвесторы в них инвестируют

Initial Public Offering — это момент, когда компания впервые выходит на биржу и начинает продавать акции. До IPO компания была частной, и купить ее было трудно. После IPO стать совладельцем бизнеса может любой человек, который имеет брокерский счет. Для этого достаточно нажать несколько кнопок в биржевом терминале.

Когда компания выходит на биржу, она преследует несколько целей:

1. Привлечь дополнительные средства на рост и развитие

2. Получить объективную рыночную оценку компании (то есть понять, за какую сумму компанию реально продать)

3. Позволить ранним инвесторам продать акции и выйти из инвестиции

( Читать дальше )

Что произошло с нефтью и как это повлияет на людей и на рынки? (спойлер: отказ лоббировал Сечин)

- 10 марта 2020, 08:54

- |

Что произошло

В пятницу, 6 марта, Россия отказалась продлевать сделку с ОПЕК и ограничивать добычу нефти. Эту сделку соблюдали 24 страны в течение трех лет. Согласно ее условиям страны-участники сокращали добычу нефти пропорционально своим долям на мировом рынке. Сделка поддерживала цены на нефть на высоком уровне.

Текущее соглашение по ограничению добычи действует до апреля 2020 года. Дальше — нет. Поэтому страны собрались на переговоры, чтобы обсудить продление. Россия согласилась пролонгировать сделку, но только на прежних условиях и только на II квартал 2020 года. Саудовская Аравия заняла другую позицию: она предложила еще больше сократить добычу, чтобы компенсировать падение спроса из-за коронавируса.

( Читать дальше )

13 советов Уоррена Баффетта из его писем к инвесторам

- 03 марта 2020, 13:41

- |

Ежегодно Уоррен Баффетт пишет открытое письмо акционерам Berkshire Hathaway, в котором делится инсайтами об экономике, инвестициях, менеджменте и многом другом. Прочитав статью, вы получите выжимку инвестиционных рекомендаций за последние сорок лет.

Совет №1. Покупайте акции, как владелец бизнеса, а не как спекулянт

Не стоит отличать покупку небольшого пакета акций от покупки компании в целом. В любом случае вы покупаете бизнес. Поэтому покупайте компании, которые создают хорошие продукты, имеют конкурентные преимущества и способны обеспечить прибыль в долгосрочной перспективе.

«Если вы не готовы владеть акциями в течение десяти лет, даже не думайте владеть ими десять минут», — письмо 1966 года.

Совет №2. Не покупайте компанию только потому, что считаете ее дешевой

Компания может стоить дешево, иногда даже дешевле балансовой стоимости или оборотного капитала. Но сама по себе низкая стоимость бизнеса не является сигналом к покупке. Если компания испытывает серьезные проблемы, и цена падает по этой причине, то от приобретения лучше отказаться

( Читать дальше )

Олег Тиньков попался на налогах

- 02 марта 2020, 13:26

- |

Олег Тиньков попался на налогах:

2. При этом Тиньков не является гражданином США с 2013 года. То есть от налогов он уклонялся шесть с копейками лет назад.

3. TCS Group информацию подтвердила. Также группа отметила, что арест и судебное разбирательство не повлияют на работу банка. Цена акций TCS Group все равно упала, но не катастрофически.

4. Мораль: если хотите оптимизировать налогообложение, то лучше не делайте этого в США. Их налоговая имеет хорошую память и длинные руки.

Источник: Интерфакс

P.S. Мой телеграм-канал, где есть интересные статьи про инвестиции и не только.

Какие акции нужно было покупать десять лет назад, чтобы сейчас получить много денег

- 29 февраля 2020, 12:37

- |

За последнее десятилетие индекс S&P 500 вырос в 3,5 раза, что соответствует 13,5% ежегодной доходности. Но несколько акций, которые входят в состав индекса, сильно его опередили. Я сделал подборку этих компаний, описал, чем они занимаются, и посчитал, какую доходность они показали.

Netflix

Сфера: потоковое мультимедиа

Рост: 40x

Описание: американская развлекательная компания, которая производит и поставляет фильмы и сериалы. Если вы слышали про Ведьмака или Карточный Домик, то понимаете, о чем идет речь. Netflix начинался с проката DVD, затем добавились сервисы онлайн-подписки и потокового видео. Выручка компании стала активно расти в 2013 году, тогда же пошли вверх котировки. Среднегодовая доходность акций Netflix за десять лет составила 44,68% с учетом сложных процентов.

Broadcom

( Читать дальше )

Совпадение или закономерность?

- 28 февраля 2020, 16:08

- |

За последние шесть дней американский рынок упал на 12%. Причин много, не будем угадывать точную.

Но обратим внимание на интересный факт с периферии. С начала 2020 года CEO нескольких крупных корпораций подали в отставку. Среди корпораций есть такие гиганты, как IBM, Disney, Mastercard. Все директора проработали много лет, а посты покинули весьма неожиданно.

Внимание вопрос: это просто так совпало, или информированные топ-менеджеры ждут кризиса и не хотят управлять компаниями в тяжелые времена?

Вопрос на миллион. Возможно, не на один.

Руководители, которые ушли в отставку:

CEO Disney – Боб Айгер (2005-2020)

CEO Mastercard – Аджайпал Сингх Банга (2010-2020)

CEO IBM – Джинни Рометти (2012-2020)

CEO Uber – Дара Хосровшахи (2017-2020)

CEO Hulu – Рэнди Фриер (2017-2020)

CEO LinkedIn – Джефф Вайнер (2009-2020)

CEO MGM – Джеймс Меррен (2008-2020)

CEO Match Dating – Манди Гинсберг (2006-2020)

CEO Aurora Cannabis – Терри Бут (2014-2020)

( Читать дальше )

Как не потерять деньги в структурных продуктах

- 26 февраля 2020, 10:05

- |

Банковские ставки упали, инвесторы ищут альтернативные способы вложения денег. Одно из решений — структурный продукт. Он дает защиту капитала, повышенную доходность и… Является неудачным инвестиционным решением в большинстве случаев. В статье я расскажу почему.

Уточнение: проблема находится не в структурном продукте, как таковом. Она заключена в реализации этого инструмента у брокеров.

Структурный продукт — это комплексный финансовый продукт, который состоит из более простых финансовых инструментов. Например, мы имеем $10.000. Если $9.000 мы вложим в надежные облигации, а на 1.000 купим опцион на акции Coca-Cola, то мы создадим простейший структурный продукт.

Структурные продукты бывают разными. Но их суть одна: скомбинировать несколько инвестиционных инструментов в один и получить портфель с нестандартными характеристиками.

( Читать дальше )

Зачем на самом деле нужны банки, фонды и прочие финансовые институты?

- 21 февраля 2020, 17:02

- |

***

( Читать дальше )

теги блога Иван Федотов

- Apple

- ark invest

- bitcoin

- BlackRock

- coca-cola

- Data Science

- HFT

- IPO

- krobot

- pre-IPO

- revolut

- Robinhood

- s&p-500

- S&P500

- S&P500 фьючерс

- SPAC

- Spotify

- tesla

- Valeant Pharmaceuticals

- акции

- алготрейдер

- аналитика

- антихрупкость

- Баффет

- Биржа

- брокер

- брокеры

- Венчур

- венчурные инвестиции

- венчурный фонд

- вопрос

- газ

- Газпром

- данные

- диверсификация

- Илон Маск

- инвестиции

- Интервью

- конфликт интересов

- Космос

- кофе

- кризис

- криптовалюта

- Кэшбери

- Майкл Блумберг

- Московская Биржа

- мошенники

- недвижимость

- Нефть

- Новости

- обзор книги

- опрос

- Отрицательная нефть

- парадокс Монти Холла

- Пенсия

- Перевод

- пирамида

- портфели

- прогноз по акциям

- разное

- регуляторы

- рецензия на книгу

- роботы в биржевой торговле

- рынок

- санкции

- Сбербанк

- слухи

- спекуляции

- стартап

- Структурные продукты

- теория игр

- тинькофф

- Тинькофф Банк

- товарная биржа

- Толпа

- торговая стратегия

- трейдинг

- Украина

- успех

- финансовые продукты

- финансы

- Франция

- фундаментальный анализ

- что делать с деньгами