Олег Дубинский

Российский рынок в мае сильнее западных: возможные причины.

- 11 мая 2021, 23:08

- |

На этой неделе, на негативном внешнем фоне, индекс Мосбиржи почти не падает

(учитывая сегодняшнюю див. отсечку Сбера и его вес 15% в индексе Мосбиржи, фактически индекс, без учёта Сбера, почти не упал).

Индекс Мосбиржи по дневным.

Возможно, рынок ждёт встречу Путина и Байдена и рассчитывает на позитивный исход.

Возможно, идет перетекание из акций — пузырей в акции стоимости, а на российском рынке пузыря нет.

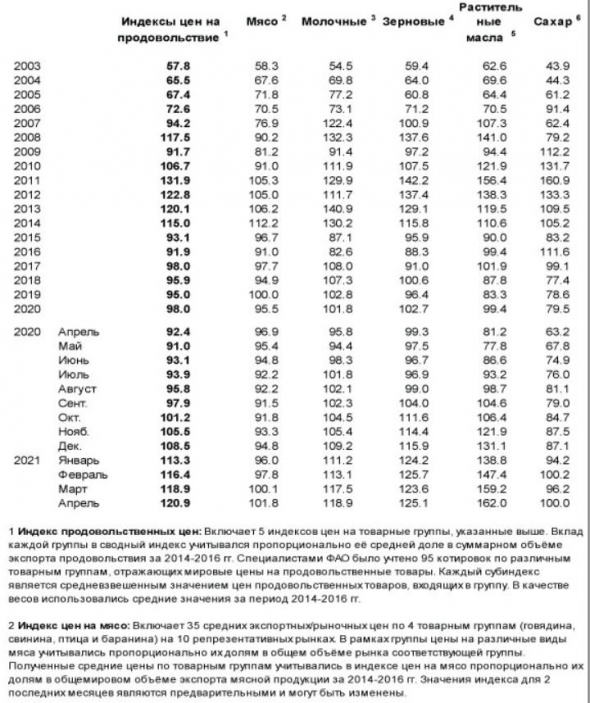

Возможно, причина силы российского рынка — высокие цены на сырьё.

Пишите в комментариях Ваши мнения по поводу силы российского рынка акций в мае 2021г.

С уважением,

Олег.

- комментировать

- ★1

- Комментарии ( 7 )

MSCI опубликует результаты майской ребалансировки сегодня, 11 мая, после закрытия рынков

- 11 мая 2021, 19:23

- |

MSCI опубликует результаты майской ребалансировки сегодня, 11 мая, после закрытия рынков.

Изменения вступят в силу после закрытия мировых рынков

в пятницу, 28 мая.

Информация от аналитического отдела Сбера.

█ Ожидается включение Ozon в MSCI Russia. Даже наиболее консервативные из наших сценариев предполагают, что котировки Ozon значительно превышают расчетный пороговый уровень для включения в индексы MSCI в этом месяце. Согласно нашему базовому сценарию, доля акций

Ozon в свободном обращении составляет 25%, и в этом случае их вес

в MSCI Russia Standard составит 1,3%.

█ Нет рисков исключения каких-либо акций. Акции ВТБ, которые имеют

самый низкий вес в индексе MSCI Russia, торгуются более чем на 35% выше

порогового уровня, при котором было бы возможно их исключение (котировки банка резко выросли за месяц до ребалансировки индексов MSCI).

█ Должна увеличиться доля акций в свободном обращении у Polymetal

и НЛМК. Мы полагаем, что после размещений, которые состоялись в прошлом году, MSCI при ежегодной ребалансировке должен пересмотреть

долю акций в свободном обращении у Polymetal и НЛМК. По нашим оценкам, вес Polymetal в индексе MSCI Russia Standard должен увеличиться

с 2,0% до 3,0%, а вес НЛМК – с 1,7% до 2,1%.

С уважением,

Олег.

красный - значит красивый, кто такой обвальщик, хомячок в тесте, возможные сценарии рынка

- 11 мая 2021, 08:14

- |

На рынке становится красиво.

Оказывается, красный — значит, красивый.

Погуглил по поводу красного цвета и обвальщика.

Кра́сный — ст.‑слав. красивый, прекрасный. Один из трёх основных цветов в системе RGB.

В первоначальном красивый встречается во фразеологических оборотах типа:

«долг платежом красен», «ради красного словца», «красная цена», «красная рыба», «красна девица».

Обвальщик – работник мясной промышленности, специалист по отделению мяса от костей.

Обвалка — отделение мяса от костей, чистка костей от мяса.

На фото — профессиональный обвальщик, выпускает красные свечи.

Рецепт. Как приготовить хомячка в тесте.

( Читать дальше )

дивы как утешительный приз: мнение о рынке

- 10 мая 2021, 17:50

- |

Коллеги,

часто после выплаты див (кстати, сегодня — последний день, когда владельцы акций Сбера получат дивы) акции без див идут хуже рынка.

Т.е. на отсечке акция хуже рынка на предполагаемый размер див.

После див, акция, иногда, как говорится «не мычит, ни телится».

Возможно, в начале мая рынок РФ был лучше мировых рынков на ождании див.

Странный сегодня рост: TCS растут, ВТБ падает, Северсталь растёт (в моменте), а ММК и НЛМК падают,

индекс Мосбиржи растёт, а акции Мосбиржи падают и т.д.

Полный разнобой: т.е. рынок растёт не широким фронтом.

Мониторю «на заборе».

Конечно, планирую сформировать портфель, но не на этих уровнях.Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 700 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

ОФЗ с защитой от инфляции (в н/вр доходность значительно выше, чем по другим ОФЗ) , RGBI с середины апреля уже не падает: боковик.

- 10 мая 2021, 16:20

- |

Облигации ОФЗ 52 серии (с защитой от инфляции,

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом и НКД,

доходность = рост номинала + НКД).

Таких облигаций выпущено 3: ОФЗ 52001, ОФЗ 52002, ОФЗ 52003.

Доходность за последние 1,5 месяца выше и, если будет продолжаться рост индекса потребительских цен (ИПЦ), то

будет выше, чем по другим ОФЗ.

Цена = номинал х рыночная котировка в % + НКД.

Доходность выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Конечно, ОФЗ считаю временным решением для сохранения денег

(конечно, доходность не будет выше, чем реальная инфляция, еще минус налог).

Курсовые колебания ОФЗ 52001 меньше, чем 52002, 52003.

Купить такие ОФЗ интересно, например, при росте инфляции на ИИС типа А:

низкий риск, но доходность приличная, если ВЫ покупаете эти ОФЗ на ИИС типа А.

Индекс RGBI по дневным с начала апреля не падает

(индекс облигаций 26 серии, с фиксированной доходностью):

( Читать дальше )

Мысли о рынке золота, серебра и крипте. С отмены золотого стандарта (15 08 1971) золото выросло больше, чем DowJones. Полюс золото. Полиметалл.

- 10 мая 2021, 08:56

- |

Смарт Лаб очень интересен именно умными комментариями.

В комментариях к моему посту про военную экономику и рынки (в т.ч. золота)

был интересный комментарий (автор с ником «активный инвестор»).

Часть цифр -из этого комментария.

Развиваю мысль о золоте.

По оценке 2020 г. за всю историю человечества, было добыто 195 000 тонн золота (куб со сторонами 20м).

195000000000/28,35*$1831,1 = $12,5 трлн (суммарно стоимость всего добытого золота).

$2,43 трлн. (20% рынка золота, это — одна из причин вялого роста золота при сильной инфляции, крипта отбирает деньги у рынка золота).

Добыча золота в мире в 2020 году составила примерно 3,3 тыс. тонн, или

1,7% от общего объема добытого за всю историю драгметалла (195 000 тон).

Значит, эмиссия этой валюты — золота — происходит с темпом 1,7% в год, что

значительно ниже средних темпов эмиссии доллара и евро за последние десять лет.

Рынок крипты сегодня

( Читать дальше )

С Днём Победы !

- 09 мая 2021, 10:21

- |

Коллеги,

поздравляю с Днём Победы !

Действительно, важный, настоящий праздник !

Желаю Вам и Вашим близким Здоровья, мира и успеха!

Смотрю парад по телевизору:

из иностранных лидеров присутствует только президент Таджикистана Эмомали Рахмон.

В предыдущие годы, иностранных лидеров было много.

&t=17s

С Уважением,

Олег.

экономика США во 2 мировой и сразу после, 1940-е: что было в экономике США и на рынках, много общего с экономикой пандемии

- 09 мая 2021, 10:09

- |

Желаю Вам и Вашим близким Здоровья, Успеха и хорошего настроения !

Изучать историю полезно, чтобы понять, что может произойти в будущем.

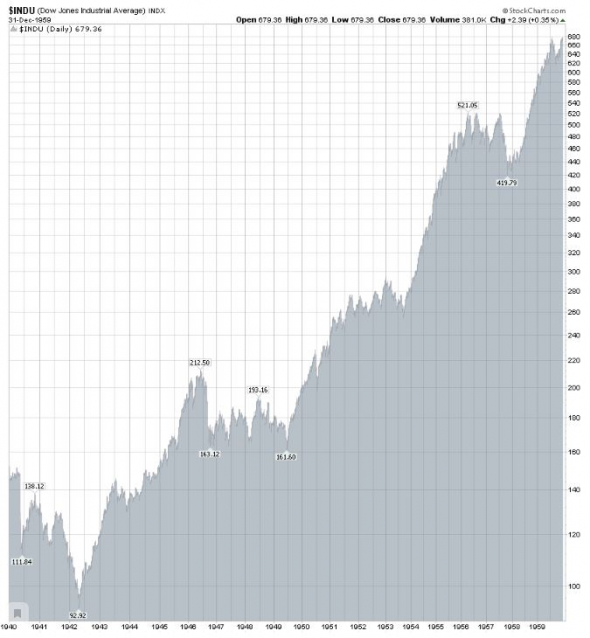

Полностью перевёл статью Рэя Далио про военную экономику, добавил графики DowJones за военные и послевоенные годы

(пандемия для экономик — это как война), выложил на Яндекс Дзен.

zen.me/kp9KIxx5

После 2 мировой войны экономика США скатилась в рецессию

(из — за уменьшения оборонных заказов),

коррекция по индексу Дой Джонса была долгой и плавной в пределах 20%, доллар при этом укреплялся.

Доу Джонс в 1940 — 1960-е.

Обычно, то, что ждёт большинство, не происходит.

Многие ждут армагеддона и обвала рынков: не факт, что сценарий будет таким уж экстремальным.

Возможно, как во 2 половине 1940-х на падении пандемии будет боковик на несколько лет

(учитывая рекордную по мультипликаторам оценку рынка США).

Конечно, боковик с коррекциями, процентов по 20, не не медвежий рынок.

А по поводу золота: капитализация крипты составляет 12% от капитализации рынка золота.

Думаю, что крипта отобрала часть оборота с рынка золота

(хотя криптой владеют, в основном, поколение Z и миллениалы, а

золото — более надёжный, консервативный инструмент и долгорочно, конечно, растёт).

( Читать дальше )

реальная и официальная инфляция

- 08 мая 2021, 23:24

- |

( Читать дальше )

анализ отчётов СОТ: оптимизм на фонде продолжается, нефть, Dow, S&P, Nasdaq

- 08 мая 2021, 20:08

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань